トランプ大統領肝いりの税制改革法案が

米上院での可決により大きく進展

先週末の12月2日、米上院が税制改革法案を可決しました。

上院が可決した法案は、11月16日に下院が可決した法案と細かい点で若干、相違点があります。したがって、両院の代表者から構成される委員会で一本化したあと、もう一度、下院ならびに上院で票決に付される必要があります。

ただ、全体像はほぼ固まったし、いよいよ税制改革法案成立は現実のものとなる公算が高まりました。

税制改革法案の中身と

株式市場への影響は?

この法案は、法人税を現行の35%から20%に引き下げます。また、多国籍企業が海外に貯め込んだ利益を米国に送金する場合、7%から14%の税金を課すことになります。これは企業にとり有利な税率であり、これを機会に米国に利益を戻す企業が増えることが予想されます。

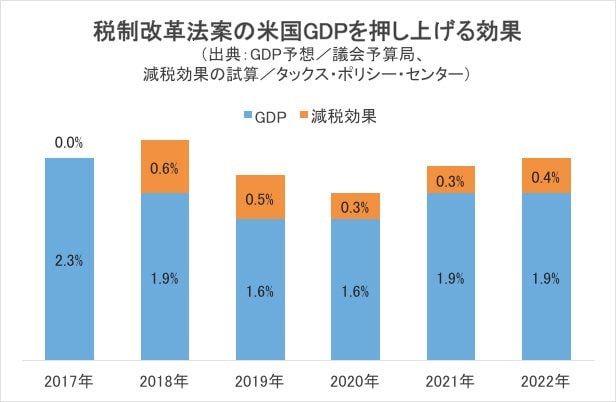

諸々の改変により、今回の税制改革は向こう10年間で1.4兆ドルの減税になると言われています。それがGDPを押し上げる効果は、2018年で0.6%と試算されています。

もし法案が成立すれば、トランプ政権にとって最初の大きな立法面での勝利になります。しかし、税制改革法案の審議の過程で、当初5兆ドルからスタートした減税額は、上で述べたように僅か1.4兆ドルに矮小化されてしまいました。だから、法案成立の喜びもチョッピリだけになってしまったと言えるでしょう。

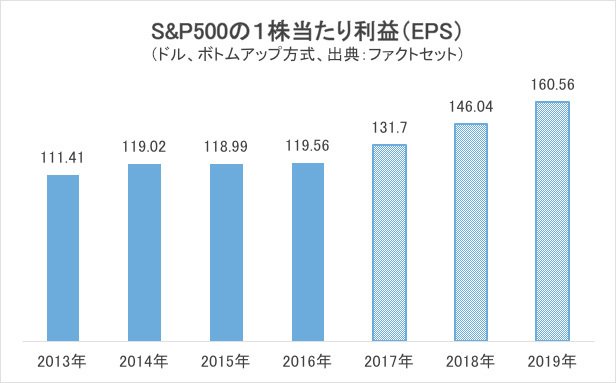

企業収益の面から見ると、今回の税制改革法案は、S&P500の1株当たり利益(EPS)を10ドルくらい引き上げる効果があると言われています。

2018年におけるS&P500のEPS予想は146.04なので、これが156.04になる可能性があるわけです。

もし、今回の税制改革が長期金利の上昇を誘発しないのであれば、EPSが増える分だけ株式市場が上昇することが予想されます。

このように、全体として米国株式市場を巡るニュースは好材料が多いです。

ロシアゲート事件に関してマイケル・フリン氏が

ウソの供述を認めたことで、NY株式市場は一時急落

しかし、上院による税制改革法案可決のニュースがもたらされる直前の金曜日、ニューヨーク株式市場は一時急落しました。その理由はドナルド・トランプと家族ぐるみの付き合いをしてきた友人であり、去年の大統領選挙の参謀のひとりとして活躍し、その働きへの見返りとして前大統領補佐官(国家安全保障担当)を務めたマイケル・フリン氏が、ロシアゲート事件に絡んで連邦捜査局(FBI)捜査官にウソの供述をしたことを認めたというニュースが出たためです。

ロシアゲート事件とは、去年の大統領選挙の際、ロシア政府がフェイク・ニュースやクリントン陣営の電子メールのリークなどの手法により世論を操作し、トランプが勝つように画策した疑惑を指します。

今回、トランプ大統領にとりわけ近かったマイケル・フリン氏が自分の有罪を認め、ロシアゲート事件を捜査しているモラー特別検査官に全面協力するということは、今後、去年の選挙戦に関して、いろいろな新事実が暴かれる可能性が出てきたことを意味します。

大統領選挙をめぐる不正の捜査で、特別捜査官を設置することにより独立した調査が行われるというのは、1974年のリチャード・ニクソン大統領辞任のきっかけとなったウォーターゲート事件と経緯が酷似しています。

今回のロシアゲート事件と比較されがちな

ウォーターゲート事件とは?

ウォーターゲート事件とは、再選を狙うニクソン政権の工作員が、ライバルの民主党の選挙本部のあるウォーターゲートビルに盗聴器を仕掛けようとして、警備員に捕まり、警察に逮捕された事件です。それを調査してゆくうちに、ニクソン政権のトップがこの盗聴に深く関与しており、もみ消し工作、捜査妨害などを行っていた証拠のテープが出てきたことで、弾劾されることが確実となったニクソン大統領が辞任に踏み切りました。

米国の投資家にとり、ウォーターゲート事件は、政治が株式市場に大きなインパクトを与えた稀な例として記憶されています。

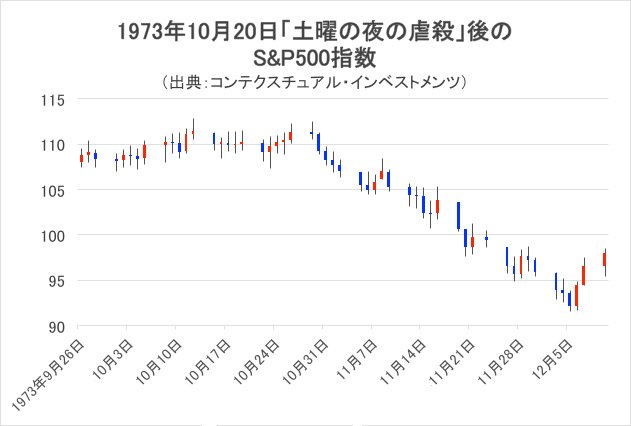

上のチャートに見るように、1973年から74年にかけては、本当に酷い相場でした。ただ当時はインフレ圧力が強かったので、全てがウォーターゲート事件のせいだと言う風に決め付ける事は出来ません。

オイルショックでも下がらなかった株式市場が

ウォーターゲート事件により暴落!

ウォーターゲート事件には2回のドラマチックな展開がありました。ひとつ目は「土曜の夜の虐殺」と呼ばれる事件で、ニクソン大統領がコックス特別検査官を解任しようと動いたことを指します。ニクソン政権の手荒なやり方に仰天したウォール街は、リスクオフに傾きました。

上のチャートでもうひとつ興味深いのは、第一次オイルショックのきっかけとなった第四時中東戦争(ヨムキプル戦争)が勃発したのは10月6日であり、さらに石油輸出国機構(OPEC)が石油公示価格を70%引き上げる発表をしたのが10月16日である点です。それにもかかわらず、マーケットは下がりませんでした。

しかし10月20日の「土曜の夜の虐殺」の後で、マーケットは底なし沼に落ちてゆくのです。

ウォーターゲート事件は大統領辞任まで2年かかった

今回のロシアゲート事件でも事態はゆっくり進行しそう

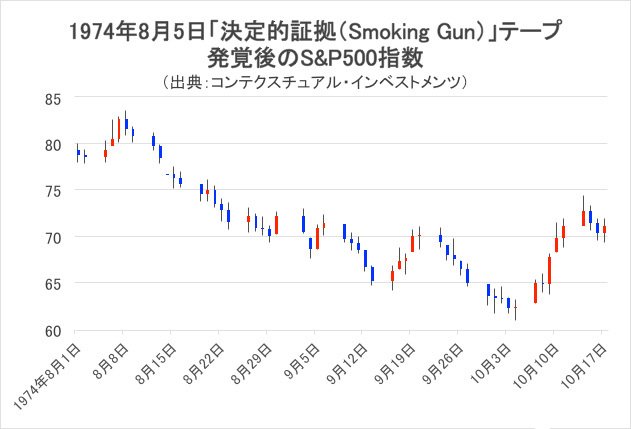

ウォーターゲート事件の2回目のクライマックスは、1974年8月に、大統領執務室におけるもみ消し工作を指示する会話の録音テープという決定的証拠(これをsmoking gun、つまり発砲後「硝煙が出ている銃」と言います)が提出され、8月8日に大統領が辞任演説したことです。

普通、株式市場では、このような場合、「悪材料出尽くし」で逆に相場が上昇するケースも珍しくないのですが、8月8日に大統領が辞任演説をした後でも政治にウンザリした投資家は、株式市場に見切りをつけて、どんどん株を処分しました。

ウォーターゲート事件は、発覚後大統領辞任まで2年かかりました。最初は誰も気に留めない些細な事件でしたが、最後は国民の大統領に対する裏切りへの怒りが怒涛の如く噴出しました。

今回のロシアゲート事件も、捜査の進展の仕方などで共通点が多く、注意を要すると思います。ただ、事態はゆっくりと進行すると思われるので、「今日、明日、どうする?」というような材料ではありません。

【今週のまとめ】

税制改革法案の成立による株価上昇を期待する一方

ロシアゲート事件の動向からも目が離せない

待望の税制改革法案はあと一歩で成立のところまで来ています。この法案は企業業績を押し上げる効果があります。

その反面、ロシアゲート事件は、だんだんまずい方向へ向かっています。捜査には時間がかかると思うので、直ぐに「株は売り!」ということにはならないと思いますが、ウォーターゲート事件の忌まわしい記憶もあることだし、油断は出来ません。

| 【今週のピックアップ記事!】 | |

| ■ | トランプ大統領が当選してからの1年を振り返る! 「大型インフラ投資計画」や「大型減税」が不発でも米国株式市場が右肩上がりで上昇を続ける理由とは? |

| ■ | 【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社 |

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |