どんなにいい銘柄を見つけたとしても、買い時や売り時を間違えてしまうと、儲けることはできません。そこで、重要になってくるのがチャートの見方。チャートとは元々、航海に必要な水路や地理的条件などが詰まっている「海図」という言葉を意味します。

危険な道を通らずに、安全かつ効率的に進みたいのは株式投資も同じ。そう、株価チャートにも、投資家たちへの大切な情報や道標が詰まっているのです。では、どのようにチャートを見ればいいのでしょうか。

株価は、「買いたい人」と「売りたい人」の金額が一致することによって値が動く、言わばオークションのようなモノ。よってチャートには、投資家たちの売買での攻防の様々な心理が詰まっているのです。10年間分のチャートを見れば、その相場にお金を投じた人たちの10年間における数々のドラマを読み取ることができるのです。

そのため、投資家心理を表す株価チャートは、様々な分析がなされており、たくさんの研究者たちによる方程式が発表されています。

例えば、ローソク足一本一本の形を分析するものもあれば、ジョン・ボリンジャーさんによって開発されたボリンジャーバンド、過熱感を表すオシレーターなども。これらの分析は、どれも素晴らしい指標です。

しかし、すべてを覚えようと思っていたらいつまでたっても買えない上に、判断材料が多すぎることで逆に混乱を招き、的確な判断ができなくなってしまいます。そこでおとなの株式投資としては、シンプルにずばり「移動平均線」と株価に注目した方法を提唱します。

>>第1回「できるおとなは株で年率20%アップをゆったり、シビアに狙おう!」

>>第2回「株価は業績で動く!売上高と経常利益の伸び率をチェックせよ!」

売買参加者の心理を

読み取ることが大切!

移動平均線とは、株価の終値を平均化して、線でつないだもの。

例えば、5日移動平均線とは、過去5日間の終値の平均で、13週移動平均線は、週足(1週間の株価をまとめたモノ)の13週間分の終値を平均したモノ。つまり、移動平均線とは、投資家たちがその株を、「いくらで購入したか」という平均値を、期間別で知る手段となるのです。

ということは、「移動平均線と株価の位置関係」を見れば、その相場に関わっている投資家たちの状況を知ることができるのです。考え方は、実にカンタン。

移動平均線より株価が上にあれば、今まで投資していた人たちは、平均購入価格よりも株価が上にあるので、ほとんどの人が儲かっています。逆に移動平均線の下に株価がある場合は、平均購入価格よりも株価が低いため、ほとんどの人が損をしている状況です。

さらに、移動平均線の「向き」も重要で、今後その株価がどのような動きをするか見当をつける手段となります。移動平均線が右肩上がりの場合は、平均購入価格が上がっているということで、「買いたい」という人がどんどん出てきているということ。その分、株価も上昇する確率が高いと言えます。

逆に、移動平均線が下がっていくということは、平均購入価格も下がっており、「売りたい」という人が増えている状況です。

このように、シンプルに移動平均線を見るだけで、投資家たちの状況や、今後どのように動くかを知ることができるのです。

株はオークション。投資家心理をチャートで読んで売買タイミングを見つけましょう。

| ◆マネックス証券 ⇒詳細情報ページへ | ||||

| 売買手数料(1約定ごと、税込) | 投資信託 | 外国株 | ||

| 10万円 | 20万円 | 50万円 | ||

| 99円 | 115円 | 275円 | 1860本 | 米国、中国 |

|

【マネックス証券のおすすめポイント】 大手ネット証券として昔から愛用者が多い。おすすめポイントのひとつは外国株の銘柄数の多さで、約約5100銘柄の米国株や2700銘柄以上の中国株を売買できるのも魅力的だ。日本株に関しては、取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみてもいいだろう。「dカード」や「マネックスカード」で投資信託を積み立てると最大1.1%のポイント還元。2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。 |

||||

|

【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は業界トップクラスの1.1%で、「dカード GOLD」ならお得な付帯サービスも満載 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||

| 注)この表は2026年2月6日時点の情報に自動更新されているため、記事執筆時の情報とは異なっている場合があります。 | ||||

投資家たちが「買いたい!」と思うと上がるのが株

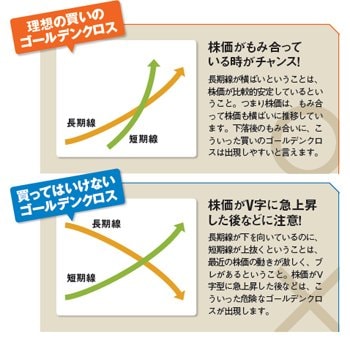

ここからは、投資家心理から、どこが買いタイミングになるのかを探っていきましょう。買いの典型的なサインとして「ゴールデンクロス」があります。これは、長期の移動平均線を短期の移動平均線が下から上抜く形を示します。では、なぜこれが良いサインなのでしょうか。

長期間の平均購入価格(長期線)を短期間の平均購入価格(短期線)が抜くということは、直近の投資家たちが、過去の投資家よりも、高い価格で同じ株を買ったということです。つまり、このクロスが起きた時は、最近購入した人たちが、過去の人たちよりもその株を「高く評価した」ということで、株価が上がっていくケースが多いのです。実にシンプルな理由だからこそ、この「買いタイミング」を守ることは重要です。

誰も株を欲しがっていない時に購入しても、将来上がる保証はなく、ズルズルと株価は下がってしまうケースが考えられます。無理なチャレンジをせずに上がるサインを待つことが、おとなの判断と言えるでしょう。

買ってはいけない

ゴールデンクロスもある

しかし、注意してほしいのが買ってはいけないゴールデンクロスがあるということ。

買いのゴールデンクロスとは、長期線が横ばい、もしくは緩やかな上向きの時に、短期線が上抜けするケースです。これは、過去の投資家たちの平均購入価格も下げ止まった(あるいは上昇しつつある)気持ちの良い状況において、直近の投資家たちが「上がる!」と考えているので、今後、両者の考えが一致して、株価は上がって行きやすいのです。

その一方で、長期線が下を向いているときに短期線が上抜く形のゴールデンクロスには、要注意。

これは、いわば過去の投資家たちと直近の投資家たちの感情が一致していない時に起こるもの。こうしたゴールデンクロスは、「だまし」と呼ばれるハズレのサインとなる可能性が高いのです。過去の投資家たちと向いている方向が違っている以上、リスクのあるゴールデンクロスとして考えましょう。

株で儲けるためには、買うタイミングは非常に重要。良い銘柄を見つけるとすぐに買いたくなってしまいますが、そこはぐっと我慢。焦らずに良いゴールデンクロスが出るまで、待ちましょう。知識を身につけても、それを行動に移せなかったら、宝の持ち腐れ。余裕を持った大人の投資を心がけましょう。

株価を支える移動平均線を

割り込んだら売りを!

さて、最後のポイントは「売り」のタイミング。これをうまく見極められるかが、すべてと言っても過言ではありません。

前ページで買いタイミングを探す例として使ったチャートを参照し、どこで売れば良いのか考えていきましょう。

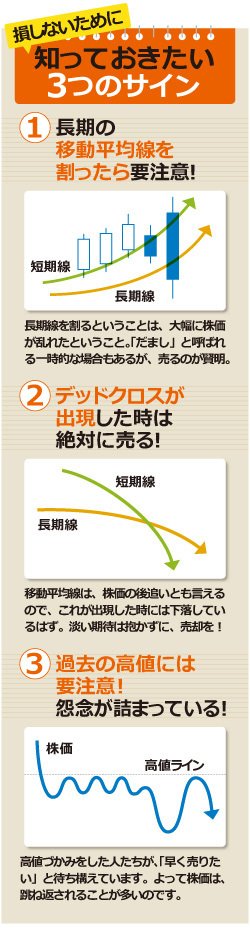

まずは、移動平均線を使った売りタイミングの探し方。

買いサインとなるゴールデンクロスが出た後、株価は順調に上昇をしています。しかし、上昇しながら何度か移動平均線にタッチしたり、割り込んだりしていることがわかります。

今まで、株価、短期の移動平均線、長期の移動平均線の順番で、すべてが右肩上がりにある時が最もいい形の上昇トレンドということを説明しましたが、移動平均線を株価が割り込むということはこの形が崩れてしまうということ。よって警戒しなくてはなりません。

ゴールデンクロスの逆のクロスが出たら絶対売り!

ただ、2本の移動平均線のうち、上にある短期の移動平均線は下にある長期の移動平均線に比べて、平均を取る期間が短い分、株価を支える力が弱いため、割り込んだ後にも再び力強く上昇するケースもよく見られます。

しかし、株価を支える力が強い長期の移動平均線を割り込むということは、現在、参加している投資家たちの評価が「大きく」下がったということ。よって、トレンドが変わる可能性があり、ここで売却するのが賢明です。

また、「これが出たら絶対に売り!」という危険サインがあります。それが、買いサインとなるゴールデンクロスと全く逆の「デッドクロス」(死の交差)。

デッドクロスとは、短期の移動平均線が長期の移動平均線を上から下抜けすることを指します。つまり、過去の投資家たちの平均購入価格よりも安く、直近の投資家たちが売却しているということ。明らかに全体の評価が下がったと言えるのです。

【※人気の高い証券会社を知りたい人はこちら!】

⇒【証券会社(ネット証券)おすすめ比較】人気で選ぶ!みんなのおすすめネット証券会社

このデッドクロスが出た時は迷わず「売り注文」を出すことが大切です。

過去の高値や安値などの

節目で売るのも効果的!

ここまでは、移動平均線との関係で売りタイミングを見つける方法を紹介してきましたが、最後に移動平均線以外の見つけ方を紹介しましょう。

それは、株価の過去の高値や安値に到達するちょっと手前で売るという方法。というのも、過去の高値や安値付近では多くの売買が行なわれていることがあります。

すると、その価格まで上昇すれば、なんとかトントンで売却できるかも……という含み損を抱えていた人たちが、まだかまだかと待ち構えている状況。いわば過去の投資家たちの怨念が集まった価格帯であるため、「売り」がとても出やすいのです。この手法だと、株を買った時点で売りタイミングをあらかじめ想定できるメリットも。長期間のチャートでチェックしましょう。

以上、3つの「売り」サインを紹介しましたが、重要なことは「欲をかきすぎないこと」。

一つでも不安要素が出たら無理はしないことが大切です

【関連記事はこちら!】

⇒「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2639本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1853本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1936本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1860本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、約5100銘柄の米国株や2700銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 665本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6300銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらにリアルタイム為替なら為替手数料が無料なので、米国株の売買コストを抑えたい人にはおすすめ。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金1万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2610本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | クレカ積立がお得 | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |