新年度がスタートして、丸2カ月が経過しました。

今春から働き始めた新入社員の方、あるいは転勤や転職、引越しなどで生活環境が変わった方の場合、まだまだこの時期は出費が多いことでしょう。新生活を始めて3カ月くらいは、順調に貯金できなかったとしても、ある程度は仕方のないことです。最低限の荷物で引っ越しをして、そこからちょこちょこ必要なものを買い足していくと考えれば、必然的に出費もかさんでしまうからです。

とはいえ、このまま貯金しないのが当たり前になってしまうと、ズルズルと浪費体質になってしまうかもしれません。このあたりで心機一転、お金の使い方を見直すべきでしょう。また、これまで上手に貯金ができないまま、何年も浪費を続けてきてしまっている方も、例外ではありません。貯金を始めるのに「遅すぎて無意味」ということはないからです。貯金をしないよりは貯金をしたほうがいいに決まっています。

そこで、今回は将来にわたって確実に貯金を増やしていくために、心に留めておきたい「5つのルール」を紹介します。

基礎的な内容なので、もうある程度は貯金ができるようになっている人にとっては当たり前のことばかりかもしれませんが、これから貯金したい人や、初心に立ち返りたい人には、きっとお役に立てると思います。

【貯金のルール①⇒天引きで「先取り貯金」する】

お金は「先取り」し、生活費とは違う場所で貯める

貯金をする上で昔から「鉄則」とされているのは、「先取り貯金」をすることです。先取りとは、財形や普通預金・定期預金の自動積立などを活用して、毎月、貯金する分は給料日に天引きし、その残金が手元に残る状態にすること。天引きされるような仕組みをつくれば、最初から貯金分は「なかったもの」と考えることができて、確実に貯金ができるようになります。

先取りの反対語は、「後取り」「残し貯め」などです。給料などの収入をやりくりして、残ったお金を貯めることを意味します。普段からあまりムダ遣いをしないタイプの人であれば、先取りだろうと後取りだろうと、どちらのやり方で貯金しても問題ありません。

しかし、「お金が手元にあると、つい使ってしまう」という人は、「後取り」「残し貯め」だと結果的にお金を使いきって、貯金に回せなくなる恐れがあります。よって、先取りにしておいたほうが安心・確実なのです。

先取りする方法ですが、前述のように財形を使うか、普通預金・定期預金の自動積立も便利です。

(※「財形」の参考記事はコチラ⇒マイナス金利で「銀行預金」の魅力が低下した今、「天引き」で自動的に貯まり、「利息非課税」などのメリットがある「財形貯蓄」に改めて注目しよう!)

普通預金・定期預金の自動積立は、多くの銀行、信金などで用意されています。月々の積立金額は「1万円からOK」という金融機関が主流です。給料日が25日であれば、あらかじめ「毎月25日に1万円を自動積立」などと設定しておけば、毎月何も考えなくても、給料日に先取り貯金ができるので便利です。

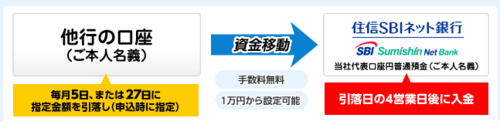

給与振込口座がある銀行で積立してもいいですが、私のおすすめは「住信SBIネット銀行」と「ソニー銀行」です。この2つの銀行には、名称こそ違いますが、似たサービスがあります。あらかじめ指定しておくと、毎月決まった日に、定額を所定の銀行から「住信SBIネット銀行」、あるいは「ソニー銀行」の円普通預金口座へと自動的に手数料無料で入金してくれる、というサービスです。

「住信SBIネット銀行」のサービスの仕組み図。資金移動日は5日か27日に限定される。

「住信SBIネット銀行」のサービスの仕組み図。資金移動日は5日か27日に限定される。

「住信SBIネット銀行」のサービス名は「定額自動入金サービス」です。

| 住信SBIネット銀行 | ||||

| コンビニATM出金手数料 | 振込手数料 | |||

| セブン- イレブン |

ローソン |

ファミリー マート (E-net) |

ミニストップ (イオン銀行) |

|

| 月2回~15回無料(※)、以降は100円 |

同行あて:無料 他行あて:月1回~15回無料 (※)、以降は142円 |

|||

|

【住信SBIネット銀行のメリット】コンビニATM出金手数料と他行あての振込手数料がそれぞれ最大15回まで無料(ランク4の場合)。さらに、「SBI証券」の証券口座と連動する「SBIハイブリッド預金」をつくれば、普通預金金利を大幅に引き上げ! ※「スマートプログラム」のランクによって、無料出金回数および無料振込回数は異なります。 |

||||

一方、「ソニー銀行」のサービス名は「おまかせ入金サービス」です。

| ソニー銀行 | ||||

| コンビニATM出金手数料(税抜) |

振込手数料 (税抜) |

|||

| セブン- イレブン |

ローソン |

ファミリーマート (E-net) |

ミニストップ (イオン銀行) |

|

| 24時間365日 何回でも無料 |

月4回まで無料、 5回目以降は100円 |

24時間365日 何回でも無料 |

同行あて:無料 他行あて:月1回無料、 2回目以降200円 |

|

| 【ソニー銀行のメリット】全国約7万5000台のATMが利用可能! 中でも、セブン-イレブン、ミニストップ(イオン銀行)のATMなら、24時間365日、何回でも手数料無料で利用可能。毎月決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 | ||||

これらのサービスに登録しておけば、仮にメガバンクにある口座に給与が振り込まれたとしても、自動的にその一部が無料で「住信SBIネット銀行」や「ソニー銀行」の口座に移されて、毎月積立ができるのです。

なお、同種のサービスは「大和ネクスト銀行」や「auじぶん銀行」でも実施されています。「大和ネクスト銀行」のサービス名は「資金お取り寄せサービス」、「auじぶん銀行」のサービス名は「定額自動入金サービス」で、内容は「住信SBIネット銀行」の「定額自動入金サービス」や「ソニー銀行」の「おまかせ入金サービス」とほぼ同じです。

| auじぶん銀行 | ||||

| コンビニATM出金手数料 | 振込手数料 | |||

| セブン- イレブン |

ローソン |

ファミリーマート (E-net) |

ミニストップ (イオン銀行) |

|

|

月3回まで無料、 4回目以降は100円(税抜) ※auユーザーなら月何回でも無料! |

― |

同行及び三菱UFJ銀行あて:無料 他行あて:161~257円(税抜) ※auユーザーなら他行あてが月5回まで無料! |

||

| 【auじぶん銀行のメリット】au(KDDI)と三菱UFJ銀行が共同でつくったネット銀行。通常、セブン、ローソンなどのコンビニATMは月3回まで無料で、三菱UFJ銀行への振込も無料だが、auユーザーならATM利用料がいつでも何回でも無料、他行あて振込手数料も月5回まで無料! | ||||

| 大和ネクスト銀行 | ||||

| コンビニATM出金手数料(税抜) |

振込手数料 (税抜) |

|||

| セブン- イレブン |

ローソン |

ファミリー マート (E-net) |

ミニストップ (イオン銀行) |

|

|

0~100円 (※1) |

100円 (※1) |

― |

同行あて:無料 他行あて:自分名義の口座あては無料(※2)。他人名義の口座あては月3回無料、4回目以降200円 |

|

|

【大和ネクスト銀行のメリット】大和証券の口座と連動させることで、大和証券のダイワ・カードを使って全国のATMで入出金可能になる、など利便性がアップ! 自分名義の口座なら他行あて振込手数料が何回でも無料、他行の他人名義あての振り込みも月3回まで無料! ※ 口座開設には、大和証券の口座が必要。※1 大和証券のダイワ・カードを利用。※2 楽天銀行と新生銀行を除く。楽天銀行、新生銀行の自分名義口座は、他人名義口座と同じ扱いになります。 |

||||

ただし、「大和ネクスト銀行」の口座を開設するためには、すでに「大和証券」の口座を開設しているか、「大和証券」の口座もセットで申し込む必要があるので、万人向けではないかもしれません。

「住信SBIネット銀行」「ソニー銀行」「大和ネクスト銀行」「auじぶん銀行」のどれを選ぶにしろ、自動的に給与振込口座から別の銀行に移動できる仕組みを一度作ってしまえば、とても貯金がしやすくなります。貯金用の口座を作り、振り込まれた給与の一部を給与振込口座から引き出して、自分で貯金用口座に移しているという人も多いと思いますが、そんな手間は省けるからです。

もっとも、今はメガバンクもネット銀行も金利水準があまり変わらないので、ネット銀行で貯めればお得とも言いきれませんが、ひとつネット銀行にも口座を持っておきたい、という人にはおすすめです。

次ページからは、買い物のコツなどを含む残り4つのルールを紹介します。

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||