世界の機関投資家がベンチマークとして使用する

「MSCI」とは?

世界の機関投資家が、運用の際、ベンチマークとして最もよく使用するのが「MSCI」と呼ばれる指数です。

MSCIは、もともとモルガンスタンレー・キャピタルインターナショナル(Morgan Stanley / Capital International)の頭文字をとったもので、ニューヨークの投資銀行モルガンスタンレーとカリフォルニアの大手運用会社キャピタル・インターナショナルが共同で開発したベンチマークです。

その後、MSCIは別会社としてスピンオフし、今ではニューヨーク証券取引所に上場しています。

いずれにせよ、MSCIの提供する株価指数は、実際に機関投資家が世界で買うことのできる市場に流通している株式をベースにしている点でユニークであり、それが世界の機関投資家に支持されている理由でもあります。

MSCIは沢山の種類の株価指数を出しており、その多くはインデックスファンドやETF(上場型投信)として商品化されています。このため、MSCI指数に採用された銘柄は、インデックスを意識した運用者からの買い注文が入ります。

MSCIが「中国A株」の比率の引き上げを発表!

それにより200億ドル相当の買い圧力が発生か

2月28日にMSCIは、MSCI各指数における中国A株の比率を3段階のステップを経て引き上げてゆくと発表しました。

現在、中国A株は、MSCIエマージングマーケット(EM)指数の僅か0.72%しか占めていません。しかし、今年5月、8月、11月の3回にわけてその比率をアップしてゆき、最終的には3.33%へもってゆくと発表しました。

これにより、11月までに、中国A株には少なくとも200億ドル相当の買い圧力が生じるというのが市場関係者の見方です。

それと引き換えに、香港、レッドチップ、ニューヨークのADRなどで取引されている「その他の中国株」の占める割合は、少し減じられます。同様に韓国、台湾、インド、南アフリカ、ブラジルなどの比率も引き下げられます。

中国政府が金融緩和に転じたことも

中国市場には追い風に!

加えて、中国株にはもうひとつ買い材料があります。それは、中国が金融緩和へと舵を切ったことです。

中国政府は、去年の春先までシャドー・バンキングを抑制する意図から、引き締め気味の金融政策をとっていました。その関係で、固定資産投資伸び率は、かつての+20%から現在は+6%を切る水準まで下がっています。

しかし、米中貿易戦争が激化したことを受けて、政府は方向転換し、いまは緩和に転じています。

一例として、銀行に対するリザーブ・リクワイヤメント比率(預金準備率)は、数次の引き下げにより、かつての20%から13.5%にまで下がりました。

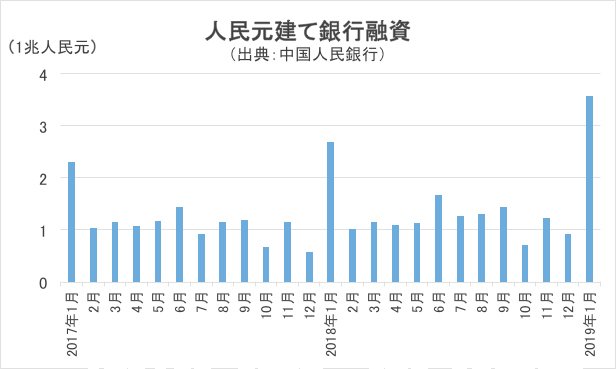

もうひとつ、中国国内の「金回り」が良くなっているデータがあります。それは1月の人民元建て融資額が4.64兆人民元(=約6850億ドル)に上ったことです。

1月は、春節との絡みで銀行の融資額が伸びやすいです。しかし、それを考慮に入れても、今年の1月の数字は目を見張る水準でした。これは、単月の伸びとしては過去最高でした。

主に融資を実行しているのは、政府系銀行です。それらの融資総額は3.57兆人民元でした。去年までの過去3年における1月の融資額の平均は約2.5兆人民元なので、今回の数字はそれより4割以上大きかったのです。

このようにして供給された資金は、コモディティ、不動産、株式などに向かうと思われます。

「中国A株」市場の時価総額上位300銘柄で構成される

インデックスファンドがおすすめ!

さて、今回のMSCIによる中国A株の指数構成比率アップで一番恩恵をこうむる銘柄は、ヴァンエック・ベクトル中国A株ETF(ティッカーシンボル:PEK)だと思います。

ヴァンエック・ベクトル中国A株ETFはCSI300指数に連動したインデックスファンドで、老舗の運用会社・ヴァンエックによって運用されています。中国A株市場が投資対象であり、組み入れ銘柄数は302です。費用比率(信託報酬)は0.82%とやや高いですが、これは流動性の低い新興国に投資するETFでは珍しい事ではありません。

組入れセクターは、金融(36%)、工業(14%)、消費循環(10%)、消費安定(9%)などとなっており、オールド・エコノミーが中心です。

現在の中国A株市場の株価収益率は約12倍であり、これは歴史的に安い水準です。また株価純資産倍率(PBR)は1.54倍です。

【今週のまとめ】

MSCIの発表や中国の金融緩和で資金が流れ込む

中国株式市場から目が離せない!

MSCIは、MSCI各指数における中国A株の比率を引き上げてゆく方針を発表しました。これにより、中国A株市場には200億ドル相当の買い圧力が生じると思われます。折から中国政府は金融緩和を打ち出しており、1月の人民元建て融資額は4.64兆人民元で、過去最高でした。このようにして供給された資金は株式に向かうと考えられます。

具体的な銘柄としては、中国A株市場全体に投資するヴァンエック・ベクトル中国A株ETFが好適な投資対象です。

ヴァンエック・ベクトル中国A株ETF(PEK)チャート/日足・6カ月

ヴァンエック・ベクトル中国A株ETF(PEK)チャート/日足・6カ月(出典:SBI証券公式サイト) ※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【※今週のピックアップ記事はこちら!】

⇒株式投資で「儲けた人」と「損した人」は、どちらが多い!? 2018年の運用成績や買って儲けた株&損した株など、悲喜こもごもの個人投資家アンケートを公開

⇒人気の株主優待株「オリエンタルランド」と「RIZAPグループ」は保有継続か、売却か!? 業績の状況は異なるが、プロは2銘柄とも「売却の検討」を助言!

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |