「ウィワーク(WeWork)」がIPOを申請し、

社名を「ウィ(The We Company)」に変更!

ソフトバンク(9434)も出資しているウィワーク(WeWork)が、8月14日に米国証券取引委員会(SEC)に対して新規株式公開(IPO)の申請書類を提出しました。本稿を書いている8月31日現在で、上場先がニューヨーク証券取引所になるかナスダックになるかは未だ発表されていません。

ウィワークは、IPOに先駆けて社名をウィ(The We Company)に変更しました。その理由は、将来、オフィスなどの仕事(Work)関係だけでなく、住居やその他の領域にも進出することを検討しているからです。

「ウィ」が提供するコワーキングスペース「WeWork」は、

独立して間もない起業家やフリーランサーにとって非常に便利

ウィは、まず長期でオフィススペースをビルのオーナーからリースし、それをオシャレで労働意欲を喚起するオフィス環境へと模様替えします。そして、そのスペースを個人や企業に短期で貸し出します。このようなビジネスを「コワーキングスペース」と言います。

マッキンゼーの予想では、向こう10年のうちに米国の就労人口の50%はフリーランスや個人事業主などの独立した個人になると言われています。

独立して間もない起業家やフリーランサーにとって、オフィスのリース契約は大きな負担です。それらの独立したワーカーは、これまで自宅などで仕事してきましたが、最近はふれあいなどを求めてコワーキングスペースを活用するケースが増えています。コワーキングスペースでは、他の起業家やフリーランサーが働いているので、それらの人々とのネットワーキングや親睦の機会もあるのが魅力だからです。

また、起業家にとっては、自分の会社の業容がどれだけのスピードで拡張するかわからない時点で、オフィススペースのリース契約を結ぶのはリスキーです。現在、世界の大企業1万4千社が3兆ドルにも相当する長期リース契約を結んでおり、それが実質的に貸借対照表に記載されていない隠れた債務となっています。

その点、コワーキングスペースなら座席数で短期契約できるので、ムダに大きなスペースを借りる必要がないうえ、いつでもキャンセルできます。また、毎月のコワーキングスペース使用料を、単に事業費用として「費用で落とす」ことが出来ます。

さらに、デスクなどの備品をいちいち自分でそろえる必要もありません。

ウィは、居心地がよく働くモチベーションが湧くような場所をプロデュースしています。そういう快適なオフィスをデザインするため、ウィは500人ものデザイナーや建築士を雇っています。

ウィは、そのようなオシャレで働きやすいオフィスを何度も作っているので、効率よくオフィスをデザインして改装費用を抑えるノウハウを持っており、企業がオフィススペースをリースして自分たちで改装するより、ずっと廉価に同じことを実現できます。

2010年にNYで誕生した「WeWork」は、

現在、世界29カ国でビジネスを展開!

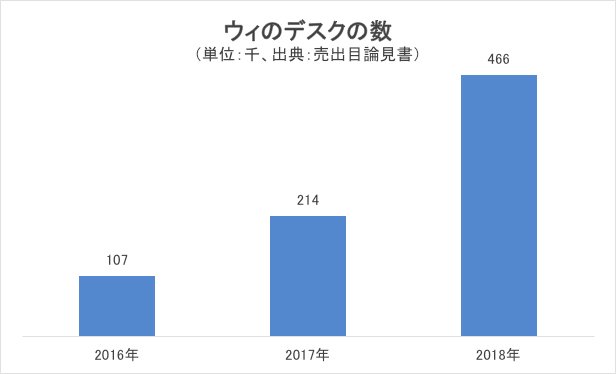

ウィの最初のコワーキングスペースは、2010年にニューヨークのマンハッタンのソーホー地区にオープンしました。それ以来、ウィは世界中にあいついでコワーキングスペースをオープンしており、現在、29カ国111都市で528カ所のコワーキングスペースを運営しています。デスク数は、下のチャートのように推移してきました。

デスクの稼働率は、下のチャートのようになっています。

会員数も、下のチャートのように右肩上がりです。

ウィの会員の50%以上はアメリカ国外です。現在展開している111都市だけで究極的には1.49億人のメンバーを獲得できるポテンシャルがあると、ウィでは考えています。さらに、現在展開している111都市以外にも169都市を将来のターゲット市場と考えています。

ウィは、2014年以降、メンバーシップ成長が毎年+100%を超えています。売り上げ規模で10億ドルの大台に乗るのに7年を要しましたが、そこから20億ドルに増えるのに1年、さらに30億ドルに到達するのにわずか半年しかかかりませんでした。

メンバーシップの増加のうち35%は、既存顧客が座席数を増やすことによりもたらされました。2018年のリテンション率(顧客維持率)は119%でした。

「ウィ」の顧客は個人やベンチャーだけではない!

メンバーシップの約40%を大手企業が占める

ウィは、個人やスタートアップだけではなく大企業にもコワーキングスペースを提供しています。例えば、大企業が手っ取り早く海外オフィスを開設したい場合、ウィはそのような要請に応えることが出来ます。

2019年6月時点で、ウィのメンバーシップのうち40%は従業員数500人を超える大企業の社員です。そのような大企業の顧客企業数は3500社です。

ウィは基本、毎月更新のメンバーシップを売っているのですが、大企業顧客の中には長期での契約を好む企業も多く、そのような顧客に対しては長期のコミットメントをします。そのような向こう数年に渡るような契約がいまどんどん成約しており、それが将来の売上高やキャッシュフローを読みやすくしています。そのような受注残は2019年6月時点で40億ドルに達しています。

「ウィ」の業績が赤字なのは、

世界中で積極的に新規店舗に投資しているから

ひとつのコワーキングスペースをオープンする場合、開業する10カ月前にそのスペースをオーナーからリースし、改装にとりかかります。この時点では改装費用が持ち出しになるため、キャッシュフローは赤字です。スペースがオープンした後、大体半年くらいでキャッシュフローはブレークイーブンし、それ以降は黒字になります。

現在は、世界の沢山の場所で新しいコワーキングスペースの開店準備中ですので、会社全体としては大きな赤字となっています。

今後の拡大余地ですが、コワーキングスペースを出店し得る世界の280都市におけるウィのオフィススペースの市場占有率は僅か0.2%に過ぎず、成長余地は大きいです。

【今週のまとめ】

「ウィ」の展開するコワーキングスペース事業は、

潜在市場規模が大きく、今後の成長期待も高い!

ウィワーク(WeWork)は、コワーキングスペースを運営している企業で、IPOに先駆け、ウィに社名を変更しました。また、ソフトバンクが出資していることでも知られています

コワーキングスペースは潜在市場規模が大きく、まだ端緒についたばかりです。ウィの現在の業績は、新しいコワーキングスペースをどんどん開業している関係で大赤字です。急成長している企業だけに、今後が注目されます。

【※今週のピックアップ記事はこちら!】

⇒安心老後のために「100歳までのおかねの設計図」をつくろう! 超低金利や年金の目減りにも対応できる“おかねの働かせ方”を「老後のおかねの教科書」が伝授

⇒「外部要因」や「東証再編問題」の影響を受けづらい注目銘柄をスクリーニング! 「ネットキャッシュ」や「時価総額」から値上がりが期待できる銘柄を探せ

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |