先週、S&P500指数が過去最高値を更新するも、

まだ「上に抜けた」とは言えない微妙な水準

先週、アメリカの代表的な株価指数であるS&P500指数は、週間ベースで+2.2%上昇し、過去最高値を更新した後、2950.46で引けました。

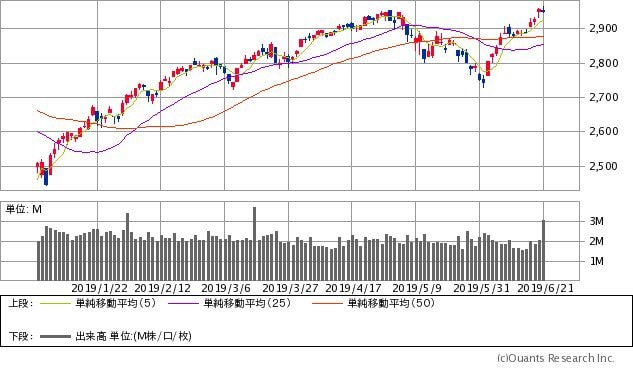

S&P500指数チャート/日足・6カ月(出典:SBI証券公式サイト)

S&P500指数チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

S&P500指数が過去最高値を更新と言っても、4月の高値は2945.83なので、先週木曜日の引け値ベースでの最高値2954.18はそれよりわずか0.3%高いだけです。

これはとても微妙な水準と言えます。

今後、上昇・下落どちらのシナリオも考えられるので、

先入観を持たず相場の流れに従うのが吉

この先、2つのシナリオが考えられます。ひとつは、この水準でしばらく揉んだ後、“一段高”するシナリオです。その場合、S&P500指数に投資したすべての投資家が儲かっていることになるので、売り物が薄くなる可能性があります。株価は真空地帯を駆け上がるというわけです。

一方で、現在の水準は過去3回どうしても超えられなかった水準ですから、今回も跳ね返され相場は反落するシナリオもあり得ます。

つまり、上昇と下落、どちらのシナリオも等しく起こり得るというわけです。

私の経験では、こういう場合は自分の相場観にこだわるのではなく、じっと相場を注視し、方向が決まった後でそれに従ったほうが良いと思います。つまり、ハッキリと指数が上放れしたなら買い、反落したなら売りで良いと思います。

ファンダメンタルズ面から見ても、

ポジティブ要因とネガティブ要因の両方が存在

ここで、米国市場を巡る環境についてサラッとおさらいしておきます。

まず先週、連邦公開市場委員会(FOMC)が開催され、アメリカの政策金利であるフェデラルファンズ・レートは現行の2.5%が維持されました。しかし、パウエル議長は記者会見の中で「予防は治療に勝る」とコメントし、必要であれば直ぐにでも利下げすることを強調しました。これは株式にとって支援材料です。

米中貿易交渉に関しても、6月末に日本で開催されるG20で“トランプ=習近平会談”が行われることがほぼ確実となっており、希望を持たせる展開となっています。

さらに、このところイランがホルムズ海峡を通過するタンカーなどに攻撃を加えていることに関しては、トランプ大統領はなるべくイランの挑発に乗らないよう、慎重な態度を取っています。

こうした良い材料がある反面、悪い材料として、中国ならびに欧州経済の減速が鮮明になってきていること、7月半ばから始まる第2四半期決算発表シーズンの見通しが足下で暗転していること、向こう12カ月のS&P500指数の1株当たり利益(EPS)に基づいた株価収益率(PER)が16.8倍と割高(過去5年の平均は16.5倍)になっていること、などが指摘できます。

つまり、冒頭でみたテクニカル・チャート面でも、ファンダメンタルズ面でも、上昇と下落、どちらも等しい確率だと思うのです。

現在の市場環境で注目すべきは、

SaaSやサブスクリプション関連の急成長銘柄

先のFOMCでパウエル議長は、「経済のベースライン(基準値:FRBの場合、これは失業率とインフレ率を指す。現在、この2つはどちらも限りなく理想に近い数字)を見ると、ほとんど異変は感じられない。しかし、海外情勢や貿易問題は、ひとつ間違えればアメリカの景気に影響を与えかねない」と述べ、機先を制した利下げがあり得ることを強調しました。

つまり、金利の方向性としては下なのです。そして経済成長の方向性としては、こちらも景気減速のリスクのほうが大きいでしょう。

こういう局面では、安定して急成長を見込める銘柄が普段以上にチヤホヤされるのが通例です。

ざっくばらんに言えば、そのような銘柄とはソフトウェア・アズ・ア・サービス(SaaS=クラウドを通じてソフトウェアをアプリとして提供する企業)やサブスクリプション(定期購読)型の企業が「ど真ん中」でしょう。なぜなら、そのようなサービス形態、課金形態は、景気後退が到来してもキャンセルされにくいからです。

具体的には、以下の銘柄がこのグループに属します。

◆オクタ(ティッカーシンボル:OKTA):

クラウドを通じてユーザー・アイデンティティーを管理

◆ズィー・スケーラー(ティッカーシンボル:ZS):

クラウドを通じてインターネット・セキュリティーを提供

◆クラウドストライク(ティッカーシンボル:CRWD):

クラウドを通じてインターネット・セキュリティーを提供

◆ズーム・ビデオ・コミュニケーションズ(ティッカーシンボル:ZM):

ビデオ通話サービス

◆モンゴDB(ティッカーシンボル:MDB):

クラウドを通じてデータベースを提供

◆スラック(ティッカーシンボル:WORK):

ビジネス用チャットサービス大手。先週IPO

したがって引き続きこれらの銘柄をコアに据えたいと思います。

【※注目銘柄についての関連記事はこちら!】

⇒成長に陰りの見えるGAFAの次は、ビジネス・ソフトウェア株が来る!「オクタ」「ドーモ」「モンゴDB」など、今後の成長が期待できるITベンチャーを紹介!

⇒注目のITセキュリティ企業「クラウドストライク」がナスダックにIPO(新規上場)! 競合の「ズィースケーラー」も堅調なので、人気化する可能性は高い!

確率は低いものの、イランとの武力衝突が

現実化した場合の戦略も検討しておこう

さて、トランプ大統領は今必死にイランとの衝突を回避しようとしています。しかし、イランの方はすでに4回もアメリカを挑発し、トラブルを起こしたくてウズウズしている様子です。

もしアメリカ軍に死傷者が出たら、アメリカの世論は黙ってないと思うので、トランプ大統領もしぶしぶ反撃を指示することになると思います。その場合、相場はリスク回避に振れるでしょう。

このシナリオでは、まずポートフォリオの現金比率を少し上げてください。次に、ゴールド相場になると思うので、SPDRゴールド・トラスト・シェアーズ(ティッカーシンボル:GLD)に投資したいと思います。

【今週まとめ】

S&P500指数が過去最高値を更新しても、

油断はせずに相場と向き合おう

米国株は過去最高値の水準に来ており、ここからは上・下どちらに動いてもおかしくないです。ここは素直に上なら買い、下なら売りというスタンスで良いと思います。

セクター的には、日頃、本コラムで言及することも多いSaaS、サブスクリプション関連の急成長株が良いでしょう。

そして、もしイランとアメリカが武力衝突したら、現金比率を上げゴールドを買ってください。

【※今週のピックアップ記事はこちら!】

⇒2019年後半の株式市場を「億超え投資家」7人が予測! 米中貿易摩擦などの影響で、日経平均株価2万円割れを予想するスゴ腕投資家の「今後の投資戦略」を直撃!

⇒2019年・夏の「おすすめのテーマ株」21銘柄を紹介! 「新インバウンド株」「IT&AI関連株」「逆風に強い増収増益株」の“儲かる3大テーマ株”に注目しよう!

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |