2014年から始まった「NISA」に続いて、今年スタートの「個人型確定拠出年金・iDeCo」、そして来年スタートの「つみたてNISA」と、投資家にとって魅力的な制度が相次いで誕生している。インデックス投資家の吊られた男さんは、「これらの制度が始まることで、『投資の常識』が変わるかもしれない」と予測する。それは一体どういう意味なのだろうか? 吊られた男さんの連載第3回では、「iDeCo」と「つみたてNISA」を取り上げ、その個人投資家にとっての意味や影響を解説する。

| 【吊られた男さんの詳細記事はこちら!】 | |

| ■ | インデックス投資で運用利益1000万円オーバー! 資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開! |

「iDeCo」と「つみたてNISA」が始まることで

今の雑誌の特集は過去のものに?

2017年から「iDeCo」が始まりました。そして、2018年からは「つみたてNISA」が始まります。この2つの投資制度は、日本における「投資」に対するイメージを一新させる可能性を持った制度です。

日本において投資というと、「安く買って高く売る」「儲かる銘柄を見つけないといけない」というものが主で、「いかに上手く売買するタイミングを図るか」「どうやって値上がりしそうな企業の株を見つけるか」といったことが注目されています。例えば、この連載が掲載されているザイ・オンラインでも、『さらなる成長&株価上昇が期待できる「大型増収株」ベスト5!』といったような特集が掲載されています。

しかし、iDeCoやつみたてNISAは、このような「値上がりする株を見つけ出す投資」とは全く異なる「長期分散投資」と相性がいい制度になっており、投資の常識を「短期売買から長期」「銘柄厳選から分散」へと変えてしまうかもしれません。

iDeCoとつみたてNISAが投資の常識を変えると言われても、これらの制度がどのようなものか分からないと、何で常識を変えうるのか分かりませんよね。そこで、最初にiDeCoとつみたてNISAがどのようなものかを簡単に紹介しましょう。

今年始まったばかりの

個人型確定拠出年金「iDeCo」って何?

iDeCoは、個人型確定拠出年金の愛称です。何で「いでこ」という名前なのかと言うと individual-type Defined Contribution pension planという英語表記の名前から取ってiDeCoとなったとのことです。この愛称は公募で決まりました。まあ、この由来はともかく「いでこ」という名前で覚えておきましょう。

iDeCoはどんな制度かは、ザイ・オンラインに掲載されている『「個人型確定拠出年金(iDeCo)」を活用すれば、多くの人が運用利回り15~30%の“天才投資家”に!「iDeCo」のお得な仕組みと節税メリットを解説 』あたりを読んでもらいたいのですが、ここで何も説明しないのもあまりにも不親切でしょう。

簡単に触れておくと、iDeCoとは、個々人が毎月決めた金額を積み立てて、預金・保険といった元本確保型の商品やリスクのある投資信託で運用して老後資金を貯めていくと制度です。

これだけを読んでも、普通に銀行で口座を開くのと何が違うのか分かりません。銀行でも預金を預けられるのはもちろん、保険や投資信託も取り扱っています。通常の銀行口座とiDeCoは何が違うのでしょうか?

iDeCoには、非常に大きな税金の優遇があることが特徴です。具体的には、次の3つの優遇が受けられます。

|

||||||||

まず、最大のメリットは、拠出した(投資した)金額が所得控除となることです。収入がある人には、大きな節税になります。

具体的には、iDeCoに投資したお金は所得から引かれます。年収400万円の人がiDeCoに年間24万円拠出したら、その人の所得は24万円引かれます。つまり年収376万円と同等に扱われるので、その分だけ所得税と住民税が安くなります。

仮に、所得税率の累進部分が10%の場合、住民税の10%と合わせて、拠出金の2割の節税となります。24万円の拠出なら4万8000円が節税になります。

株式や投資信託に投資しても儲かるかは不確実ですが、節税で手元に残るお金は確実なものです。確実に4万8000円が手元に残ると考えるとそれだけでも魅力的な制度ではないでしょうか。

2番目のメリットは、運用中の利益は全て非課税になることです。通常の口座で利益が出ると、預金の金利の利子でも20.315%、株の配当でも20.315%、売却益でも20.315%の税金を引かれます。しかし、iDeCoの中でこれらの利益を得ても一切課税されません。

3つ目のメリットは、受け取り時にも年金もしくは退職金扱いで税金が優遇されるケースがあることです。前述の通り、銀行の利子や株・投資信託の運用益には、20.315%の税金がかかります。しかし、iDeCoで運用したお金を受け取るときは、退職所得控除や公的年金等控除といった一定の非課税枠の対象となり、非課税、あるいは税金が安くなる可能性があります。

iDeco原則として60歳まで引き出せないというルールがあるので、短期売買で利益を出すことはできないというデメリットはあります。しかし、そのような短期売買ではなく、最初から「長期保有で運用したい」と考えている人には関係ありません。むしろ、引き出せないことで強制的に長期投資となるので、短期的な損益に一喜一憂せずに長期投資を続けられるというメリットにすらなるかもしれません。

いずれにしても、税金面で大きな優遇があるiDeCoは、収入があってiDeCoに加入できる人は是非とも加入を検討してほしい制度です。

「つみたてNISA」は

これまでの「NISA」とは何が違う?

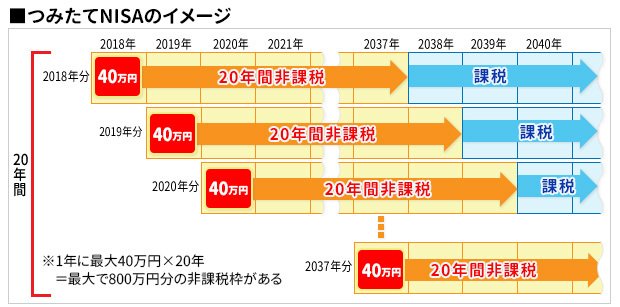

「つみたてNISA」は、2018年から始まる制度です。つみたてNISAは、毎年40万円まで拠出でき、最大20年間税金が非課税になる制度です。

従来あったNISAも同じような制度ですが、NISAは年ごとの非課税で運用できる期間が5年間しかなく、長期投資で活用するには期間が短くて長期投資に適しているとは言えない制度です。

| ■従来のNISAとつみたてNISAの比較 | ||||||

| 従来のNISA | つみたてNISA | |||||

| 年ごとの非課税運用可能期間 | 5年 | 20年 | ||||

| 年ごとの拠出限度額 | 120万円 | 40万円 | ||||

120万円 vs 40万円と、NISAの方がつみたてNISAよりも年ごとの拠出額は多くなっています。しかし、金融庁が発表した「NISA口座の利用状況に関する調査結果」によると、20代ではNISA口座開設者のうち8割程度は40万円以下の拠出額です。稼ぎが増える30代や40代となっても口座開設者のうち約7割の人は、40万円以下の拠出額でした。もちろん、NISA口座を開いたけど使っていない人も含めた数字ですが、拠出枠を持て余している人が多数いる印象です。

長期投資の観点から見ると、使い切れない人が多い単年度の金額の多さより、非課税で運用できる期間が長い方が、メリットは大きいと言えます。

仮に、特定口座で40万円を20年間投資信託で運用して年平均5%相当のリターンがあったとすると、受け取り時には106.1万円になります。利益に対して20%(※)の税金がかかるので、特定口座で運用していた場合には、(106万円-40万円)×20%=13.2万円が税金になります。しかし、つみたてNISAで運用した場合、これが非課税となります。40万円を投資して66万円の利益に対し、13.2万円の税金がかかるか/かからないかは大きいのではないでしょうか。

※平成50年以降、復興特別所得税がなくなるため、税率は20.315%から20%になる予定。

| ■つみたてNISAのメリットを試算 (※年平均5%相当のリターンで20年運用した場合) | ||||||

| 通常の特定口座 | つみたてNISA | |||||

| 当初資産 | 40万円 | |||||

| 20年後の資産(税引前) | 106.1万円 | |||||

| 税金 | 13.2万円 | 0円 | ||||

| 20年後の資産(税引後) | 92.9万円 | 106.1万円 | ||||

| ※40万円を20年間投資信託で運用して年平均5%相当のリターンがあったとして、通常の特定口座とつみたてNISAで比較。 | ||||||

もちろん、20年運用していれば必ず儲かるという保証はありません。しかし、NISAの5年に比べると、20年という期間は最終的な損益はプラスで終わっている可能性が非常に高くなります。高い確率で利益が出ることが期待されて、その利益が非課税となればかなり美味しい制度です。

「iDeCo」も「つみたてNISA」も

長期積立投資を前提とした制度

さて、ここからが本題です。

iDeCoもつみたてNISAも「毎月●円ずつ購入」といった積立を基本とした制度です。また、iDeCoもつみたてNISAも、預金など元本保証を除くと投資信託での運用になっているので、個別の銘柄を選んで機動的にデイトレで売買といった取引はできません。

またiDeCoの場合には、売却の指示を出して次の買付けをするまでに普通の投資信託の売買以上に時間がかかるので、タイミングを見ての売買は非常に難しい。基本的には、ある程度の期間保有し続ける投資と相性のいい制度です。

一方、つみたてNISAでは一度売却してしまうと非課税期間が終わってしまうので、非課税期間を最大限有効の使おうとすると、購入後は売却しないで持ち続ける「バイ&ホールド戦略」で運用することになります。さらに、つみたてNISAで買える投資信託は信託報酬が低いインデックスファンドがほとんどで、制度開始時には買えるアクティブファンドはほんの数本になりそうです。

このような性格を持つiDeCoとつみたてNISAを投入することで、金融庁が投資信託を使った長期投資を国民の長期的な資産形成の方法として掲げたと言っても過言ではありません。

実際につみたてNISAのワーキンググループの会議の資料にも次のような記載があり、まさに投資信託を使った長期・積立・分散投資こそが庶民の安定した資産形成に適した投資だと言っています。

※引用元:『「長期・積立・分散投資に資する投資信託に関する ワーキング・グループ」報告書』(金融庁)

金融庁の後押しにより、「投資」のイメージは

「安く買って高く売る」から「長期・積立・分散」へ

今まで、日本において投資というと「安いときに買って高く売る」という売買のタイミングを図ること、もしくは値上がりする優良銘柄を見つけることでした。マネー誌などでも「これから値上がりする株・投資信託」といった特集が人気です。

私もセミナーで話すことや雑誌の取材を受けることなどがありますが、「どの商品が良さそうか(値上がりしそうか)」という質問を受けることがあります。特に雑誌の取材の場合にこの質問は多く、「今買うと儲かりそうな銘柄」を掲載するのが読者の目を引きつけると考えているのだろうと思われます。

このように、「投資は売買タイミングや銘柄選ぶことが大事である」というイメージが根付いているところに、金融庁が家計の安定的な資産形成を実現する投資として長期・積立・分散投資を掲げて参入してきました。

一朝一夕で投資のイメージが変わるとは思えませんが、金融庁がここまで強く長期・積立・分散投資を推してくると、日本における投資のイメージは変わってくるのではないでしょうか。

2018年は長期・積立・分散投資時代の幕開けになりそうです。

| 【iDeCo(個人型確定拠出年金)の詳細記事はこちら!】 | |

| ■ | iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2017年] |

著者:吊られた男

(『吊られた男の投資ブログ』:http://www.tsurao.com/)

大手外資系製薬会社でシステム系エンジニアとして働くかたわら、約10年前よりインデックス投資を開始し、その運用益1000万円以上に。『吊られた男の投資ブログ』は、運用銘柄から資産状況まで赤裸々に公開されており、インデックス投資家の間で広く読まれている。ちなみにHNは、タロットカードの「The Hanged Man」から。

2017年7月には、初の著書となる『毎月10分のチェックで1000万増やす! 庶民のためのズボラ投資』(ぱる出版)を上梓。

| 【過去の連載記事はこちら!】 | |

| ■ | 【第1回】「アクティブファンドはインデックスに勝てない」という資産運用業界にとって不都合な事実。個人投資家はインデックスファンドのみでOK! |

| ■ | 【第2回】インデックス投資では、取り崩し開始のタイミングで大暴落が来ても大丈夫? リーマン・ショック時のインデックスファンドの値動きもとに徹底検証! |

| 【吊られた男さんの投資手法などはこちら!】 | |

| ■ | インデックス投資で運用利益1000万円オーバー! 資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開! |

| 【他のインデックス投資家のインタビュー記事】 | |

| ■ | 資産運用のキモは積立+株価暴落時のスポット買い!リーマン・ショック後の大量買いで資産を増やしたインデックス投資家・虫とり小僧さんの手法を公開! |

| ■ | インデックスファンドとETFの二刀流で利益アップ!運用成績+40%超のインデックス投資家・kenz氏の資産配分とポートフォリオ、おすすめ銘柄を紹介! |

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2639本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1853本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1936本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1860本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、約5100銘柄の米国株や2700銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 665本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6300銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらにリアルタイム為替なら為替手数料が無料なので、米国株の売買コストを抑えたい人にはおすすめ。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金1万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2610本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | クレカ積立がお得 | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |