インデックス投資は、日経225やTOPIX、MSCIなどの指数に連動するインデックスファンドで分散投資を行う投資法のため、2015年8月半ばに起きたような世界的な株価暴落が起こると、含み損が膨らみ、投資収益はダイレクトに悪化してしまう。しかし、実際のインデックス投資家に聞くと、「株価の暴落はまったく気にならない」と言う人も多い。それはなぜなのか? 今回はインデックス投資企画の第2弾として、個人投資家“虫とり小僧”さんの株価暴落に対する考え方と、具体的な投資手法を紹介しよう。

※本記事は、2015年9月に公開した記事をもとに2017年9月に再取材を行い、資産推移やポートフォリオなどを再取材時の最新情報に更新しています。そのため、投資信託の信託報酬や証券会社に関する情報などは、すべて2017年9月末時点のものになります。

【他のインデックス投資家の実例記事はこちら!】

■インデックス投資で運用利益1000万円オーバー!資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開!

■インデックスファンドとETFの二刀流で利益アップ!運用成績+40%超のインデックス投資家・kenz氏の資産配分とポートフォリオ、おすすめ銘柄を紹介!

株価暴落を怖れる個人投資家が多い中、

「まったく気にならない」と豪語

日経平均株価は2012年末から右肩上がりを続け、2015年4月にはとうとう2万円の大台を突破し、投資業界の空気もかなり強気ムードとなっていた。ところがその後、中国の株価下落に端を発した世界的な暴落が起こり、日経平均株価は一気に右肩下がりとなり、2016年には一時1万5000円を割り込んでしまった。その後、日本市場は回復し、2017年9月には再び2万円の大台を超えたが、「まだ安心できない。日経平均株価は、またしても暴落するのではないか……」と、今後の株式市場の動向に大きな不安を覚える個人投資家も多いことだろう。

そんな中、一連の株価暴落によって自分の資産を大きく減らしながら、「下落なんてまったく気にならなかったし、やることも全然変わらない。どうせならもっと大きく下がってくれれば良かった」と淡々と語る個人投資家がいる。インデックス投資家の虫とり小僧さんだ。

「インデックス投資は、『資本主義経済は、短期的には上げ下げの循環の中にあっても、20年30年の長期で見ればインフレを伴いながら緩やかに成長していく可能性が高い』という前提を持って投資する手法です。なので、長く投資をしている間に暴落が来るのは当たり前の話。過去の歴史を振り返っても、オイルショック(1973年・1979年)やブラックマンデー(1987年)、ITバブル崩壊(2000年)、リーマン・ショック(2008年)など、定期的に暴落が来ることは分かっています。長期的には世界経済は成長していくと信じていれば、一時的な暴落はむしろ買いのチャンスです」

虫とり小僧さんの運用成績を見ると、インデックス投資歴12年にして投資資金を80%以上増やしている。少しずつ投資資金を増やしていく積み立て投資でこの成績は、かなり優秀と言えるだろう。実は虫とり小僧さんが資産がここまで増やせたのは、リーマン・ショックによる大暴落があったからだ。

リーマン・ショックで運用資金の半分を失うも

さらなる追加投資をどんどん増やす

「2005年に投資を始めたところ、約3年後にはサブプライムローン問題で世界中の市場が暴落。暴落直前には、それまでの積立分と利益のトータルで年収約2年分あったのですが、一気に半分になってしまいました。あの頃は、引退していくインデックス投資家さんが周りにメチャクチャいましたよ。自分一人で退場するのが嫌なのか、『お前ら、まだインデックス投資なんてやってるの?』と言って、1人でも多くの道連れを作ろうとしている人もいっぱい出てきましたね(笑)」

しかし、虫とり小僧さんはそうした周囲の動きや声には一切動じなかった。それどころか「今は下がっていても、将来絶対に上昇する!」と信じ、投資資金をドンドン増やしていった。

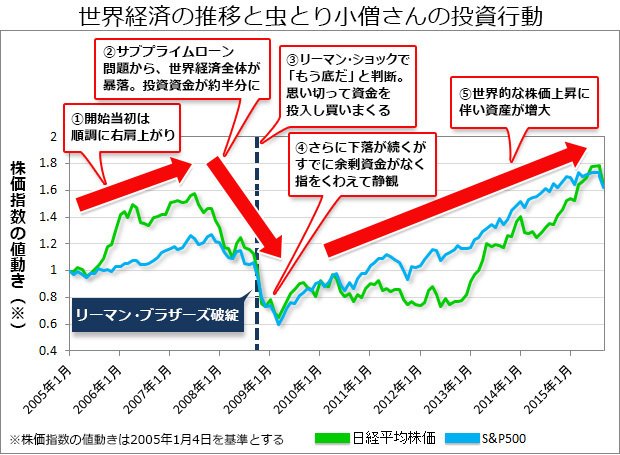

下の図は、株価の変動に合わせ、虫とり小僧さんがどのような投資行動を取ったのかを示している。

「2007年から株価がかなり下がっていたので、2008年の前半から定期的な積み立てとは別に少しずつ買い増していきました。そして2008年9月にリーマン・ショックが来てズドン!と下がったのを見て、『来た! 今こそチャンスだ!』と、大砲(大きな買い)をドカンドカンと打ちまくりました」

リーマン・ショック前後に買った金額は、普段とは桁違い。暴落により吹っ飛んでしまった約1年分の年収と同程度の資金を新たに投入したと言う。

この判断を振り返り、虫とり小僧さんは「あのときは焦りすぎて失敗した」と反省する。しかしそれは、「ナンピンしたら失敗した」という意味ではない。

「リーマン・ショックで大底が来たと思ったのに、そこでは止まらず、その後さらに半年くらいさらに下げ続けました。でも、すでに自分の資金が底をついて……。焦りすぎたせいで、さらなる安値で買える一番美味しいところで弾切れになり、指をくわえて見ているだけでした」

しかし、リーマン・ショック後も下げが止まらず損失が拡大しても、虫とり小僧さんは一切慌てなかった。

「不安がまったくなかったというと嘘になりますが、株価はいつか必ず反発すると信じていました。当時は『ドル崩壊』なんてことも言われていましたが、本当にそんなことが起こったら経済が崩壊して普通の社会生活が送れないようになるレベルだろうと思ってましたから。やはり、上がらない不安よりも、儲けどきを逃した後悔のほうが大きかったですね。まあ、最低限の生活防衛資金には手を付けていなかったし、最悪ダメだったら嫁に土下座すればいいやと(笑)」

その後、アメリカの量的金融緩和(QE1、QE2)などをきっかけに、株式市場は好転。世界的な株価上昇の波に乗って、虫とり小僧さんの資産は順調に増えていった。

「インデックス投資というのは、本来自分個人の判断を信じず、どんな状況でも粛々と積み立てを続けるのが本筋。そう考えると、僕のやり方はアクティブ投資家みたいところがあって、誰にでもおすすめできるという手法ではありません。でも、リーマンショック前後に追加投入した分は、今や余裕で2倍以上になっています。現在の全投資資金に対するトータルの損益率が70〜80%になっているのも、あのとき思い切って買い増しをしたおかげです。運に助けられたところもありますが、毎月同じ額をコツコツ積み立てているだけではここまでは増えていませんね」

資産が一時的に半分になることを覚悟すれば

暴落を怖れる必要ない

そんな虫とり小僧さんから見ると、2015年8月末からの下落はまだまだ“さざ波”のようなもの。もし、今後さらに下げが続きピークから30〜40%落ちたら、いよいよ買い増しに動く予定だとか。

「『インデックス投資は安全』と勘違いしている人もいるようですが、そんなことはなく、資産が半分くらいになってしまうことも十分にありえます。でも、世界中の株式や債券に分散していればそれは一時的なものだ、というのがインデックス投資の考え方です。最初から『投資資金が半分になることもある』と覚悟さえできていれば、暴落を恐れる必要はありません」

株式投資やFXにおける“逆張り”の手法は、常に予想が外れて損失を出すリスクと戦っている。しかし虫とり小僧さんは、仮に「今が底だ」という予想が外れても、「30年待てば絶対に上がる」と信じているので暴落時にも怖れず買いに行けるのだ。また、世界中に分散投資をするので、「今は何が買いか?」と迷うこともない。ある意味で、暴落時における最強の投資法とも言えるだろう。

では、虫とり小僧さん流のインデックス投資は具体的にどのようなやり方なのか、アセットアロケーションや実際に購入している銘柄などの投資手法について詳しく解説していこう。

まずはリスク資産と無リスク資産のバランスで

トータルのリスクをコントロール

インデックス投資をする上で最初に考えなければならないのはアセットアロケーション(資産配分)、中でも、株式などで運用する「リスク資産」と、銀行預金や個人向け国債などで運用する「無リスク資産」のバランスだ。

「先ほども言いましたが、株式などのリスク資産は暴落によって半額になってもおかしくありません。しかし、リスク資産と無リスク資産を半々で持っていたら、仮にリスク資産が半分になっても全体で見れば25%のマイナスにすぎません」

インデックス投資は、株が○%で債券○%といった細かいアセットアロケーションや購入するファンドの選択よりも、まずリスク資産と無リスク資産のバランスで資産全体のリスク管理をすることが重要だと言う。

「今は、リスク資産と無リスク資産を1:1の割合にしています。暴落時などに買い増したときはリスク資産の割合が増えますが、それでも2:1くらいまでに抑えたいですね。リーマン・ショック直後は4:1くらいまで買い増しましたが、さすがにもうそこまではやらないと思います。ちなみに株価の上昇によってもリスク資産の割合が増えすぎてしまったので、昨年と今年には一部換金をして利食いしています」

ちなみに、インデックス投資を始めたばかりの頃は、まず全資産の中から生活防衛資金や子供の教育費など“絶対に手をつけてはいけないお金”を確保し、残った資金をリスク資産と無リスク資産で分けていた。しかし、資産全体のボリュームが上がった今は、生活防衛資金などは無リスク資産の中に含めて考えている。

アセットアロケーションは

8つの資産クラスで世界中に分散投資

次に、リスク資産と無リスク資産の中身を見ていこう。

「まず無リスク資産は、日々の生活運転資金とある程度の銀行預金だけ持って、あとはほとんど個人向け国債(変動10年)にしています。すぐに動かせるお金としてそれなりの銀行預金は必要ですが、それ以外はなんでもいいかな、と」

個人向け国債には「変動10年」「固定5年」「固定3年」の3タイプあるが、虫とり小僧さんのおすすめは「変動10年」だ。

「『変動10年』は、万が一国債が暴落しても額面価格が値下がりせず、かつ受け取り金利だけは上昇してくれる、とても有利な商品です。一方、『固定3年』と『固定5年』は固定金利なので、将来、金利が低下していくときは有利ですが、逆に金利が上昇してもその利益を享受できません。将来の金利予測は簡単ではないので、普通の人が余計な投資判断をせずに購入するなら『変動10』の一択だと思っています」

一方、気になるリスク資産の中身だが、虫とり小僧さんの理想は次のとおりで、かなり細かい。

「これは、どうせなら幅広く分散したほうがいいだろうという単純な考えから来た、妄想みたいなものです(笑)。自動でこれを管理してくれるシステムがあればいいのですが、自分の手でこれだけ管理するのは大変過ぎます。また、細分化したからといって値動きもそこまで良くなるわけでもないので、実際のアセットアロケーションはもっと簡潔にしています」

その実際のアセットアロケーションは、次のとおり。全部で8つのアセット(資産)クラスに投資している。

理想と比較するとかなりシンプルになっているが、それでも以前の記事で紹介した吊られた男さんのアセットアロケーションが株だけで構成されていたのと比較すると、債券やREITなど幅広い資産に分散している。

(関連記事⇒インデックス投資で運用利益1000万円オーバー!資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開!)

「吊られた男さんよりも、僕のほうがもうちょっと悲観的なのかもしれません。過去のデータを見ると、たしかに長く見れば株が強いと思うのですが、自分が資産を取り崩す時期にたまたま長期的な下げが続く可能性もあるじゃないですか。でも株とは違う値動きをすることのある債券やREITを組み込んでおけば、それだけリスクを減らせます。また、株の調子が良いときには割安になった債券やREITを買い増し、株が下がったときにしっかり追加投資をする余力を残しておけば、トータルの資産を底上げすることが可能です」

徹底的にコストにこだわってポートフォリオを組むも

1本のバランスファンドに負ける

吊られた男さんのアセットアロケーションが3種類で構成されているのに対して、虫とり小僧さんのアセットアロケーションは全部で8種類もあり、それだけ毎月の積み立てやリバランスなどの管理も大変そうに見える。しかし実際は、「今はまったく手間をかけていない」と虫とり小僧さんは言う。その秘密は、積み立てているインデックスファンドにあった。

「インデックス投資を始めたころは、手間をかけて徹底的にコストにこだわっていました。よりコストの安い商品が出たらすぐに乗り換えたり、海外ETFを買ってみたりして、全部で20本以上の商品を持っていたと思います。今ほどインデックス商品が揃っていなかったこともあり、証券会社も10社以上で口座開設しましたね」

しかし投資を始めて数年後、ショックなことが起きた。それだけ手間をかけて運用しながら、バランス型のインデックスファンドを1本買っているだけの同僚に運用成績で負けてしまったのだ。

「同僚がインデックス投資に興味を持ったので、よく分からないだろうからと1本で幅広く分散投資ができるバランス型のファンドをすすめたんです。その後、僕の方は先進国が良さそうだと思ったら増やしてみたり、国内外REIT比率を機動的に調整してみたりと、いきがって色々とやってました。一方、同僚は自動的に積み立てるだけで、ほったらかしていました」

信託報酬などのコストも、同僚の持っているバランスファンドのほうが高かった。ところが数年後に運用成績を比較したら、わずかだが同僚のほうが虫とり小僧さんよりパフォーマンスは高かったと言う。

「あれはショックでしたね。たしかに、比べるタイミングにもよるし、小さな差はノイズでしかありません。でも、得られる利益を投資にかけている時間で割ると、効率が全然違うんですよね。そこから『アセットアロケーションをそこまで細かく考えなくても、そこそこ分散していればそんなに変わらないんだ』と気がつきました」

たった3本のインデックスファンドで

8種類の資産クラスに分散投資

そんな虫とり小僧さんが最終的に行き着いたのは、たった3本のインデックスファンドで構成するポートフォリオだった。

虫とり小僧さんが現在積み立てをしているインデックスファンドは、次のとおりだ。

| ■虫とり小僧さんが購入している銘柄と割合 | ||||||

| 【バランス】eMAXIS バランス(8資産均等型) | 80% | |||||

| コスト |

販売手数料:なし 信託報酬:年率0.50%(税抜) 信託財産留保額:0.15% |

|||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、SMBC日興証券、カブドットコム証券、岡三オンライン証券、エース証券、ソニー銀行など | |||||

| 【先進国株式】<購入・換金手数料なし> ニッセイ外国株式インデックスファンド | 10% | |||||

| コスト |

販売手数料:なし 信託報酬:年率0.20%(税抜) 信託財産留保額:なし |

|||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、カブドットコム証券、三重銀行 | |||||

| 【新興国株式】野村インデックスファンド・新興国株式 (愛称:Funds-i 新興国株式) | 10% | |||||

| コスト |

販売手数料:なし 信託報酬:年率0.60%(税抜) 信託財産留保額:年率0.30% |

|||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、カブドットコム証券、野村證券、東海東京証券、イオン銀行、新生銀行、東京スター銀行など | |||||

| ※データは2017年9月末時点。 | ||||||

「『eMAXISバランス(8資産均等型)』は、国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT、海外リートの8つを、それぞれ12.5%ずつ購入するバランス型のインデックスファンド。これ1本だけでも幅広く分散投資できるのですが、僕は『資本主義の恩恵を最も受けるのは株式』という考えを持っているので、先進国と新興国の株式に投資するインデックスファンドをちょっと買い増しています。『eMAXISバランス(8資産均等型)』を80%、先進国株式と新興国株式を10%ずつ買うと、割合のパーセンテージが小数点もなくキリのよい数字になるし、まあこれでいいかなと(笑)」

つまり、先ほどのアセットアロケーションは、「eMAXISバランス(8資産均等型)」に先進国と新興国の株式をプラスしたところ、ちょうど収まりの良い数字になったからそれに決めた、というアバウトな理由で決まったものだったのだ。

「『ちょうど良い数字になったから、このポートフォリオでいいや』と決めるのは、『アセットアロケーションを決めてからそれに合わせて商品を選ぶ』という本来の順番とは逆なんですけどね(笑)。でも今の形は、理想のアセットアロケーションにある程度近いのに、ほとんど手間がかからないので、すごくストレスが減りました。バランスファンドは、アセットごとの値動きが分かりにくい、コストが高いなどと言われますが、その辺は好みだと思います」

バランス型のインデックスファンドの中でも「eMAXISバランス(8資産均等型)」を選んだのは、このポートフォリオに落ち着いた当時、8資産に均等に投資するファンドがこれだけだったから。残りの2つ、「<購入・換金手数料なし> ニッセイ外国株式インデックスファンド」と「野村インデックスファンド・新興国株式」を選んだのは、それぞれ先進国株式と新興国株式のインデックスファンド中で、当時、信託報酬などのコストがもっとも安かったからという理由だ。

「実は、現在(2017年9月時点)は、より信託報酬の安いインデックスファンドが出ています。バランス型なら『eMAXIS Slim バランス(8資産均等型)』(信託報酬0.22%・税抜)、新興国株式なら『iFree 新興国株式インデックス』や『eMAXIS Slim 新興国株式インデックス』(どちらも信託報酬0.34%・税抜)のほうが、現在私が買っている商品よりずっと低コストです。なので、本当なら積み立て商品をこれらに入れ替えたほうがいいんでしょうけど、少しの差だし、面倒なので同じものを買い続けています。これから積み立てを始める方は、私の真似をせず、より信託報酬の安い方を選ぶといいでしょう(笑)」

【クリックで商品詳細へ】

・eMAXIS Slim バランス(8資産均等型)

・iFree 新興国株式インデックス

・eMAXIS Slim 新興国株式インデックス

【最新のインデックスファンド情報はこちら!】

■【2017年 最新版】「インデックスファンド」コスト比較ライキング!信託報酬・実質コストがもっとも安いファンドは?

初心者は、まずバランスファンド1本で

手間を掛けずにはじめるのがおすすめ

ちなみに、もし投資経験のない親戚や知人に「インデックス投資をしたいから教えて欲しい」と言われたら、まずは「セゾン・バンガード・グローバルバランスファンド」をすすめているとか。

| ■虫とり小僧さんの初心者向けイチオシファンド | ||||||

| 【バランス】セゾン・バンガード・グローバルバランスファンド | ||||||

| コスト |

販売手数料:なし 信託報酬:年率0.46%(税抜) 信託財産留保額:0.1% |

|||||

| 販売会社 | セゾン投信 | |||||

| ※データは2017年9月末時点。 | ||||||

「世界中に分散投資できるので、初心者はこれ1本で十分です。間接的に投資している海外ファンドの分を含めた実質的な信託報酬は0.7%程度となり、インデックスファンドとしてはコストが少し高めですが、セゾン投信は情報発信も丁寧にしてくれるし、変な投資信託を買えとセールスされる煩わしさもありません」

初心者は、まず『セゾン・バンガード・グローバルバランスファンド』のような世界中の株式や債券に分散投資できるような投資信託を買い、もっと細かくやりたくなったら他のインデックスファンドに移ればいい、と虫とり小僧さんは言う。

「実際に『セゾン・バンガード・グローバルバランスファンド』1本を保有し続けていれば、私のようにごちゃごちゃやっているマニアックなブロガーなんかより将来的に高パフォーマンスだった、なんてことも十分あり得ると思っています(笑)」

ファンドの保有額に応じてポイントが貯まる

SBI証券を活用

一時は10社以上の証券会社を利用していた虫とり小僧さんだが、現在利用しているのはSBI証券1社。SBI証券には、「投信マイレージサービス」というサービスがあり、投資信託の保有額に応じてSBIポイントが付与されるからだ。

SBIポイントへの還元率は投資信託によって異なり、「<購入・換金手数料なし> ニッセイ外国株式インデックスファンド」は、1年に保有金額の0.05%。「eMAXIS バランス(8資産均等型)」と「野村インデックスファンド・新興国株式」は、投資信託の保有金額の合計が1000万円未満なら年0.1%、1000万円以上なら年0.2%となる。SBIポイントは、TポイントやSuicaポイント、nanacoポイントなどに1:1のレートで交換できる。

| ■SBI証券「投信マイレージサービス」のポイント還元率(年間) | ||||||

| 銘柄の種類 | 月間平均保有金額の合計(※1) | |||||

| 1000万円未満 | 1000万円以上 | |||||

| 通常銘柄 | 0.1% | 0.2% | ||||

| 指定銘柄 | 0.05% | |||||

| ※「eMAXIS バランス(8資産均等型)」「野村インデックスファンド・新興国株式」は通常銘柄、「<購入・換金手数料なし> ニッセイ外国株式インデックスファンド」は指定銘柄。※1 通常銘柄と指定銘柄の合計 | ||||||

還元率としては大きな数字ではないが、投資信託の積み立ては継続するとそれなりの保有金額になる。仮に、虫とり小僧さんのポートフォリオで1000万円分の投資信託を保有していると、下の式のように1年間に1万8500円分のポイントを手にできる。ちょっとしたお小遣いとしては、バカにはできない金額だ。

・900万円(eMAXIS+野村)×0.2%=1万8000円

・100万円(ニッセイ)×0.05%=500円

合計:1万8500円

なお、『SBIカード』を持っていると、1万ポイント=1万2000円に交換できて還元率が1.2倍になるが、残念ながらこのサービスは2018年1月に終了する予定となっている。

「ポイントサービスの改悪があって以前ほどの旨味はなくなりましたが、それでも他の証券会社よりはお得。ポイントありきで証券会社を選ぶのは褒められた行動ではありませんが、万一ポイント制度が廃止になってもダメージを受けるわけではありませんし、SBI証券には大きなデメリットもないので、今できる中で一番お得な選択と考えています」

余計なことをしないように

自動的に毎月積み立てる仕組みをつくる

虫とり小僧さんは、毎月決まった金額を自動積立で購入。3カ月に1回、アセットアロケーション確認し、目標比率と大きくズレている場合にのみリバランスをしている。そして10年に一度クラスの暴落時には、大胆に「リバランスという名の追加投資」を行っている。

「僕の投資法は、普段は自動化してまったく手間をかけていません。リバランスは意識していますが、あくまでも資産クラスに差が出たときだけです。自分の裁量で動かせる幅を持たせると、自信過剰なのでどうしても余計なことをしたくなっちゃうんですね(笑)。だから完全に自動化して、基本的には自分で何もできないようにしています」

暴落時の追加投資も、リーマン・ショック時の反省を元にルールを定めたと言う。

「追加投資をするにしても自分の相場感で判断するのではなく、『1回いくらまで』『1カ月にいくらまで』といったルールを決めました。まだ実践はしていないので、このルールがどこまで効果的なのか未検証ですが(笑)」

こうしたリバランスが、インデックス投資では非常に重要だと虫とり小僧さんは考えている。

「リバランスとは、一定の時期、もしくは乖離率ごとに、最初に決めたアセットアロケーション比率より上がっている資産クラスは売却し、下がっている資産クラスは買い増して元に戻す作業です。主目的はリスクコントロールですが、価格の下がった資産を買って比率を戻すことで、株価や債券価格、為替の値動きが循環する中、長期的に高パフォーマンスが期待できると言われています」

実は、暴落時の買い増しもリバランスの一環だと言う。

「このリバランスをリスク資産と無リスク資産の間で行う行為が、すなわち暴落時の追加投資であり、暴騰時の利食いになるのです。僕の手法と吊られた男さんのようなリスク資産への積み立てオンリーのストロングホールド派との違いがここにあります」

自分の資産の半分は、死ぬまでインデックスファンドで運用

ひたすら積み立てを続け、暴落時には買い増しもする予定の虫とり小僧さんだが、売り時は特に考えていないという。

「リスク資産と無リスク資産のリバランスのために一部売却する可能性はありますが、インデックス投資自体は一生続けていくつもりです。運用で資産を増やすというよりは、自分の金融資産の置き場として半分は世界中に分散しておきたい、という話です。全部を円資産で持っているのは居心地悪いので。定年後に資産を取り崩すときも、リスク資産と無リスク資産の割合は1:1を保ったままでいきます。70歳の爺さんになっても、自分のお金の半分はリスク資産で持ち続けます!」

最後に、これからインデックス投資を始めようと考えている人にアドバイスをもらった。

「繰り返しになりますが、投資したお金が半分になる覚悟を持ってください。インデックス投資でも、資産が減るときは減ります。僕も2012年ごろまでは、『インデックス投資なんて宗教だ』と散々バカにされましたが、それでも途中で止めなかったから今があります。日経平均株価が2万円を超えようが、そこから暴落しようが関係ありません。逆に暴落をしたからといって、必ず僕のように買い増しをしなければならないわけでもない。しょせん循環する景気の波のひとつにすぎませんから、そんなものに振り回されずに積み立てを続けることが一番大切です」

虫とり小僧さん

(『いつか子供に伝えたいお金の話』:http://mushitori.blog.fc2.com/)

37歳、団体職員。妻と子供たちの4人家族。結婚を機に保険に加入しようとお金の勉強したところ、「あれ、保険会社の手数料って高すぎじゃない?」⇒「自分で運用してみよう!」という流れで、10年前に投資の世界へ。自身のブログ『いつか子供に伝えたいお金の話』は、インデックス投資に関する記事はもちろん、「1日にバッタを800匹以上捕まえた」、「MAXの声とモーション付きで『カメハメ波』や『ドドンパ』の練習を地下鉄駅構内でやり続け、駅員から厳しい注意を受けた」、「ドッジボール対抗戦のチーム名を独断で『人間』に決めて、同じチームの女子に泣いて嫌がられた」など、子供時代の武勇伝を記した記事も必読。

【他のインデックス投資家の実例記事はこちら!】

■インデックス投資で運用利益1000万円オーバー!資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開!

■インデックスファンドとETFの二刀流で利益アップ!運用成績+40%超のインデックス投資家・kenz氏の資産配分とポートフォリオ、おすすめ銘柄を紹介!

【最新のインデックスファンド情報はこちら!】

■【2017年 最新版】「インデックスファンド」コスト比較ライキング!信託報酬・実質コストがもっとも安いファンドは?

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年3月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2645本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1856本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1931本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1862本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、5100銘柄以上の米国株や2700銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 665本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6250銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらにリアルタイム為替なら為替手数料が無料なので、米国株の売買コストを抑えたい人にはおすすめ。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金5万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2620本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | クレカ積立がお得 | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |