インデックス投資は、日経225やTOPIX、MSCIコクサイなどの指数に連動する“インデックスファンド”を購入し、長期的に運用を続ける投資法だ。購入するインデックスファンドの組み合わせとその構成比率、いわゆるポートフォリオを決め、あとはリバランスしながら定期的に積立投資をしていくのが、もっとも基本的な手法となる。

実際にインデックス投資家の方に話を聞くと、「半年に1度くらい構成比率のリバランスをするくらいで、基本的には毎月自動的に積立購入するだけ。あとはほとんど何もしてない」という答えが返ってくることも多い。

その一方で、インデックス投資を始めようとする人がもっとも頭を悩ませるのも、そのポートフォリオだろう。そこで今回は、インデックス投資家として知られるkenzさんを取材。kenzさんのポートフォリオとそれを導き出すアセットアロケーション(資産配分)の話を中心に、その投資手法を教えてもらった。

【他のインデックス投資家の実例記事はこちら!】

■インデックス投資で運用利益1000万円オーバー!資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開!

■資産運用のキモは積立+株価暴落時のスポット買い!リーマン・ショック後の大量買いで資産を増やしたインデックス投資家・虫とり小僧さんの手法を公開!

インデックス投資歴6年で、運用益は+40数%に!

kenzさんがインデックス投資を始めたのは2009年のこと。勤めている会社で確定拠出年金、いわゆる401kが始まったのがきっかけだった。そこから約6年経った現在、kenzさんの保有する銘柄と資産クラスごとの比率は、次の表の通りだ。

| ■kenzさんの保有銘柄と資産クラスの比率(2015年11月時点) | ||||||

| 資産クラス | 商品名(青文字はクリックで詳細へ) | 保有比率 | ||||

| 日本株式 | <購入・換金手数料なし>ニッセイTOPIXインデックスファンド | 11.2% | ||||

| MAXISトピックス上場投信(1348) | ||||||

| TOPIX連動型上場投資信託(1306) | ||||||

| 先進国株式 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | 43.7% | ||||

| MAXIS 海外株式上場投信(1550) | ||||||

| EXE-iグローバル中小型株式ファンド | ||||||

| 三井住友・DC外国株式インデックスファンドS | ||||||

| 新興国株式 | eMAXIS新興国株式インデックス | 21.0% | ||||

| Funds-i新興国株式インデックス | ||||||

| 日本債券 | SMT国内債券インデックス・オープン | 13.5% | ||||

| eMAXIS国内債券インデックス | ||||||

| i-mizuho 国内債券インデックス | ||||||

| 円建社債 | 第31回SBI債 | 4.2% | ||||

| 日本REIT | <購入・換金手数料なし>ニッセイJリートインデックスファンド | 2.5% | ||||

| 海外REIT | <購入・換金手数料なし>ニッセイグローバルリートインデックスファンド | 3.1% | ||||

| eMAXIS先進国リートインデックス | ||||||

| バランスファンド | 世界経済インデックスファンド | —% | ||||

保有銘柄の数が多く、これだけ見ても何がどうなっているのかさっぱりわからない人がほとんどだろう。しかし、この表には、kenzさんのインデックス投資に対する考え方やこれまでの運用の歴史がすべて詰まっているのだ。

実際、kenzさんは、具体的な運用成績の数字こそ非公開だが、資産額にしておよそ数千万円、運用益で見ても+40数%に達する。ここ数年の世界的株高の恩恵があったにせよ、投資歴6年でこの数字は十分立派な成績だ。

今回は、この運用成績を導き出したkenzさんのポートフォリオを丸裸にし、その投資手法をくわしく解説していこう!

来るべき大暴落にそなえて、

自分のリスク許容度を知るのが大切

ポートフォリオの解説といっても、いきなり「どういう商品をどれだけ購入しているのか」という話だけをしても意味はない。まず初めに、その人なりの投資スタンスやリスク許容度があり、それに応じた資産配分、いわゆるアセットアロケーションが決定し、その結果として目に見えるポートフォリオや購入方法が決まってくる。

ポートフォリオというのは具体的な商品構成のことだが、日経225やMSCIコクサイなど、ベンチマーク(連動する指数)を同じくするインデックスファンドであれば、多少のコストの差はあるものの、運用成績にそれほど大きな違いはない。具体的な商品選びよりも大切なのことは、“リスク資産の割合”とその中の“資産クラスの配分(アセットアロケーション)”だ。この2つによって運用成績の大半が決まると言っても過言ではないだろう。

では、kenzさんは、どのようにリスク資産の割合と資産クラスの配分(アセットアロケーション)を決めているのか。まずはkenzさんにリスクに対する考え方を聞いてみた。

「リスク許容度というのは、ようするに、自分の総資産に対して何割の含み損をかかえても大丈夫と思えるか。含み損が1割なら大抵の人は大丈夫です。3割でもけっこう大丈夫。でも5割の含み損、つまり資産評価額が半分を切ると売りたくなる人はかなり増えてきて、9割減るまで耐えられる人はほとんどいないと思います。株価の暴落があると、Twitterなどにびびって『インデックス投資はもうダメだ……』なんて書き込みが増えますが、そういう人達はリスクを取り過ぎなんですね」

『インデックス投資はリスクがない』とか『絶対に儲かる』と思っている人もいるが、それは大きな誤りだ。確かに企業の倒産や特定の業種の浮き沈みといった「個別リスク」はほとんど除外できるが、市場全体が上げ下げする「市場リスク」はもろに被るとkenzさんは言う。

「実際に、リーマンショックのときは約6割の下落、海外REITにいたっては下手すれば7割下落しましたから、今後も同じような暴落がないとは言えません。そこまでのリスクを覚悟して、平均リターンで数%を取りに行くのがインデックス投資なんです」

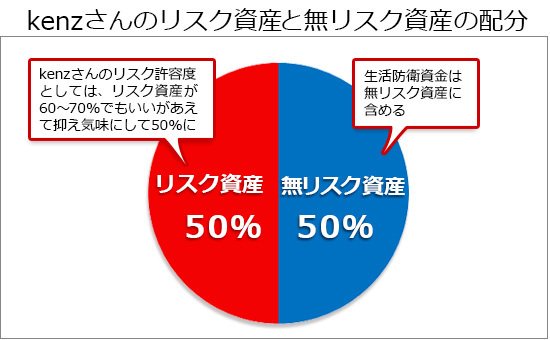

そこで必要となるのが、リスク資産と無リスク資産の配分だ。

リスク資産とは、株式や債券、REITなど、元本保証がなく変動リスクのある金融資産のこと。対する無リスク資産は、普通預金や定期預金、個人向け国債など、元本が保証されている金融資産のことだ。当然、リスク資産の割合が高いほどリスク許容度が必要となる。

「私の場合は、リスク資産と無リスク資産の割合は5割5割。これだと、仮にリスク資産が4割下落しても、資産全体で見れば2割の含み損に抑えられます。この割合に厳密な根拠はなく、このくらいが気持ちいいというざっくりとした感覚ですね(笑)。自分のリスク許容度を考えると、リスク資産5割はまだまだ保守的で、本当は6〜7割あってもいいと思っています。8割だとちょっと大きすぎかな。今は自分でちょっとブレーキを踏んで5割に抑えている感覚ですが、それくらいでちょうどいいんだと思いますよ」

アセットアロケーションは

地球全体をイメージしながら感覚的に決める

リスク資産と無リスク資産の配分が決まったら、次はその中でのアセットアロケーション(資産配分)だ。

「無リスク資産でもなるべく有利に運用したいので、普通預金のほか、定期預金と個人向け国債で運用しています。どちらも、日本が破綻しない限りは一応元本保証ですね」

そして気になるリスク資産だが、アセットアロケーションの目標と2015年11月時点の実際の比率は次のようになっている。

| ■Kenzさんのアセットアロケーション(2015年11月8日時点) | ||||||

| 資産クラス | 2015年11月8日時点の配分 | 目標配分 | ||||

| 日本株式 | 11.2% | 10% | ||||

| 先進国株式 | 43.7% | 40% | ||||

| 新興国株式 | 21.0% | 20% | ||||

| 日本債券 | 13.5% | 20% | ||||

| 円建社債 | 4.2% | |||||

| 先進国債券 | なし | 5% | ||||

| 新興国債券 | なし | |||||

| 日本REIT | 2.5% | 5% | ||||

| 海外REIT | 3.1% | |||||

「目標のアセットアロケーションは、理論的に決めたものでも厳密に計算して導き出したものではなく、超適当です(笑)。解説すると、まず株式70%、債券25%、REIT5%。債券は株式にくらべると値動きは少ないのですが相関性が低く、リーマンショックで株式が6割下がったときでも、債券は約3%上がりました。株式の暴落と比較するとほんの少しの上昇ですが、これが気持ち的には大きいんですよ。インデックス投資家の吊られた男さんのように、債券はいらないという人もいますし、そこは好き好きだと思いますが、私は逆に動く値動きがとても好きだから一定割合保有しています。債券の比率も適当に決めました、株式とREITは値動きが相当激しいので、20%くらい持ってないとそれを抑えられない、という感覚ですね」

(関連記事⇒インデックス投資で運用利益1000万円オーバー!資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開!)

REITの比率が5%というも、「感覚的に決めた」とkenzさんは言う。

「REITは要らないという人も多いですし、株式や債券と時価総額を比較すると市場規模としては1%もないので、5%は比率が高過ぎるとも言えます。でも、やっぱりある程度持っていないと、REITだけ上がったときに悔しいじゃないですか(笑)。また、家賃収入で利益を得るというREITの仕組みも好きなので、半分遊び感覚で保有しています」

株式は“将来の時価総額”をイメージして

新興国の比率を増加

次に、リスク資産の70%を占める株式の中身を見ていくと、日本株式と先進国株式、新興国株式の割合が、1:4:2となっている。

「基本的には『地球全体に投資したい』という考え方なので、変な話、自分が日本人じゃなくてもこの比率だと思います(笑)。ひと口に『地球全体に投資する』と言っても色々な考え方がありますが、私の場合ベースとなっているのが時価総額の比率で、現在は日本株式:先進国株式:新興国株式が大体1:8:1です。ただ、これだと先進国株式の比率が高すぎると感じるので、調整した結果、今の比率になりました」

中でも、kenzさんは特に新興国の割合を大きく増やしている。

「私は、将来的には新興国がもっと大きな力を持ってくるだろうと考えています。特に期待しているのがインドです。会社でインドの人と仕事することがあるのですが、みなさん凄く優秀だし、国全体でもっと伸びてもおかしくないと感じます。ただ、インド単体の投資信託はコストが高いしリバランスもしにくいので、新興国株式インデックスファンドの割合を増やしています。そうすると、中国株式の割合も増えてしまうのが嫌なのですが、ポートフォリオをシンプルにする意味でもそこは妥協しています。イメージとしては、今ではなく未来の時価総額比率を想定している感じですね」

外国債券はコストなどを考えて撤退

社債はブログ用のネタ

次は債券。目標配分を見ると、日本債券(社債含む)が20%、先進国債券と新興国債券が5%となっているが、現在、外国債券からは撤退している。

「外国債券と日本債券を比較すると、為替で調整されるため、原理的にコスト控除前の期待リターンは一緒なのですが、為替リスクの分、外国債券のほうがリスクが大きくなります。なので、為替リスクや手間を考えてコストの安い日本債券に統一し、債券クラス全体で25%と考えています。ちなみに社債ですが、インデックス投資としては本当は邪道。完全にブログ用のネタです。『こういうのを買った』と記事に書くと、アクセスが集まるんですよ(笑)」

日本REITと海外REITの配分も、やはり適当とのこと。

「REIT全体で5%ということだけを意識して、適当に買っていたらこんな比率になりました。REITは価格がけっこう上下するので、厳密にやる必要はないと考えています」

「長期的に見て地球全体は成長する」というのが

インデックス投資の基本的なスタンス

補足となるが、株式のところでkenzさんの言う「世界の時価総額をそのまま縮小して保有する」というのは、インデックス投資の基本的な考え方のひとつだ。

「将来的にどの国が発展してどの国が衰退するかわからないが、地球全体で見ると長期的には成長を続けるだろう、というのがインデックス投資のベースにあるスタンスです。70年代の様子とかをテレビで見ると、どの国の街並みも今よりしょぼい。そう考えると世界全体は発展していますし、この先も発展するでしょう。『資本主義は発展する』、これが大前提です。その前提に立てば、どの国のどの企業が成長するか当てに行く必要はないし、当てに行くとコストもかかる。だったら、世界中の資本を縮小したものを持っていればいい、という発想ですね」

アセットアロケーションは時価総額の比率ではないほうが良いと考える人もいるが、地球全体に投資をしたいというのがインデックス投資家の共通した考え方なのだ。

ポートフォリオを構成するインデックスファンドは

コストの安い商品が出る度に乗り換える

さて、アセットアロケーションの詳細がわかったところで、いよいよポートフォリオの解説に入ろう。

kenzさんのポートフォリオは先ほど見たとおり次のようになっているが、実は、現在も購入を続けているのは地の色が赤くなっている枠のファンドだけだ。

| ■kenzさんの保有銘柄(2015年11月時点) | ||||||

| 資産クラス | 商品名(青文字はクリックで詳細へ) | 保有比率 | ||||

| 日本株式 | <購入・換金手数料なし>ニッセイTOPIXインデックスファンド | 11.2% | ||||

| MAXISトピックス上場投信(1348) | ||||||

| TOPIX連動型上場投資信託(1306) | ||||||

| 先進国株式 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | 43.7% | ||||

| MAXIS 海外株式上場投信(1550) | ||||||

| EXE-iグローバル中小型株式ファンド | ||||||

| 三井住友・DC外国株式インデックスファンドS | ||||||

| 新興国株式 | eMAXIS新興国株式インデックス | 21.0% | ||||

| Funds-i新興国株式インデックス | ||||||

| 日本債券 | SMT国内債券インデックス・オープン | 13.5% | ||||

| eMAXIS国内債券インデックス | ||||||

| i-mizuho 国内債券インデックス | ||||||

| 円建社債 | 第31回SBI債 | 4.2% | ||||

| 日本REIT | <購入・換金手数料なし>ニッセイJリートインデックスファンド | 2.5% | ||||

| 海外REIT | <購入・換金手数料なし>ニッセイグローバルリートインデックスファンド | 3.1% | ||||

| eMAXIS先進国リートインデックス | ||||||

| バランスファンド | 世界経済インデックスファンド | —% | ||||

「インデックス投資は、バイ&ホールドが基本。信託報酬などのコストの安いインデックスファンドが出たらそちらに乗り換えますが、それまで買っていたインデックスファンドを売ることは、基本的にありません。売ったらその時点で利益が確定して、税金で引かれてしまいますから。例えば株価が高騰してアセットアロケーションが極端に崩れてきたら、株式の一部を売ってリバランスしますが、それは例外的な状況ですね」

これからインデックス投資を始める人にとって参考になるのは、現時点で購入している商品、つまりkenzさんが今もっとも魅力的だと評価している商品が何かというと。そこで、現在、買っているインデックスファンドおよびETFを順に解説していこう。

インデックスファンドとETFの

メリットデメリットを理解して両刀使いを

まず、日本株式は「ニッセイTOPIXインデックスファンド」と「MAXISトピックス上場投信(1348)」の2つ。

「インデックスファンド(投資信託)である『ニッセイTOPIXインデックスファンド』は、定期的な積立購入用。一方、ETF(上場投資信託)の「MAXISトピックス上場投信(1348)」は、値下がり時に買い増す“スポット買い”用です」

数あるインデックスファンド・ETFの中からこの2つを選択した理由は、なんといってもコストの安さだ。

「コストだけで考えると、『ニッセイ日経225インデックスファンド』のほうが信託報酬などのコストは安いのですが、ベンチマークとしては日経225よりTOPIXのほうが日本株式市場そのものを表しているので『ニッセイTOPIXインデックスファンド』を買っています。TOPIXは上場している1860数社全部に投資できるのに対して、日経225は255社だけです。しかも、そのうち10%がファーストリテイリングというのはちょっとおかしいですよね。ユニクロに文句はないのですが、日本の代表企業がトヨタとかではなくユニクロというのは、株式指数としてどうかと。例えば吊られた男さんは、日経225が歪だとわかっていても、コスト優先で『ニッセイ日経225インデックスファンド』を買っていますし、それもひとつの選択としてはアリだと思います。でも私としては、多少コストが高くてもTOPIXのほうを買いたいですね」

ETFも当然TOPIX連動の商品を選択した。

「『MAXISトピックス上場投信(1348)』は、時価総額がそれなりに大きい上に、カブドットコム証券なら手数料無料で購入できるフリーETFなのが大きいです。手数料がかからないので小さな単位でこまめに購入でき、スポット買いには非常に向いています。私は、10〜20株ずつ何カ所にも指値を入れておく、なんて使い方をしています。購入手数料が無料だからこそ出来るワザですね」

なお、信託報酬などのコストだけで比較すると、ETFのほうがインデックスファンドよりもお得だが、定期的に積立購入するには利便性が悪いとkenzさんは言う。

「ETFの場合、明日買いたいと指値をしても、値上がりしていると買えません。かといって成行注文だと、流動性がない場合、買値が飛んでしまうこともあります。ザラ場に貼りついて買える人ならいいでのすが、会社員だと確実に買えるインデクスファンドのほうが便利です。また、『1回5万円』など金額単位で購入できるのでドルコスト平均法がやりやすいこと、設定しておけば自動的に定期購入できることなども、インデックスファンドのメリットですね」

つまり、毎月の定期購入のように必ず買いたいときはインデックスファンド、指値を入れて下がったら買うときはETF、という使い分けをしているのだ。

海外株式の商品もコストで選択。

「小型株効果」のアノマリーにも期待?

先進国株式でメインに購入しているのは、インデックスファンドの「ニッセイ外国株式インデックスファンド」とETFの「MAXIS 海外株式上場投信(1550)」の2つ。

「『ニッセイ外国株式インデックスファンド』を選んだのは、先進国株式インデックスファンドの中で比較すると、現時点で信託報酬が最安だから。『MAXIS 海外株式上場投信(1550)』は、『MAXISトピックス上場投信(1348)』と同じく、カブドットコム証券だと手数料無料で購入できるからです。インデックスファンドとETFの使い分けも、日本株式の場合とまったく同じです」

「三井住友・DC外国株式インデックスファンドS」は、勤務先の確定拠出年金で購入している商品。確定拠出年金は、通常のインデックスファンドよりも低コストのため、フル活用しているとのこと。

また、「EXE-iグローバル中小型株式ファンド」は、日本を含んだ全世界の中小型株に投資するインデックスファンドだ。

「『ニッセイ外国株式インデックス』など先進国株式インデックスファンドのベンチマークとして一般的なMSCIコクサイは、世界の時価総額の上位85%が含まれていますが、『EXE-iグローバル中小型株式ファンド』は残りの15%に投資しています。『小型株効果』といって、大型株より小型株に幅広く投資した方がリスクは高いけどリターンも高い、というアノマリーがあります。それが本当かどうかはわかりませんが、ちょっと面白いと思ったので買ってみました。ただ、全部で10万円くらいしか保有していないので、ポートフォリオの一部というよりは、これも半分ネタですね(笑)」

一方、新興国株式は、「Funds-i新興国株式インデックス(野村インデックスファンド・新興国株式)」。やはり、信託報酬が0.60%と最安値なのが選択理由だ。

値動きの少ない債券インデックスファンドは

キャンペーンがあるときに購入

債券は、前述の通り、外国債券からは撤退して現在は日本債券のみ。ポートフォリオで地色の赤い商品がないのは、現在購入している商品はないからだ。

「証券会社のキャンペーンで、『投資信託を○万円以上購入すると2000円プレゼント!』などというのがよくありますが、そのときに値動きの大きなファンドを買って下がると悔しいじゃないですか。だから、基本的に値動きの小さい日本債券インデックスファンドをキャンペーン購入用にしています」

例えば、「i-mizuho 国内債券インデックス」を保有していると、みずほ銀行の他行あて振込手数料が月4回まで無料になるため、1万円だけ購入したとか。みずほ銀行の他行あて振込手数料は、通常3万円未満が200円(税抜)、3万円以上は400円(税抜)となる。これが、毎月4回まで無料になるのだから、かなりお得だ。

ちなみに、「もし今、日本債券インデックスファンドを購入するとしたら何を買うか」と聞いたところ、「ニッセイ国内債券インデックスファンド」という答えが返ってきた。

「『ニッセイ国内債券インデックスファンド』は信託報酬が0.15%と、現時点では『たわらノーロード 国内債券』と並んで最安です。2014年1月から運用が開始されたファンドですが、今後買うとしたらこれですね」

REITは、直近では国内REITの「ニッセイJリートインデックスファンド」と海外REITの「ニッセイグローバルリートインデックスファンド」の2つを購入。どちらも信託報酬がもっとも安いREITインデックスファンドだったので選択した。ただし、現在はさらに信託報酬の安い「たわらノーロード 国内リート」と「たわらノーロード 先進国リート」が登場したので、今後はこの2つを購入していく予定だ。

NISAとインデックス投資は相性が悪い?

ポートフォリオの一番下にある「世界経済インデックスファンド」は実はアセットロケーションとは別枠。NISA口座を活用するために購入している商品だ。

「NISAは、運用益に課税されないのが大きなメリットですが、期限があるのがネックです。購入後に下がった場合、期限がなければそのまま持ち続ければいいのですが、NISAだと期限内に戻らなければ終わりです。そのため、大きな値上がりをあきらめる代わりに値下がりリスクを抑えたいと考え、バランスファンドを選びました」

現在購入している「世界経済インデックスファンド」については、「好みではないけどまあまあ」という評価。そのため、今後は、「ニッセイ・インデックスバランスファンド(4資産均等型)」に切り替え予定とのこと。

「『世界経済インデックスファンド』は、新興国債券が17.5%も入っているのが気に入らなかったのですが、2015年8月に登場した『ニッセイ・インデックスバランスファンド(4資産均等型)』は、新興国債券が入っていません。さらに信託報酬が年0.34%と『世界経済インデックスファンド』の年0.50%より低いので、2016年のNISAは、『ニッセイ・インデックスバランスファンド(4資産均等型)』を購入予定です。ちなみに、NISAの期限は5年間ですが、その期間中ずっと持ち続けるのではなく、途中でプラスになったら売ってしまうつもりです」

ちなみに、NISAとインデックス投資は相性が良くないとkenzさんは言う。

「インデックス投資は、20年30年と長期に持ち続けることが前提の投資法なので、ゴールが決まっているNISAは使いづらいんです。インデックス投資ブロガーの中には、NISAを『おやつ』と呼んでいる人もいます。『メインの食事ではなくて、楽しむためのオマケ』みたいな意味ですね」

現在おすすめのインデックスファンド・ETFのまとめ

kenzさんの現在購入している、あるいは購入予定の主なインデックスファンドを下の表にまとめてみた。なお、「半分ネタで買っている」というインデックスファンドやNISA用、確定拠出年金で買っているインデックスファンドは除外した。

| ■kenzさんが今後購入していく予定の銘柄 | ||||||

| 【日本株式】<購入・換金手数料なし>ニッセイTOPIXインデックスファンド | ||||||

| コスト | 販売手数料:なし、信託報酬:年率0.29%(税抜)、 信託財産留保額:なし | |||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、SMBC日興証券、カブドットコム証券、岡三オンライン証券、エース証券など | |||||

| 【日本株式】MAXISトピックス上場投信(1348) | ||||||

| コスト | 販売手数料:なし(カブドットコム証券の場合)、信託報酬:年率0.078%(税抜)、信託財産留保額:なし | |||||

| 【先進国株式】<購入・換金手数料なし>ニッセイ外国株式インデックスファンド | ||||||

| コスト | 販売手数料:なし、信託報酬:年率0.24%(税抜)、信託財産留保額:なし | |||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、SMBC日興証券、カブドットコム証券、岡三オンライン証券、エース証券など | |||||

| 【先進国株式】MAXIS 海外株式上場投信(1550) | ||||||

| コスト | 販売手数料:なし(カブドットコム証券の場合)、信託報酬:年率0.25%(税抜)、信託財産留保額:0.1%(税抜) | |||||

| 【新興国株式】野村インデックスファンド・新興国株式(愛称:Funds-i 新興国株式) | ||||||

| コスト | 販売手数料:なし、信託報酬:年率0.60%(税抜)、信託財産留保額:0.30% | |||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、カブドットコム証券、野村證券、東海東京証券、イオン銀行、新生銀行、東京スター銀行など | |||||

| 【日本債券】<購入・換金手数料なし>ニッセイ国内債券インデックスファンド | ||||||

| コスト | 販売手数料:なし、信託報酬:年率0.15%(税抜)、信託財産留保額:なし | |||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、SMBC日興証券、カブドットコム証券、岡三オンライン証券、エース証券など | |||||

| 【日本REIT】たわらノーロード 国内リート※1 | ||||||

| コスト | 販売手数料:なし、信託報酬:年率0.30%(税抜)、信託財産留保額:なし | |||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、カブドットコム証券 | |||||

| 【海外REIT】たわらノーロード 先進国リート※2 | ||||||

| コスト | 販売手数料:なし、信託報酬:年率0.35%(税抜)、信託財産留保額:なし | |||||

| 販売会社 | SBI証券、楽天証券、マネックス証券、カブドットコム証券 | |||||

| ※データは2016年1月9日時点。※1「ニッセイJリートインデックスファンド」より変更。※2「ニッセイグローバルリートインデックスファンド」より変更 | ||||||

最初、あれだけ複雑だったポートフォリオが、整理していくことでここまでシンプルになった。これからインデックスファンドを始めようという人は、このリストを参考にするといいだろう。

※インデックスファンドのコストに関する表記は2016年1月時点の内容であり、その後、より低コストのインデックスファンドが発売になっている場合があります。最新のインデックスファンド情報は、次の関連記事を参照のこと。

【関連記事】

■【2018年 最新版】「インデックスファンド」コスト比較ライキング!信託報酬・実質コストがもっとも安いファンドは?

証券会社をポイントプログラムのお得度で選ぶと

SBI証券と楽天証券に

kenzさんのポートフォリオの中身とそれぞれの選択理由が判明したが、その他の手法も解説してもらおう。まずは、kenzさんがどこの証券会社を使っているか。

「ETFは、先ほど説明したように、売買手数料が無料になるカブドットコム証券を使っています。その他のインデックスファンドは、SBI証券が基本です。SBI証券には『投信マイレージサービス』というポイントプログラムがあり、基本的に投資信託保有額の0.1%分、保有額が1000万円以上の場合は0.2%分のポイントが付与されるんです。さらに『SBIカード(MasterCard)』と『住信SBIネット銀行』を利用していると、1万ポイントを1万2000円の現金に交換可能です。私の場合は投資信託の保有額が1000万円以上あるので、還元率は0.24%になるということ。これは非常においしいですよね」

| ■SBI証券「投信マイレージサービス」の最大還元率は0.24% | ||||||

| 投資信託の月の平均保有額 | ポイント付与率 | 最大還元率※ | ||||

| 1000万円未満 | 0.10% | 0.12% | ||||

| 1000万円以上 | 0.20% | 0.24% | ||||

| ※「SBIカード(MasterCard)1万ポイントを1万2000円に交換し、住信SBIネット銀行へ振り込んだ場合 | ||||||

●「カブドットコム証券」の詳細はこちら

●「SBI証券」の詳細はこちら

●「住信SBIネット銀行」の詳細はこちら

●「SBIカード」の関連記事はこちら

ただし、「ニッセイ外国株式インデックスファンド」と「ニッセイ国内債券インデックスファンド」、さらに「EXE-iグローバル中小型株式ファンド」の3つは、「投信マイレージサービス」の対象外なので、楽天証券で購入している。

「『EXE-iグローバル中小型株式ファンド』は以前から対象外だったのですが、『ニッセイ外国株式インデックスファンド』と『ニッセイ国内債券インデックスファンド』は2015年11月より信託報酬が引き下げになったのを機に対象外になってしまいました。なのでニッセイの2つは、すでに買った分はSBI証券に入れたままですが、新たに買う分は楽天証券へ切り替えました。楽天証券を選んだのは、ポイントプログラムの対象にニッセイとEXE-iのファンドが入っている中で、もっとも還元率が高いからです」

つまり、kenzさんの証券会社の選び方は、次のようなシンプルなロジックで決まっている。

●SBI証券「投信マイレージサービス」対象のファンド⇒SBI証券

●SBI証券「投信マイレージサービス」対象外のファンド⇒楽天証券

●ETF(フリーETFになる銘柄)⇒カブドットコム証券

もちろん、これは現時点の基準であり、この先、証券会社のポイント還元率や対象投資信託が変更されれば、その都度もっともお得な証券会社に移る予定だ。

買い方は、「毎月の定期的な購入」と

「下落時を狙う指値」の2本立てが基本

次は、買い方だ。インデックス投資家の中には、積立購入の設定をして完全に自動化する人もいるが、kenzさんは「手動購入派」だ。

「まず、積み立てのベースとなるインデックスファンドに関しては、NISAだけは自動的に積み立てていますが、それ以外は完全に手動で買っています。ルールとして、月1回は必ず購入しています。毎月の予算が今は大体15万円。1回で買うときも複数回に分けるときもありますが、その金額は絶対に買うようにしています。とは言いながらも、仕事が忙しくて忘れたら、翌月30万円買うこともあるんですけどね(笑)。投資は仕事ではないので、その辺はいい加減にやっています」

1カ月の中で、どのタイミングで購入するのかはまったく決めてない。

「少しでも安く買うために、基本的には株安になったときに購入するよう意識しています。1回で15万円買うときもあれば、まず5万円分だけ購入して様子を見ることもある。本来、インデックス投資は自分の相場観を入れてはいけないのですが、理論上はいつ買っても同じなので、だったら好きなように買おうかな、と(笑)」

そして市場が大きく暴落した際は、15万円を超えて購入することも。

「上限は決めていません。2015年8月の暴落時は、4日間連続で20万円ずつ、合計80万円買いました。そこで下落が止まってしまったので追加購入も止めましたが、本当はもっと買いたかったですね。『○%下げたら追加購入』といったルールは一切設けていません。完全に感覚で、自分が心地よいところで買うようにしています。インデックス投資家としては邪道ですが(笑)」

インデックスファンドを購入するときは、その時点における資産配分のバランスを見て、より目標配分に近づくように調整している。基本的に保有しているファンドの売却はしないので、足りない資産クラスを多めに購入してリバランスをしているのだ。もちろん、厳密に計算されたリバランスではなく、「今は新興国株式の比率が少ないから、今月は多めに買っとこうかな」くらいのざっくりとした感覚だ。

一方、ETFは、いくつもの指し値を設定して購入している。

「常に複数の指値を、10口、20口単位で細かく入れています。だから、買えても1回2万~3万円程度ですね。指し値を入れっぱなしにしているので、忘れた頃に突然メールが来たと思ったら約定メールだったとか、そんな感じです。完全に遊びですけど、結構楽しいですよ」

ポートフォリオにせよ購入方法にせよ、kenzさんの投資手法を聞いていると、実はかなり感覚的な部分が大きい。特に買い方に関しては、非常に楽しみながらやっている印象だ。

「細かい値動きはわからない、というのがインデックス投資の基本的な考え方。長期的には上がると信じていても、来週どうなるかは誰にもわからない。どうせわからないんだったら、遊ぼうかな、と思って買っています」

かといって、投資としていい加減なことをしている、という印象はまったくない。インデックス投資として抑えるべき点はきちんと抑えているからこその“ゆるさ”なのだろう。

インデックス投資は、勝てても年5%程度。

それでもやる価値は十分にある

今回は、インデックス投資家として知られるkenzさんの投資手法を、ポートフォリオを軸に細かく解説してもらった。当然、kenzさんにとってベストの手法であって、これをそのまま真似すれば成功するというものではないが、これからインデックス投資を始めるために何を買ったらいいのか悩んでいる人には、かなり参考になったのではないだろうか。

最後に、kenzさんに、インデックス投資これからはじめようと検討している人、インデックス投資を始めたばかりの人に対して、アドバイスをもらった。

「リスク許容度の話をした際にも言いましたが、『インデックス投資はリスクが低く、絶対に儲かる』とか『世界経済は全体で見れば絶対に発展する』とか言う人がいますが、そんなことはありません。インデックス投資には個別リスクがない分だけ有利ですが、残った市場リスクだけでも十分に大きい。実際にリーマン・ショックのときは半分以下に下落しましたから。それだけリスクを取りながら、上がるときは1年で倍になったりはしません」

投資初心者の人に「株で期待できるリターンって、次の中でどれだと思う? (1)5%、(2)10%、(3)15%」と聞くと、「(3)15%」という回答が一番多い、とkenzさんは言う。

「実際は15%もないですよ。去年なんかは20%上がりましたが、それはたまたま良かっただけで、平均すればせいぜい年5%程度。それなりに大きな市場リスクを背負いながら、年5%程度のリターンを狙っていくのがインデックス投資なんです。それが割に合わないと思う人はやらないほうがいい。ただ、私みたいに『年5%は十分に高い』と考える人には、インデックス投資をおすすめします」

kenzさん

(『インデックス投資日記@川崎』:http://longinv.blog103.fc2.com/)

川崎在住の40代のサラリーマン投資家で、会社員として日々働きながら、7年前よりインデックス投資を始める。運営するブログ『インデックス投資日記@川崎』は、インデックス投資ネタのほかにネット銀行や証券会社のキャンペーンなどお得な情報も多く、個人投資家の間ではかなり人気がある。

【他のインデックス投資家の実例記事はこちら!】

■インデックス投資で運用利益1000万円オーバー!資産配分からポートフォリオ、積立方法まで、個人投資家・吊られた男さんの手法のすべてを公開!

■資産運用のキモは積立+株価暴落時のスポット買い!リーマン・ショック後の大量買いで資産を増やしたインデックス投資家・虫とり小僧さんの手法を公開!

【関連記事】

■【2018年 最新版】「インデックスファンド」コスト比較ライキング!信託報酬・実質コストがもっとも安いファンドは?

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2639本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1853本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1936本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1860本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、約5100銘柄の米国株や2700銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 665本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6300銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらにリアルタイム為替なら為替手数料が無料なので、米国株の売買コストを抑えたい人にはおすすめ。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金5万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2610本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | クレカ積立がお得 | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |