<今回のまとめ>

1.中国のバブル処理には長い年月を要する

2.原油価格は25ドル割れが4か月ほど続けば、業者の倒産を経て底入れへ

3.米国の平均時給が上がっている間は、FRBは緩和しない

4.マイナス金利導入は銀行を委縮させ、貸し渋りの原因となりかねない

5.米大統領選では異色の候補がリードしており、ウォール街は憂慮

6.オールド・エコノミーの地味な銘柄に避難せよ

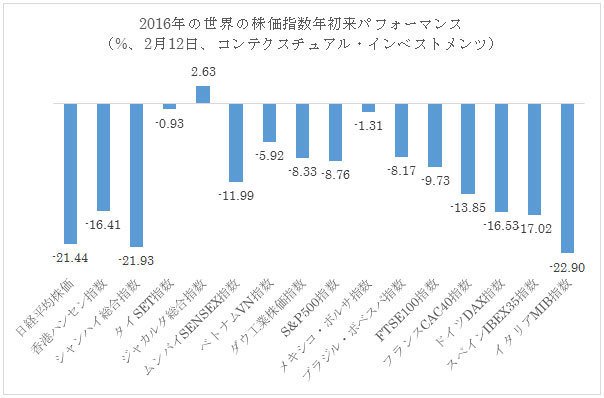

年初来先週末までの世界の主要株価指数のパフォーマンスは下のグラフの通りです。

インドネシア、タイ、メキシコなど一部の新興国を除いて、どこも大きく下落しました。

株価下落の要因として

(1)中国経済の減速

(2)原油価格の下落

(3)米国の利上げ

(4)日銀のマイナス金利導入が市場から好感されていないこと

(5)大統領選挙でヘンな候補者がリードしていること

などが挙げられています。

【要因その1・中国経済の減速】

中国のバブルの処理は長い年月がかかる

下は国際通貨基金(IMF)が1月にアップデートした世界のGDP成長率の予想です。

年初から株価が急落しているので、たぶんこの予想は既に古くなってしまっています。数字は、今後、もっと下がるでしょう。

特に憂慮すべきなのは中国のGDP成長率のトレンドです。

地理的に中国に近い日本は、貿易や「爆買い」を通じて、一番、影響を受けやすい立場にあります。

中国は、いま「ミンスキー・モーメント」と呼ばれる局面を迎えています。これは経済学者、ハイマン・ミンスキーの名前から来ています。

ミンスキー・モーメントとは、借金を拡大することでこれまでと同じ成長率を維持しようとすると、投資先から得られる事業利益率はじりじり低下し、もっとレバレッジを増やさないと昔と同じリターンが得られなくなる現象を指します。

そのうちおカネの出し手から「あなたにおカネを融通することにリスクに、リターンが見合っていません」と言い渡され、これ以上、資金を出すことに難色を示されてしまう瞬間を指すわけです。

つまりミンスキー・モーメントとは「おカネの出し手のストライキ」だと思えば良いです。

通常、それは信用の緊縮を招き、それをほぐすには長い年月がかかります。

中国の銀行の総資産は今から10年前は2.9兆ドルでした。それが現在は簿外の融資も含めると、全部で34.5兆ドルにも膨れ上がっています。中国のGDPは約10兆ドルなので、その3.4倍もの借金がのしかかっているわけです。これをほぐすのは並大抵のことではありません。

中国政府は上海総合指数が下がり始めると価格維持のため、あの手、この手を繰り出します。また人民元レートも柔軟性を増すと言いつつ、まだ買い支えています。その動かぬ証拠は中国の外貨準備が毎月1000億ドル近くも減少していることです。

つまり政府の方針として、ゆっくりほぐしてゆくという姿勢は、すでに鮮明に出ています。そのことは中国のバブルの処理は、日本がそれに要した時間と同じくらいか、下手をすればそれ以上、長い年月がかかるだろうことを暗示しているのです。

【要因その2・原油価格の底入れは?】

シェールガス業者の倒産・廃業がきっかけに

原油価格の下落はおもに供給サイドの過剰によってもたらされています。言い直せば、シェール開発が上手く行きすぎていることが、ジャブジャブの過剰供給の元凶だということです。

シェール開発においては水平掘りや破砕法など、ハイテク技術が駆使されます。それらの技術は原油価格が暴落した後のこんにちですら、未だ日進月歩で進化を遂げています。その進化は、シェールオイルやシェールガスの生産コストが、現在もどんどん下がりつつあることを意味します。

かつては(たぶん50ドルを切ればほとんどのシェールが不採算になるだろう)と言われていましたが、それが40ドルにさがり、そして今は25ドルに下がっています。最も技術力の高いシェール業者は18ドルがギリギリの採算ラインとなっています。

具体的にシェールの生産コストを下げる方法としては、水平掘りの距離を長くする、破砕法の工程を増やす、破砕後の地中の隙間に流し込む、ポリマーを含んだ特殊液を増量する……など、無数の小さなノウハウによります。これにより以前より遥かに少ない油井数でも、依然の生産水準を維持するどころか、さらに増産できてしまうことが起こっているわけです。

原油供給における最大のスイング・プロデューサー(増産・減産幅が大きい生産者)はOPECではなく米国のシェールです。だから米国のシェール業者が不採算で不渡りを出す、倒産する、廃業するなどのきっかけから減産しない限り原油価格の本格的な底入れは無いのです。

シェール業者は利払いのために油井を稼働し続けなければいけません。また一度水平掘りのリグを止めると、採掘権の維持が出来なくなるし、ノウハウを持った作業員が離散し、次に原油価格が上向いたときに再始動が困難になります。そのような理由から、いまは我慢比べを強いられているわけです。

この我慢比べが、いよいよ困難になる水準は原油価格で25ドル割れのレベルだと言われています。その価格が、4か月ほど続いた後に、バタバタと業者が倒れる可能性があるわけです。

つまり原油価格の底入れは夏以降に持ち越されるリスクが高いし、大底の値段は18~25ドルになる可能性があるわけです。

世界の株式市場の下落と原油価格の下落は連動性が高いため、原油価格の底入れが先延ばしされるのであれば、それは株価にとって不吉な要因です。

【要因その3・米国の利上げ】

利上げ1年目のドル/円はドル安になりやすい

米国の連邦準備制度理事会(FRB)は2015年の12月16日の連邦公開市場委員会(FOMC)で利上げに踏み切りました。現在の政策金利、フェデラルファンズ・レートは0.50%です。

先週の議会証言でジャネット・イエレンFRB議長は3月の利上げの可能性が減少したことを示唆しました。しかし年末までにまだ追加利上げする余地は残しています。また現状では欧州や日本が行ったようなマイナス金利の導入は検討していません。

米国が金融引締めに固執する理由は、平均時給が上昇(下のグラフ中黄色)中だからです。

2月には去年に引き続き今年もウォルマート(ティッカーシンボル:WMT)が賃上げを計画しています。今回の賃上げの対象になる従業員は、実に130万人にも及びます。

ウォルマートは米国の民間企業では最も多くの従業員を雇っている会社のひとつなので、そのウォルマートが賃上げするとなると他企業も影響を受けざるを得ません。競争上、他社も賃上げを強いられるわけです。

FRBが最も心配しているのは、この執拗な賃金上昇圧力に照らして、現在の政策金利のスタンスが適正であるか? ということであり、中国経済の減速や原油価格の下落は最重要項目ではありません。

言い直せば世界の主要中央銀行が緩和しているときに米国のFRBは引締めしているという、ちぐはぐな中央銀行間での動きは、残念ながら今後も続くと覚悟した方が良いのです。普通、主要国の中央銀行がこのようなアベコベの金利政策を打ち出している時はマーケットが荒れるケースが多いです。

また米国が過去に利上げした場合、1年度のドル/円はドル安になっていることが多いです。

FRBがそれまでの金融緩和から引締めに転じたケースは、円が変動相場制へ移行して以来、過去8回ありましたが、平均すれば1年後のドル/円は-8.5%のドル安になっています。案の定、今回も激しいドル安に見舞われているわけです。

ドル安局面ではドルと逆相関の関係にあるゴールドが注目されると思います。銘柄的には先週の本コラムで紹介したハーモニー・ゴールド・マインズ(ティッカーシンボル:HMY)が良いと思います。

【要因その4・日銀のマイナス金利導入】

銀行の収益を損なうため株式市場から好感されていない

先日日銀は一部当座預金に対しマイナス金利を導入すると発表しました。当初、この発表は市場から好感されましたが、その効果はすぐに剥げ、逆に株価は下がっています。

その理由はマイナス金利の導入が銀行の収益性を損なう可能性があるからです。

通常、銀行は調達金利と運用金利の差で儲けるわけですが、マイナス金利下では思うように儲けられなくなります。

すでにマイナス金利を導入している欧州では、一部金融機関の自己資本比率に対し て不安が出ていますが、それはマイナス金利の環境下でそれらの銀行の基本的な収益力が疑問視され、今後の資本増強に大きな支障が出るのでは? という不安が広がっていることからもたらされています。

資本増強による自己資本比率の改善が出来ないのであれば、銀行がやれることは唯一つ、それは貸付けや在庫にしている証券類のポートフォリオを圧縮することだけです。これはクレジット・クランチ(=いわゆる貸し渋り)を招きます。

つまりこれまでは中央銀行が「緩和する!」と言った場合、市場は必ずそれを好感していたわけですが、今後は緩和のニュースが、とんだ「逆噴射」になってしまうリスクが高まっているわけです。

【要因その5・米大統領選挙】

異色候補のリードは株式市場にとってはマイナス要因

さらに米国の大統領選挙に目を転じると、共和党のドナルド・トランプ候補、民主党のバーニー・サンダース候補は、いずれも異色の候補であり、ウォール街が歓迎しない人々です。

ドナルド・トランプの強硬な保護主義的なレトリックは中国や日本を震撼させると思いますし、人民元や円に対する攻撃が始まる可能性があります。

バーニー・サンダース候補は北欧風の民主社会主義、つまり高度福祉社会を提唱していますが、それは国庫の肥大化と増税を意味します。

株価・原油価格の低迷は長期化へ。

いま売られやすい株、安全な株とは

これらのことをまとめると、現在の世界的な株価の低迷や原油価格の低迷は長期化すると覚悟した方が良いでしょう。

投資家のリスクに対する耐性は弱ってきており、投資家が(払っても良い)と考える株式の値段(バリュエーション)は下がっています。これは難しい株式用語で言えば、マルチプル・コントラクション(=株価収益率が下がること)が起きているというわけです。

マルチプル・コントラクションが起きている局面では、グロース株などの高PER株ほど、こっぴどく売られやすいです。ネット株、ハイテク株、バイオ株などは最も下げやすいです。

これまで比較的いじられて来なかったオールド・エコノミーの株、具体的にはゼネラル・エレクトリック(ティッカーシンボル:GE)、デュポン(DD)、ダウ・ケミカル(DOW)、エクソン・モービル(XOM)、マクドナルド(MCD)などの地味な銘柄の方が安全だと思います。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年12月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |