インテルは、CPUの製造に特化したことで、

PC市場をほぼ独占する巨大企業に成長!

インテル(ティッカーシンボル:INTC)は、1968年にボブ・ノイス、ゴードン・ムーアらによって設立された半導体企業です。

当初はメモリーを作っていましたが、日本の半導体企業との競争にさらされ、企業戦略を根本から見直した結果、1970年代からCPU(マイクロプロセッサ)に特化した企業へと変身しました。CPUへの集中は見事に功を奏し、インテルはPC市場で独占に近いマーケットシェアを誇るまで成長しました。

時代の流れに乗り遅れたインテルは、

“PC中心”の会社から“データ中心”の会社へと脱皮を図る

しかし、その後、スマートフォンの出現で人々のコンピュータとの接触の仕方が大きく変わり、その流れに乗り遅れたインテルは業績が足踏みしました。

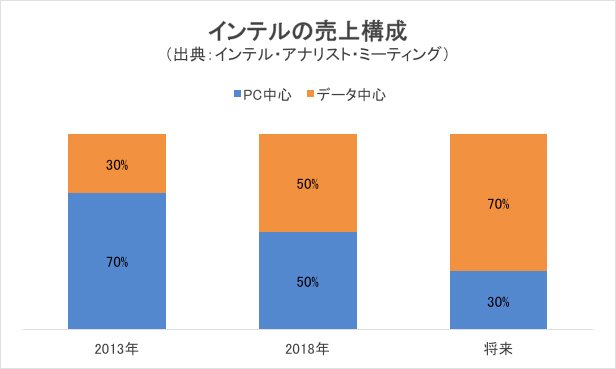

そこで近年、インテルは再び企業戦略を見直し、それまでのPC中心の会社からデータ中心の会社への脱皮を図っています。2018年には、PC中心の売上高とデータ中心の売上高がちょうど半々になりました。

データ中心のビジネスは、将来の成長の余地が大きいです。その反面、キャッシュフローという面では、ゼロ成長の分野であるPC中心の市場にもいまだ妙味は残っています。

したがって、すぐにPC中心の事業を止めてしまうのではなく、PC中心の事業から生まれる潤沢なキャッシュフローをデータ中心の新分野へ積極的に投入することで、バランスのとれた成長を狙う考えです。

データ中心の新分野というと、具体的にはデータセンターで使用される人工知能、FPGA、オプテイン・メモリ、3D NAND、ネットワークで使用されるNFV、5G向けチップ、エッジ向けチップ、IoTで使用される人工知能、自動運転車向け半導体、ビデオ・チップ、MaaS/DATAなどを指します。

これらの新分野の市場規模を、インテルは2200億ドルだと考えています。そして、その市場は年率7%で成長すると予想されます。

一方で現在、インテルが支配的地位を保っているPC中心の市場規模は680億ドルです。その市場は、年率-1%のペースで縮小しています。

これまでインテルは、PC中心の市場を他社との競争から守ることを主眼に経営されてきました。そこではベストの製品を作ることを心がけ、「良い製品は自然に売れてゆく」という価値観が支配的でした。

しかし新しいインテルは、自分たちのマーケットシェアは低いけれど高い成長を見せている市場に積極的に攻める経営へと転じており、顧客のニーズに耳を傾ける経営に舵を切っています。

半導体を製造するプロセス技術では、

ライバル企業の後塵を拝する

現在、インテルは、14ナノメートル(=10億分の1メートル)の線幅の半導体が主力となっています。しかしライバルである台湾セミコンダクターはすでに10ナノメートル、7ナノメートルの線幅へと移行中ですので、後塵を拝しているわけです。

実際、線幅の縮小は、過去においては約2年ごとに起こっていたのですが、現在はそのサイクルが3年以上に伸びてしまっており、プロセス技術の面でインテルが苦労していることが浮き彫りになりました。

インテルは、今年中にPC向け10ナノメートルの製品を出荷し、2020年の上半期までにはサーバ向け10ナノメートルの製品を出す予定です。そして、2021年までには7ナノメートルの製品を発売したい考えです。つまり、再び2年ごとの線幅の縮小のペースに戻ってゆく考えなのです。

先日発表されたインテルの第3四半期決算では、グロスマージンが58.9%でした。この数字は前年同期の64.5%より低かったです。

グロスマージンは、「インテルの生産ラインの品質管理がどのくらい上手く行っているか?」の指標と言えます。なぜなら、半導体の製造において新しい線幅に挑戦する際は、当初不良品が出やすく、その分グロスマージンが低下してしまうからです。

決算カンファレンスコールでは、今期58.9%だったグロスマージンは来期58%へ、そして究極的には57%まで低下した後、急角度で60%へ向けて戻っていくという考え方を経営陣が示しました。

その意味するところは、これから14ナノメートル、7ナノメートルなどの最先端技術の生産ラインをいよいよ立ち上げてゆくので、歩留まりは一時的に低下を余儀なくされるということです。

しかし、最近は歩留まりの改善に対する経営陣の自信が深まっており、それゆえに一旦下がったグロスマージンはまた上昇してゆくというガイダンスになっているのだと思います。

直近に発表された第3四半期決算は、

非常に満足のいく内容

第3四半期決算では、EPSが予想1.24ドルに対して1.42ドル、売上高が予想180.7億ドルに対して192億ドル、売上高成長率が前年同期比+0.1%でした。

クライアント・コンピューティング売上高は前年同期比+5%の97億ドル、データセンター売上高は+4%の64億ドル、IOT売上高は+9%の10億ドル、ADAS(モービルアイ)は+20%の2.3億ドル、メモリーは+19%の13億ドル、プログラマブルは+2%の5.1億ドルでした。

第4四半期のEPSは予想1.21ドルに対して新ガイダンス1.24ドルが、売上高は予想188.3億ドルに対して新ガイダンス192億ドルが提示されました。

2019年のEPSは予想4.38ドルに対して新ガイダンス4.60ドルが、売上高は予想694.7億ドルに対して新ガイダンス710億ドルが提示されました。

また、インテルは200億ドルの自社株買戻しプログラムを発表しました。

全体的にたいへん満足の行く決算だったと思います。

【今週のまとめ】

第2の変革期を経て、新たに生まれ変わろうとしている

インテルの成長に期待しよう!

インテルは、いま2度目の大きな事業戦略の変革を試みている最中です。そこでは、これまでのPC中心の戦略を捨て、後発でも市場規模が大きく、なおかつより急成長しているマーケットへ果敢に攻めこむ方針が採用されました。

インテルは、プロセス技術の面でライバルに先を越されましたが、今急速にキャッチアップしているところです。

これらの要因を考え合わせるとインテルへの投資は今がちょうどよいタイミングだと思われます。

インテル(NTC)チャート/日足・6カ月(出典:SBI証券公式サイト)

インテル(NTC)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【※今週のピックアップ記事はこちら!】

⇒「ツイッター」は“東京オリンピック”と“大統領選挙”の関連銘柄! 悪質ユーザーの排除で業績改善を果たした「ツイッター」に、来年さらなる成長の可能性が

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |