【今回のまとめ】

1.セル・イン・メイは確かに存在する

2.だが大統領任期三年目は当てはまらない

3.足下の米国経済は弱く、利上げは早くても9月

4.それなら今は利上げを心配せず株を買うことが出来る

5.サイバーアークはサイバー・セキュリティー関連で最も元気のいい銘柄

大統領任期3年目は「セル・イン・メイ」ではない!?

投資理論では説明できないけれど、経験則的に起こりやすいマーケットのクセのことをアノマリーと言います。

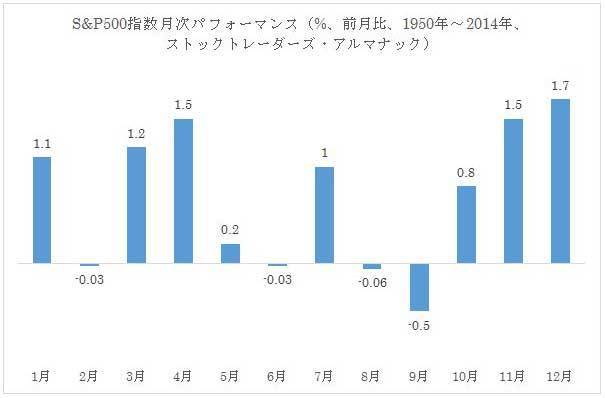

そのようなアノマリーのひとつに、5月から9月までの期間は、アメリカの株式市場がもたつくという経験則があります。下はS&P500指数の月次パフォーマンスのグラフです。

5月から9月にかけては、リターンが低いことがわかります。

このようなマーケットの習性を言い表す米国の相場の格言に「セル・イン・メイ(Sell in May)」があります。つまり「5月に株を売って、バカンスに行け!」というわけです。

私は基本、相場に効く方法なら、ファンダメンタルズ分析だろうが、チャート分析だろうが、今日、ここで論じているアノマリーだろうが、ガマの油だろうが、およそ利用できるものは何でも利用する主義です。なぜなら、相場というものは安易には儲けさせてくれないので、そこまでなりふり構わず実行して、やっとこさ利益が出る……そういうものだと思うからです。

だから「セル・イン・メイ」も重視します。

しかし、今年は大統領任期の三年目にあたり、1930年以降、これまでに通算21回あった大統領任期三年目の相場では、下のチャートのような動き方をすることが知られています。

このチャートを見ると、たしかに5月には軽い調整が見られるものの、そこが相場の天井ではなく、7月ないしは9月あたりに天井を打っていることが読み取れるのです。

言い換えれば、大統領任期三年目は「セル・イン・メイ」が7月、ないしは9月までずれ込むということです。

実際、過去の大統領任期三年目のS&P500指数の動きを辿ると5月に売って正解だったのは21回のうち下の5回だけでした。

このことから2015年の投資戦略として、「今年は5月が来ても売らず、粘れるだけ粘った方が良い」というのが私の考えなのです。

その戦略にファンダメンタルズ面での裏付けはあるのか?

さて、過去の実績として大統領任期三年目には「セル・イン・メイ」が働かないことはこれでわかったと思いますが、それでは現在の景気やマーケットの状況に照らして、今年の場合、本当に粘って大丈夫なのか? ということを考えてみます。

まず連邦準備制度理事会(FRB)の金利政策ですが、アメリカの政策金利であるフェデラルファンズ・レートの利上げは、早くても9月だと思います。

そう考える理由は、足下の米国の景気が、慌てて利上げする必要があるほど強くないからです。第1四半期のGDPは、わずか+0.2%でした。

これはカリフォルニアの港湾労働者の長期ストライキで輸入ならびに輸出業務がストップしてしまったことなどが影響しています。下は輸出のチャートです。

季節に合った商品が店先に並ばなかったため、小売店の売上は打撃を受けました。

4月の既存店売上比較は2009年以来、はじめてマイナスを記録しました。

既にカリフォルニアの港湾労働者のストライキは解決しているので、このような一時的な景気の落ち込みは、ほどなく回復すると考えるのが順当です。

ただFRBは米国の景気が本当に力強くリバウンドするのを確かめるまでは下手に動き出さない方が得策だと考えているに違いありません。9月まで利上げは無いと私が考えるのはそのためです。

このことは、株式市場との絡みでは「鬼の居ぬ間に、いのちの洗濯」をすることが出来ることを意味し、今から少なくとも7月くらいまでは、比較的取り組み易い相場になることが予想されます。

FRBは例年8月に大きな決断をする

さて、FRBは例年、8月に大きな決断をすることで知られています。8月にはジャクソンホール・シンポジウムが開催され、その前後に政策金利の変更などの方向転換が決まることが多いのです。

その場合、FRBは方針転換をさりげなく市場にリークすることでマーケットの反応を見ます。

そういう情報が漏れ伝わってくると、市場がギクシャクしやすいのです。

私が、8月から10月にかけては、今より格段に難易度の高い相場になると予想しているのはこのためです。

「特権アクセス」を得意とするアノ会社を狙え!

それでは具体的に何を買えばいいのでしょうか?

私は先日好決算を発表したサイバーアーク(ティッカーシンボル:CYBR)に注目しています。同社はインターネット・セキュリティ関連の銘柄です。とりわけ、「特権アクセス」と呼ばれる部分を守ることを得意としています。

「特権アクセス」とは、わかりやすい表現をすれば「管理者画面」ないしは「管理者モード」です。

ウェブのアドミニストレーター(管理者)は、ウェブサイトを改ざんしたり、顧客データにアクセスするなどの特権を与えられています。だからここが破られたら、大事なデータをごっそり盗まれるだけでなく、サイトをめちゃくちゃに荒されるリスクがあるわけです。

最近では健康保険会社アンセムのサイトが侵入を受け、保険加入者の個人情報が流出した事件がありました。あれは「特権アクセス」が破られた例です。

サイバーアークの第1四半期決算はEPSが予想5¢に対し16¢、売上高が予想2670万ドルに対し3290万ドルと、大幅なアップサイド・サプライズでした。また2015年のEPSの会社側予想は42¢が提示されています。同社が新規株式公開(IPO)された直後は、コンセンサス予想が僅か7¢だったので、いかに急角度に予想が上がってきているかを物語っています。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |