【※編集部 追記】

2020年3月12日から、nanacoチャージに新規登録できるクレジットカードは「セブンカード・プラス」と「セブンカード(新規発行は終了)」だけになりました。詳細は下記の記事をご覧ください。

⇒nanacoチャージでポイントが貯まる、おすすめのクレジットカードは「セブンカード・プラス」

税金や国民年金も「手数料」無料でクレジットカードで支払える!

6月に特別区民税・都民税(以下、住民税)や固定資産税・都市計画税等の納付書が届き、その金額にショックを受けている方も多いのではないでしょうか? そして、ショックを受けつつも、これらの税金をコンビニや銀行窓口で現金で支払ったり、銀行口座からの引き落としにしている方も多いと思います。

自動車税の場合は、「Yahoo!公金支払いサービス」を利用したり、地方自治体によっては窓口でもクレジットカードで決済できる場合もありますが、300円程度の手数料がかかります。それでも還元率1.5%以上の高還元率クレジットカードを使うと、手数料以上にポイントを稼げる場合が多く、現金で支払うよりはお得になります。

東京都は自動車税以外の税金にもクレジットカード支払いを拡大すると発表していますので、今後は税金支払いでクレジットカードのポイントを獲得できる機会は増えそうです。

しかし、手数料がかからずに、住民税や固定資産税、自動車税をクレジットカードで支払って、ポイントを貯める方法があるのです。

税金や年金はセブン-イレブンで

「nanaco」を使って支払うのがお得!

それが、セブン-イレブンやイトーヨーカドーなどで使える電子マネー「nanaco」を利用して支払うことです。

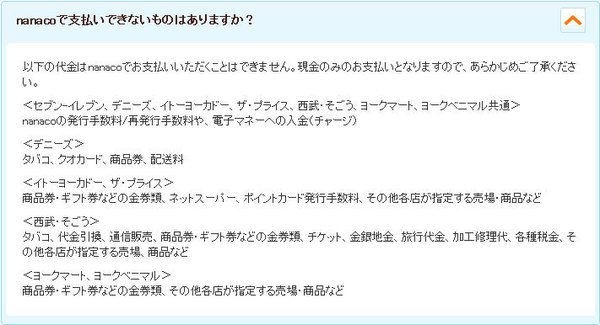

セブン-イレブンで「nanaco」を使って支払いができないものは以下の2点です。

・「nanaco」の発行(再発行)手数料

・電子マネーへの入金(チャージ)

これ以外はすべて「nanaco」で支払うことができます。つまり、お弁当や飲料、雑誌だけでなく、タバコ、コピー代、切手、そして税金や公共料金などの「収納代行」も支払うことができるのです。

しかし、「nanaco」で支払ってもポイントが付かない商品・サービスがあります。セブン-イレブンの場合は以下の商品・サービスがポイント付与対象外です。

要するに、タバコや切手、はがき、税金の支払いでは「nanacoポイント」は付与されません。「ポイントが付かないのに、税金を『nanaco』で支払う意味はあるの?」と思われるかもしれませんが、それを解決するのが「高還元クレジットカード」です。

「nanaco」チャージでポイントが貯まる

「高還元クレジットカード」を使え!

「nanaco」にチャージする方法として、「現金」と「クレジットカード」があります。

しかし、「nanaco」にチャージするときに、「現金」でチャージするのはNGです。必ず「クレジットカード」を利用しましょう。なぜなら、「現金」でチャージした場合は何も得することはありませんが、「クレジットカード」でチャージした場合はクレジットカードのポイントが貯まるからです。

ただし、「nanaco」にチャージしても、すべてのクレジットカードでポイントが貯まるわけではありません。「nanaco」にチャージしてポイントが貯まるクレジットカードは限られているのです。

では、どんなクレジットカードならポイントが貯まるのか?

還元率が高く、かつ「nanaco」チャージでもポイントが貯まるクレジットカードには、以下のようなものがあります。

【※編集部 追記】

2020年3月12日から、nanacoチャージに新規登録できるクレジットカードは「セブンカード・プラス」と「セブンカード(新規発行は終了)」だけになりました。詳細は下記の記事をご覧ください。

⇒nanacoチャージでポイントが貯まる、おすすめのクレジットカードは「セブンカード・プラス」

| ■セブンカード・プラス | ||

| 還元率 | 0.5~10.0% ※最大10%還元はセブン‐イレブンでのクレジット決済のみ適用。事前に「セブンカード・プラス」を「7iD」に登録する必要あり。nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元。一部、対象外の支払い方法・商品・サービスあり。 |

|

| 発行元 | セブン・カードサービス | |

| 国際ブランド | JCB | |

| 年会費 | 永年無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

モバイルSuica、ICOCA、nanaco | |

| 関連記事 | 【2025年版】nanacoチャージでポイントが貯まる、おすすめのクレジットカードは「セブンカード・プラス」 | |

| ■リクルートカード | ||

| 還元率 | 1.2% | |

| 発行元 | 三菱UFJニコス、JCB | |

| 国際ブランド | VISA、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

モバイルSuica、nanaco、 ICOCA(VISAのみ)、楽天Edy(VISAのみ) |

|

| ■楽天カード | ||

| 還元率 | 1.0~3.0% (通常時は還元率1.0%、楽天市場や楽天ブックス利用時は還元率3.0%に。なお、楽天市場・楽天ブックス利用時に獲得できる+1.0%分はポイント付与の翌月末までの期間限定ポイント) |

|

| 発行元 | 楽天カード | |

| 国際ブランド | VISA、Master、JCB、AMEX | |

| 年会費 | 永年無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

楽天Edy(還元率0.5%) | |

| 関連記事 | ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(メインカード部門) ◆「楽天カード」の4券種の中で、もっとも得するカードを選ぶ方法をカード専門家が解説! ゴールド、プレミアム、ブラックの特典を比較して最適な券種を選ぼう |

|

| 楽天カードへの新規入会&利用でポイントがもらえるキャンペーン中! | ||

【※「楽天カード」の関連記事はこちら!】

「楽天カード」にメリット追加で還元率もアップ!さらに「楽天カード」と「楽天モバイル」の兼用でスマホ代の節約+楽天ポイントがザクザク貯まる!

| ■ライフカード | ||

| 還元率 | 0.5~2.5% (ただし、nanacoチャージでの還元率は0.25%に低下) |

|

| 発行元 | ライフカード | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

モバイルSuica、ICOCA、 nanaco(nanacoはJCBのみ) | |

【※「ライフカード」の関連記事はこちら!】

「ライフカード」のメリット、人気の秘密とは?年会費無料でありながら、誕生月ポイント5倍など4つのボーナスポイントで還元率は最大1.73%に!

これらのクレジットカードで「nanaco」にチャージすると、通常のカード決済時と同じようにポイントが貯まるのです。

例えば、「リクルートカードプラス」で「nanaco」に5万円チャージすると、5万円の2%=1000円分のポイントが貯まります。

つまり、「リクルートカードプラス」でチャージした「nanaco」で税金を支払うと、税金を「2%」節税したのと同じ効果が得られるというわけです。

「nanacoカード」は、セブン-イレブンで発行してもらうと、通常は発行手数料300円がかかりますが、税金を5万円支払えば1000円分のポイントが得られるので、十分にモトが取れます。

しかし、「nanacoカード」はイトーヨーカドーで「8日、18日、28日」の「ハッピーデー」なら発行手数料が無料になるので、「ハッピーデー」を利用して「nanaco」カードを作っておくといいでしょう(ただし、発行時に現金1000円のチャージが必要)。

また、Androidスマホで利用できる「nanacoモバイル」なら発行手数料も年会費も無料なので、Androidスマホを使っている方は「nanacoモバイル」をダウンロードして利用しましょう。

では、実際に「nanaco」で住民税などの税金を支払うにはどうすればいいのでしょうか?

「nanaco」は1枚で10万円まで支払える!

例えば、区役所から「9万5000円」の納付書が届いたとします。

初めて「nanacoカード」を使う場合、パソコンやスマートフォンから「nanaco」のホームページにアクセスして、事前にクレジットカードを登録する必要があります。「nanacoカード」へのクレジットカードによるチャージもホームページ上から行います。

「nanacoカード」1枚で電子マネーとして利用できるチャージ金額は5万円まで。1回のチャージでは2万9000円が上限となりますので、5万円分をチャージするには2万9000円と2万1000円の2回チャージが必要です。ただし、このチャージした分は「センターお預かり分」となっていて、そのままでは利用できません。

この「センターお預かり分」を「nanacoカード」に反映させる(電子マネーとして利用できるようにする)には、セブン-イレブンのレジやセブン銀行のATMで「残高確認」が必要です。この残高確認をして、初めて5万円を利用できる「nanacoカード」となるのです。

しかし、5万円チャージしただけでは9万5000円の支払いには足りません。さらに4万5000円チャージする必要があります。

5万円が電子マネーとして利用できる状態(セブン-イレブンのレジやセブン銀行のATMで「残高確認」をして、センターお預かり分が0円になった状態)で、さらにクレジットカードを使ってチャージすると、また「センターお預かり分」となります。

要するに、1枚の「nanacoカード」には、「電子マネーとして使える5万円」に加え、「センターお預かり分の5万円」の合計10万円チャージができるということです。

この状態の「nanacoカード」と9万5000円の納付書をセブン-イレブンのレジに持っていきます。レジでは納付書のバーコードをスキャンしてもらい、レジ前の画面に表示される「確認」ボタンを押します。

「nanacoカード」を端末にかざすと、「電子マネーとして利用できる」5万円で支払われ、「nanacoカード」の残高は0円になります。しかし、「センターお預かり分」として5万円が残っているので、続いて、店員さんに「残高確認」をするようにお願いします。

残高確認すると、「センターお預かり分」の5万円が「nanacoカード」の電子マネーとして利用できるようになります。その状態で残りの4万5000円を支払います。これで1枚の「nanacoカード」で9万5000円の納付書を支払うことができるのです。

「nanaco」は同時に5枚まで使える!

最大で5枚×10万円の支払いも可能!

では、10万円を超える税金の場合はどうすれば良いでしょうか?

例えば、13万5000円の納付書があったとします。

この場合は「nanacoカード」を2枚用意します。セブン-イレブンでは1回の支払いで使える「nanacoカード」は5枚まで。10万円までは先ほど書いた方法で支払い、さらにもう1枚の「nanacoカード」を利用します。

「nanacoカード」1枚にチャージできるのは10万円まで、セブン-イレブンでは1回の支払いで「nanacoカード」を5枚まで使えるため、理論上は50万円まで支払うことが可能です。

税金の納付書の場合、全納と分割の納付書が同封されていると思いますので、全納で30万円を超えている場合(30万円以上の納付書にはバーコードが付きませんのでセブン-イレブン等のコンビニエンスストアで支払うことができません)は、分割の納付書を使いましょう。

(編集部注:住民税などは役所に相談をすると毎月の支払い額、1回の支払額を調整することも可能です。例えば、合計50万円の場合、5万円×10回に分納することもできるので、複数の「nanacoカード」を利用するのが面倒な場合は、1回の支払い金額が5万円以下となるように納付書を改めて役所で発行し直してもらうことで解決します)

また、1枚の「nanacoカード」には1カ月のチャージ額が20万円までと上限が決まっています。それ以上チャージしようとすると「サーバーエラー:PGSE11」と表示されて、チャージをすることができません。そのため、「nanacoカード」を使いこなすには、複数枚の「nanacoカード」を持っていたほうがいいですね。

「nanaco」にチャージするには

新規登録から利用までに5~11日が必要!

ただし、複数枚の「nanacoカード」を利用する場合の注意点は、異なる「nanacoカード」に同一のクレジットカードを登録できないという点です。

1枚目の「nanacoカード(以下「A」)」に「リクルートカードプラス」を登録した場合、2枚目の「nanacoカード(以下「B」)」には同じ「リクルートカードプラス」は登録できないのです。

解決策としては、2通りの方法が考えられます。

1つは、「B」には「リクルートカードプラス」ではなく、「楽天カード(JCB)」など別のクレジットカードを登録する方法。

2つ目は、一度「A」に登録した「リクルートカードプラス」を削除してから、「B」に「リクルートカードプラス」を登録しなおすという方法です。

少し面倒ですが、どちらかの方法を実行すれば、5万円以上の納付でも得をすることができます。

ただし、「モバイルnanaco」と「nanacoカード」の組み合わせの場合は同一カードを登録可能ですので、Androidスマホを使っている方は簡単にできるはずです。

(編集部注:「nanacoカード」は新規発行から10日後、「モバイルnanaco」は新規入会から4日後にクレジットカードの登録が可能になり、クレジットカードを登録してからチャージできるようになるまでには「24時間」が必要になるので、利用する5~11日前までに準備をしておく必要があります)

ここまで「nanacoカード」を使いこなす方法を書いてきました。いろいろと制限もあり大変ですが、それでも「nanaco」+「高還元クレジットカード」を利用することで、1~2%も節税できるのですから使わない手はありません。

最後にもう一度、「nanaco」にチャージをしてポイントがつく、「高還元クレジットカード」をまとめておきます。「nanaco」を使いこなして、節税したい方はぜひ参考にしてください。

【※編集部 追記】

2020年3月12日から、nanacoチャージに新規登録できるクレジットカードは「セブンカード・プラス」と「セブンカード(新規発行は終了)」だけになりました。詳細は下記の記事をご覧ください。

⇒nanacoチャージでポイントが貯まる、おすすめのクレジットカードは「セブンカード・プラス」

| ■セブンカード・プラス | ||

| 還元率 | 0.5~10.0% ※最大10%還元はセブン‐イレブンでのクレジット決済のみ適用。事前に「セブンカード・プラス」を「7iD」に登録する必要あり。nanacoポイント9.5%とセブンマイル0.5%の合計で10%還元。一部、対象外の支払い方法・商品・サービスあり。 |

|

| 発行元 | セブン・カードサービス | |

| 国際ブランド | JCB | |

| 年会費 | 永年無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

モバイルSuica、ICOCA、nanaco | |

| 関連記事 | 【2025年版】nanacoチャージでポイントが貯まる、おすすめのクレジットカードは「セブンカード・プラス」 | |

| ■リクルートカード | ||

| 還元率 | 1.2% | |

| 発行元 | 三菱UFJニコス、JCB | |

| 国際ブランド | VISA、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

モバイルSuica、nanaco、 ICOCA(VISAのみ)、楽天Edy(VISAのみ) |

|

| ■楽天カード | ||

| 還元率 | 1.0~3.0% (通常時は還元率1.0%、楽天市場や楽天ブックス利用時は還元率3.0%に。なお、楽天市場・楽天ブックス利用時に獲得できる+1.0%分はポイント付与の翌月末までの期間限定ポイント) |

|

| 発行元 | 楽天カード | |

| 国際ブランド | VISA、Master、JCB、AMEX | |

| 年会費 | 永年無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

楽天Edy(還元率0.5%) | |

| 関連記事 | ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(メインカード部門) ◆「楽天カード」の4券種の中で、もっとも得するカードを選ぶ方法をカード専門家が解説! ゴールド、プレミアム、ブラックの特典を比較して最適な券種を選ぼう |

|

| 楽天カードへの新規入会&利用でポイントがもらえるキャンペーン中! | ||

| ■ライフカード | ||

| 還元率 | 0.5~2.5% (ただし、nanacoチャージでの還元率は0.25%に低下) |

|

| 発行元 | ライフカード | |

| 国際ブランド | VISA、Master、JCB | |

| 年会費 | 無料 | |

| 家族カード | あり(年会費無料) | |

| ポイント付与対象の 電子マネー |

モバイルSuica、ICOCA、 nanaco(nanacoはJCBのみ) | |

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年12月1日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、Apple PayやGoogle Payに「三井住友カード(NL)」を登録して「Visaのタッチ決済」または「Mastercardタッチ決済」を利用すれば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では最大7%還元に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済またはMastercardタッチ決済を利用すると最大7.0%還元(一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は最大7.0%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可)。「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率。 |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニで最大還元率7%のお得なクレジットカード! カード情報を記載していないのでセキュリティも抜群! |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「ORIGINAL SERIESパートナー加盟店」の「ポイントアップ登録(無料)」をすれば、Amazonやセブン‐イレブンなどでは還元率2%、スターバックスでは「スターバックスカード」へのチャージで還元率5.5%、「Starbucks eGift」の購入で還元率10.5%に! ※還元率は交換商品により異なる。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、Apple PayやGoogle Payに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」または「Mastercardタッチ決済」を利用すれば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では最大7%還元に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済またはMastercardタッチ決済を利用すると最大7.0%還元(一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は最大7.0%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可)。「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率。 |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||