世界最大のクレジットカード会社

アメリカン・エキスプレスに注目

今週は、日本でもクレジットカードの発行会社として有名な、アメリカン・エキスプレス(ティッカーシンボル:AXP)を取り上げたいと思います。

アメリカン・エキスプレスは、1.12億枚のカード発行残高を誇る世界最大のカード会社です。同社が年間に決済する金額は1兆ドルにのぼり、総資産は1,600億ドル、年間売上高は328億ドルです。

アメリカン・エキスプレスの青いロゴは信頼のしるしとなっています。

アメリカン・エキスプレスと

ウォーレン・バフェットの関係

同社の筆頭株主は、ウォーレン・バフェットの投資会社、バークシャー・ハサウェイです。

ウォーレン・バフェットは、いわゆるアメリカン・ブランドが大好きです。アメリカン・エキスプレスも典型的なアメリカン・ブランドだと言えるでしょう。

バフェットが最初にアメリカン・エキスプレスの株式を取得したのは、1991年です。当時、アメリカン・エキスプレスは金融コングロマリットを目指しており、大手投資銀行シェアソン・リーマン・ハットンを傘下に持っていました。

しかし湾岸戦争がもたらした不況で、アメリカン・エキスプレスは自己資本を増強しなければいけなくなり、バフェットに増資を引き受けてもらったのです。

その後、数回に渡って、バフェットはアメリカン・エキスプレスの株式を買い増し、現在、同社の発行済み株式数の16.6%を保有しています。

アメリカン・エキスプレスは

その名の通り速達便の会社としてスタート

アメリカン・エキスプレスは、通貨、証券、小包などを届ける速達便の会社として1850年にヘンリー・ウエルズ、ウイリアム・ファーゴなどの実業家によってニューヨーク州で創業されました。

その当時、ちょうどカリフォルニアでは金鉱が発見され、ゴールドラッシュが起こりました。そこでヘンリー・ウエルズとウイリアム・ファーゴは「アメリカン・エキスプレスもカリフォルニアに進出すべきだ」と主張しますが、他の出資者たちは「それはリスキーすぎる!」と反対しました。

そこでヘンリー・ウエルズとウイリアム・ファーゴはアメリカン・エキスプレスとは別にサンフランシスコでウエルズファーゴ(ティッカーシンボル:WFC)という速達便の会社を設立します。

つまりアメリカン・エキスプレスとウエルズファーゴは、創設者が重複していたのです。

積み上げてきた信用力を利用して、

決済業務へ多角化を進める

アメリカン・エキスプレスは、大切な預かり物を受取人に届ける仕事をしていた関係で、顧客からの信用がなによりも大切でした。その信用力を利用し、次第に決済業務へと多角化してゆきます。

有名なアメリカン・エキスプレスのトラベラーズ・チェック(旅行者小切手)が考案されたのは、1891年のことです。また1915年には、トラベラーズ・チェックのビジネスと親和性の高い旅行代理店のビジネスに参入します。

1917年に、アメリカも第一次世界大戦に参戦することが決まりました。兵隊を欧州戦線に派遣する際、迅速な動員の妨げになると言う理由で、ウッドロー・ウイルソン大統領は速達便の免許を業者から取り上げてしまいました。

これを機にアメリカン・エキスプレスは速達便のビジネスから撤退します。

チャージカード(クレジットカード)事業に参入

アメリカン・エキスプレスは、1958年にチャージカードのビジネスに参入します。

チャージカードは一見するとクレジットカードと似ています。相違点としては、クレジットカードの場合、利用額の全額を翌月に支払う必要が無いのに対し、チャージカードは翌月一括払いを基本としている点です。(※日本では一般的に、クレジットカードとチャージカードの総称として「クレジットカード」という名称が使われる)

現在はクレジットカード事業が主力に

金利収入ではなくトランザクション・フィーに依存

今日、アメリカン・エキスプレスの主力業務は、このチャージカードとなっています。またクレジットカードにも参入しています。

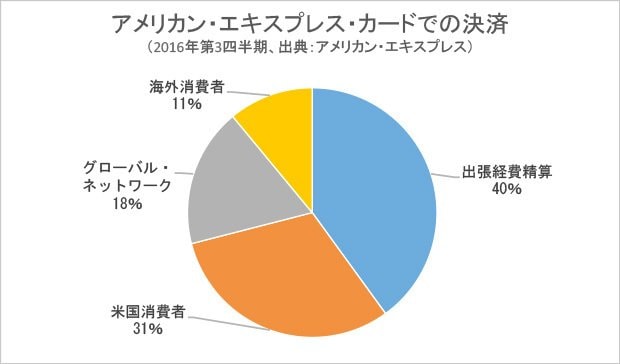

アメリカン・エキスプレスのコーポレート・カードは、主に出張の精算に使われ、カードあたりの使用金額が大きいことで知られています。マスターカードの4倍です。

アメリカン・エキスプレスは、カード残高に対して課せられる金利収入に依存するのではなく、トランザクション・フィーに依存しています。このため貸倒れがカード会社の中で最も少ないです。

ホテル、レンタカー、航空会社などのマーチャンツにとって、アメリカン・エキスプレスは重要なビジネス・パートナーです。また、アメリカン・エキスプレス・カードは、顧客の忠誠度が高いことでも知られています。

アメリカン・エキスプレスは、自社決済ネットワークを保有しています。それはどんなトランザクションが起こっているかを、リアルタイムで監視できることを意味します。これはサービスの改善やプロモーションの企画をする上でヒントを与えます。

コストコとの提携解消で成長率に悪影響が

アメリカン・エキスプレスは、2015年にコストコとの提携を解消しました。その関係で、ここ2年間はクレジットカードの与信残高成長が大きく落ち込みました。その悪影響は、今後だんだん減ってゆくと見られます。

現在、同社は積極的に自社株の買戻しをすることで、業績を維持しています。

上のチャートに見られる通り、アメリカン・エキスプレスは営業キャッシュフロー(グレー)が潤沢なことで知られています。

【今週のまとめ】

アメリカの景気が良くなれば、売上げ高増大が見込める!

今後、アメリカの景気が上向いた場合、企業の出張なども多くなることが予想されます。それは同社の売上高が増えることを意味します。

ウォーレン・バフェットのコア銘柄のひとつである、アメリカン・エキスプレスに注目です!

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |