【今回のまとめ】

1.冷やすことで体積を減らし、運びやすくするのがLNGのねらい

2.米国のシェールガス開発は運搬手段を考えず、市況低迷を招いた

3.巨大なインフラ投資を可能にするためには長期契約は不可欠

4.天然ガスの長期需要見通しは明るい

5.アフリカのモザンビークで進む天然ガス開発に注目

「LNG」とはなにか

LNGとは「液化天然ガス」の略で、天然ガスをマイナス160度まで冷却し、液化したものです。それではなぜ、天然ガスをわざわざ液化するのでしょうか?

それは、気体である天然ガスを液化することで、体積がそれまでの600分の1になり、運びやすくなるからです。

天然ガスはクリーンなエネルギーで、世界の各地域にふんだんに存在します。しかし気体であり、取り扱いが難しいので、これまでは天然ガスが出る生産地に近いところでしか消費できませんでした。パイプラインで天然ガスを輸送することはできますが、距離が遠いとパイプラインを敷くコストがかさみます。

このように「生産地=消費地」というのが、昔の天然ガス業界の常識だったのです。

米国のシェールガス大増産は、ただの「おなら」?

ところで、米国では近年、「シェールガス」がブームとなっています。シェールガスは「頁岩(シェール)」層に閉じ込められた天然ガスのことです。シェールにガスが閉じ込められていることは、昔から知られていましたが、それを効率的に取り出す方法がなかったのです。

1990年代に入ってから、「ホリゾンタル・ドリリング(水平掘り)」という新しい技術が普及しました。これは一旦、地下深くに垂直に掘り進んだ後、ドリルビットを抜いて、代わりに自走式でどの方向へも走れるドリルに入れ替え、横(水平)に掘ってゆくことで天然ガスが閉じ込められている地層を最大限に貫通することができるわけです。

もうひとつの重要な技術は「フラッキング(破砕法)」と呼ばれるもので、水平に掘った穴をまずセメントで固めてから、そのパイプのところどころに爆破装置で穴をあけ、シェール層に亀裂を作って、そこから天然ガスがパイプに流れ込むようにする技術です。

また亀裂を入れたシェール層にはプロペントと呼ばれる特殊液を流し込み、亀裂を広げることで気体を流れやすくします。

このような新技術の導入で、米国の各地でシェールガス開発がおこり、ブームの様相を呈しました。問題は(とても効率的に生産することはムリだろう)と諦めていた場所からどんどん天然ガスを生産することができるようになったので、生産した天然ガスを消費地まで持って行く手段まで頭が回らなかったことにあります。

運搬手段のない天然ガスは、“おなら”と同じです。扱い方がやっかいなだけで、そこに商品価値はありません。

米国で天然ガス価格が低迷したのは、そのような事情があります。

※参考記事(シェールガス採掘法の図解も掲載):「領土問題の背景にもあるエネルギー争奪戦の新星!米国発の「シェールガス革命」は日本の関連銘柄にもビッグチャンスだ!」

「日本の天然ガスは不当に高い」という誤解

これまで説明してきましたように、天然ガスはクリーンなエネルギーだけれども、扱い方がやっかいなので、生産地と消費地が近くなければいけないという制約がありました。

その束縛から逃れ、遠い消費地(例えば日本)に天然ガスを届ける方法が「LNG」なのです。

しかし、天然ガスをマイナス160度に冷却してやるためには、巨大な冷蔵庫のようなプラントが必要になります。またLNGを運搬するために専用のLNG船も必要になります。つまり莫大なインフラ投資が必要になるというわけです。

もともと天然ガスの市況は値動きが荒っぽいことで知られていますので、せっかく巨額の先行投資をしても、天然ガス市況が安定しなければ、生産者は大損してしまいます。そこでLNGの供給契約は15年ほどの長期契約が主流となっています。

言い換えれば、莫大な先行投資をした後で、15年間、安定的にLNGを供給し続けてはじめて元が取れる…、そういう採算の計算のもとで、やっと巨大投資が可能になるのです。

ですから米国での天然ガスの市況が安いのを見て「あそこでは天然ガスがあんなに安いのに、日本はカタールから高い契約を押し付けられている」と嘆くのは、そもそもLNGのビジネスを全く理解していない証拠なのです。

つまり米国の「安い」天然ガスを日本まで持ってこようと思うと、やはり米国にLNG輸出用の高価な設備を建設する必要が生じます。そういう運搬や処理施設の費用まで込みで計算すると、結局、米国から日本へ輸入されるLNGも高くつくことになるのは、言うまでもありません。

言い換えれば、米国における天然ガス市況の低迷は、増産で割安になっている天然ガスを、もっと有利に売れるところまで運搬することができないという輸送手段のミスマッチが原因なのです。

このミスマッチは、今後ゆっくりと是正され、現在のような極端な価格差はいずれ縮まると思われます。

天然ガスの長期需要予想は明るい見通し

さて次に、天然ガスの長期的な需要がどうなりそうかを見ていきましょう。

下のグラフは、エクソン・モービル社がまとめた2040年までのエネルギー需要の長期予想です。

天然ガスは石油に次ぐ大きなカテゴリーであり、しかも2025年にかけて急成長すると見込まれている点に注目してください。

この急成長を支える要因の1つが、LNGの普及なのです。

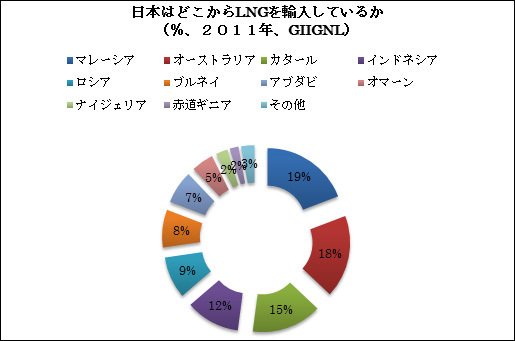

日本はどこからLNGを輸入しているか

日本は歴史的に、マレーシアやオーストラリアからLNGを輸入してきました。

近年、カタールで大型のLNG処理設備が完成したことから、同国からの輸入も増えています。加えて、ナイジェリアや赤道ギニアなどのアフリカ諸国もぐんぐんシェアを伸ばしています。しかしマレーシアやカタールとの供給契約は長期契約で硬直的ですので、今後は新しい供給元を探す必要があります。

モザンビークの天然ガス開発が注目されている

今後のLNGの大型供給国として脚光を浴びているのが、アフリカ大陸のモザンビークです。天然ガスの埋蔵量は、最大で60兆立方フィートと言われています。上のグラフでいえば、将来はインドネシアくらいの存在になる可能性を秘めているわけです。

この国の天然ガス田は沖合50kmのところにあり、比較的陸地に近いので開発がしやすい特徴があります。またモジュール方式で6段階に分けてLNG輸出施設を順次追加していけるので、プロジェクトのプランが立てやすくなっています。

またモザンビークはアフリカ大陸東岸に位置しており、ペルシャ湾のホルムズ海峡などの緊張区域を通らなくても日本へ輸出できるのもメリットの1つです。

ガス田はいつかの鉱区に分けられ、世界の石油・天然ガス会社が開発に乗り出しています。そのうち「エリア1」と呼ばれる鉱区は米国のアナダルコ・ペトロリウム(ティッカー:APC)が36.5%、三井物産(8031)が20%、ENH(モザンビーク国営石油会社)が15%の権益を持っています。「エリア1」の埋蔵量は17~30兆立方フィートです。

先週金曜日(12月21日)にアナダルコ・ペトロリウムは別の鉱区である「エリア4」を開発しているイタリアのENI(炭化水素公社)と1兆円かけてLNG基地を建設する意向を発表しました。その一環で、フロント・エンド・エンジニアリング&デザイン(FEED)と呼ばれる基本設計を3つの企業連合に発注しました。それらは、

1)日揮(1963)、フルアー(ティッカー:FLR)連合

2)千代田化工建設(6366)、シカゴ・ブリッジ&アイアン(ティッカー:CBI)連合

3)ベクテル(非上場)

です。請負業者の選定は2013年中、最初の生産開始は2018年を予定しています。どの企業連合が選定されるのか、注目されます。

※アナダルコ・ペトロリウムは米国の石油ガス生産会社、フルアー、シカゴ・ブリッジ&アイアン、ベクテルの3社は米国の建設・エンジニアリング企業

(編集部注:日本のSBI証券と楽天証券で取引可能な3社のティッカーは以下のとおり。アナダルコ・ペトロリウム:APC、フルアー:FLR、シカゴ・ブリッジ&アイアン:CBI。またマネックス証券では、アナダルコ・ペトロリウム:APC、フルアー:FLRの2社の取引が可能。)

※「世界投資へのパスポート」次回の更新は、2013年1月7日の予定です。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |