2014年10月31日に突如発表された追加金融緩和。まさにサプライズな発表に市場は大きく反応し、日経平均は大引けで+755円の大幅な値上がりを記録した。米ドル/円相場も一気に円安に向かい、31日のうちに一時1ドル=112.48円まで上昇。その後も円安トレンドは続き、11月6日には7年ぶりに一時1ドル=115円台に突入した。日本銀行は、なぜ今このタイミングで追加金融緩和に踏み切ったのか、今後株式市場や為替市場はどのように推移していくのか。そんな誰もが気になる疑問を解消すべく、第一生命経済研究所・主席エコノミストの永濱利廣さんを直撃した!

冷静に分析すると、今回の追加金融緩和は至極当然のことだった

永濱利廣(ながはまとしひろ)。第一生命経済研究所経済調査部主席エコノミスト、一橋大学大学院商学研究科非常勤講師。1971年栃木県出身。経済統計、マクロ経済分析を専門とする。著書は『経済指標はこう読む』など多数。

永濱利廣(ながはまとしひろ)。第一生命経済研究所経済調査部主席エコノミスト、一橋大学大学院商学研究科非常勤講師。1971年栃木県出身。経済統計、マクロ経済分析を専門とする。著書は『経済指標はこう読む』など多数。

—— 今回、サプライズで行われた追加金融緩和の発表に、投資家の誰もが驚かされました。永濱さんは、なぜこのタイミングで新たな金融緩和が決定されたと考えますか?

永濱利廣さん(以下、永濱) 仮に事前に黒田東彦日銀総裁の発言をまったく聞いていないニュートラルな立場で考えれば、今回の追加緩和のタイミングは至極当然のことと言えます。日銀は「展望レポート」と言って、年に2回、4月と10月に経済成長率とインフレ率の見通しを発表しています。それによると日銀がインフレ目標2%をかかげていたにもかかわらず、特に年度明け以降はインフレ率の伸びが鈍化傾向にあり、1%をぎりぎり切るところまで行っていました。追加緩和を行うかどうかのひとつの目安は、「消費税を除いた後のインフレ率が1%を切ること」でした。また、原油価格の下落もあって、インフレ目標2%を達成できる可能性は非常に低くなってきました。その辺りを普通に考えれば、今このタイミングで追加の金融緩和をすることに、驚きはまったくありません。

| ■2014年4~9月のインフレ率(消費者物価指数の上昇率) | ||||||

| 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | |

| 消費者物価指数 の上昇率 (前年同月比) |

+1.2% | +1.4% | +1.3% | +1.3% | +1.1% | +1.0% |

※総務省『消費者物価指数』の「生鮮食品を除く総合指数」から消費税の影響2%(日銀試算)を引いた数字

―― しかし、実際は大きなサプライズになりました。

永濱 はい。このような状況にもかかわらず、なぜ今回の追加緩和を市場が読めなかったのかというと、黒田総裁が事前の講演や国会の証言で、強気な発言を繰り返していたからです。物価の伸びが鈍化しているにも関わらず、「好循環は順調に進んでいる」とか「景気は回復基調を持続している」とか、繰り返しおっしゃっていた。それにうまいことマーケットは騙されたのです。金融政策は、いかにサプライズを起こすかで効果が変わってきますので、その意味では、黒田総裁は非常にうまい芝居をしたと言えますね(笑)。

―― 直前の10月29日にアメリカのFRBが量的緩和の終了を発表し、また10月31日には年金積立金管理運用独立行政法人(GPIF)が国内株の比率を大幅に増やすことを決定しましたが、それらは追加緩和の決定に何か影響をおよぼしたのでしょうか?

永濱 同じタイミングで、アメリカのほうは量的金融緩和の終了を決めましたが、これはたまたまです。アメリカは日本の金融政策とはまったく関係なく、以前から「予定通りに行けば、この10月で量的金融緩和は終わりますよ」と言っていました。そして実際に景気が良くなったので、予定通り止めただけです。

ただ同じタイミングで、かたやアメリカは量的金融緩和を終了し、かたや日本は量的緩和を加速する、とコントラストがはっきりしたことで、より一層、追加緩和の効果が高まりました。初めから狙っていたわけではないでしょうが、「このタイミングでやれば、より効果がありそう」くらいの意図はあったでしょうね。ただ、別にアメリカが量的金融緩和を止めなくても日銀の追加緩和はあったと思います。

GPIFに関しても、もともと基本ポートフォリオの発表は9〜10月の金曜日に行われると言われていましたし、たまたま重なったのだと思います。もし、なんらかの思惑があるのだとしたら、GPIFがぶつけてきた可能性の方ですね。日銀がこの時期に金融決定会議で「展望レポート」を発表することは前々から決まっていましたから、GPIFが自分たちの発表をそれに合わせたのかもしれませんね。

金融緩和は黒田総裁から安倍総理への

「消費税増税はよろしく」というメッセージ

―― 「安倍政権が消費税増税を決断しやすくするために、日銀が追加緩和を決定した」という話もあるようですが、その辺はどうでしょう?

永濱 それはあると思いますね。実際に黒田総裁は前々から消費税は上げるべきだとおっしゃっていましたし、それは日銀の立場としても理に適っています。

―― 日銀の立場とは?

量的緩和で、日銀はこれからもいろんな国債を大量に買うわけです。しかし、量的緩和をずっと続けることはできず、景気が良くなってきたどこかのタイミングで止めないといけません。さもないとバブルになってしまいます。量的緩和を止めるときの最大のリスクは、日銀が国債を買わなくなることで国債が暴落することです。そのリスクを減らすには、世の中に出回る国債をできるだけ増やさないように、いうなれば政府の財政規律がちゃんと守られる状況にすることです。その点では、消費税を上げた方が国の財政規律が強まり将来的な国債発行が抑制される、と少なくとも黒田さんはそう考えています。

ただ足元の状況を見ると、7〜9月の成長率はあまり良くなさそうだし、他にいい話はほとんどない。日銀としては消費税率を上げて欲しいのだけど、先送りのリスクも出てきました。そこで、日銀が追加緩和をバン!と打ち出して株価を上げることで、安倍さんが消費税増税を決断しやすい環境を作ろう、という意図もあったと思います。もちろんそうした状況がなかったとしても、このタイミングで追加緩和はあったと思いますが、プラスアルファとしてはそういう思惑もあったのでしょう。

来年10月の消費税増税にあわせて

さらなる追加緩和の可能性が

―― 追加緩和では、マネタリーベース増加額(日銀が1年間に市場に流す通貨の量)が年間80兆円に拡大されることなどが決まりましたが、金融緩和の規模としてはどの程度のものだと考えればいいのでしょうか?

永濱 規模としてはそれほど大きくはありません。これまでの量的緩和でもマネタリーベースで年間60兆〜70兆円くらい増やすことになっていたのを、10兆〜20兆円増やすだけですから。最初に述べたように、いろんな意味でサプライズ感を出したことで「ものすごいことが決まった」という感じがしますけど、よくよく考えると、そこまで大胆なことをやっているわけではないんですよ。

ただ、見方を変えると、日銀はさらなる追加金融緩和の余地を残しているとも言えます。多分そのタイミングは、消費税率が上がる可能性が高い来年の10月でしょう。黒田総裁も、「原油価格下落の影響で、来年の前半まで物価が減速するのは致し方ない」と言っています。つまり、来年の前半でそれなりに物価が下がったとしても、追加緩和には動かない。しかし、さすがに来年の後半になっても物価上昇率が上がってこないとなると、追加緩和をやると思います。私としては、インフレ率2%はなかなかすぐには実現しないと思いますので、来年の10月、もう一段の金融緩和の可能性はあるのではないでしょうか。

―― それは消費税増税の前でしょうか? それとも後?

永濱 消費税が上がった直後くらいでしょう。1年後の10月にまた「展望レポート」の発表があるので、そのくらいにやるんじゃないですかね。

―― そのときはどの程度の規模になりそうですか?

永濱 今回10兆円増やしたので、また10兆円増やす程度だと思います。金融緩和の中身としては、そうはいっても国債を無制限に買えるわけではないので、多分今よりもETFなどのリスク資産の購入比率を上げるのではないでしょうか。

―― そもそも、消費税は政府の予定通り来年の10月に増税されると思いますか?

永濱 増税先送りのシナリオがまったくないとは言えません。マーケット的には先送りになったほうがポジティブだという見方もあります。今年4月に消費税を上げた時とは違いますね。前回は、ほとんどの外国人投資家が「ちゃんと消費税を増税しないと安倍総理の実行力が問われる」と言っていたのに対し、今回は、アメリカ財務省が「慎重にやれ」と言っていることもありますが、外国人投資家も「ここで消費税上げると世界経済への影響が大きく、アベノミクスが失敗するリスクが出てくる」という見方が多いようです。それは春の増税のダメージが予想以上に大きかった上に、世界経済的にもユーロ圏や中国がいろいろときな臭いことになっていますから。アメリカだけがんばってもさすがに厳しい、ということです。

しかしそうは言っても、6:4で来年10月に消費税は上がるのではないでしょうか。もし今回の追加緩和がなかったら5分5分くらいで、下手したら先送りの可能性のほうが高いかと思っていました。しかし黒田総裁がバズーカを放ってしまったので。

先送りは難しいでしょうね。その場合は、消費税を上げるタイミングに合わせて、新たなバズーカを放つでしょう。QQE3ですね、多分。

円安による家計の負担は一時的なもの

じきに賃金の上昇が追い付いてくる

―― 永濱さんとしては、今回のサプライズを高く評価しているのでしょうか?

永濱 はい、評価しています。100点満点中100点に近いのではないでしょうか。強いて言えば、もっと事前に根回しをして、反対が4人も出ないようにして欲しかったですね。根回し不足というのは少し感じます(笑)。

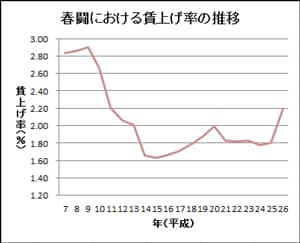

※厚生労働省『民間主要企業における春季賃上げ状況の推移』より編集部が作成

※厚生労働省『民間主要企業における春季賃上げ状況の推移』より編集部が作成

「今だって景気回復の実感なんてないのに、円安で中小企業や家計の負担が増える」と、金融緩和の悪い面ばかり取り上げる人もいますが、それは誤りです。なぜ今、景気回復の実感が湧いていないかというと、消費税を上げたからですよ。これまで金融緩和を実施したことにより、今年の春闘では実に15年ぶりの賃上げ率が実現しました。マクロのデータで見たら、あきらかに家計の収入は増えている。前年比で2%以上も増えているんですよ。それは公共事業でお金をばらまいたからそうなったわけではなく、間違いなく円安株高の効果ですよね。実際に、消費税率を除いたインフレ率は2%くらいで済んでおり、物価の値上がりよりも家計の収入増加の方が上回っていたはずです。それが、消費税のおかげで物価が4%上がってしまったから家計が厳しいわけです。そう考えると、「今、生活が苦しいのは、金融緩和で円安になって輸入品の値段が上がったから」という見方は間違っているのがわかると思います。

短期的に見ると、円安になって輸入品の価格が上がって家計が苦しくなった面もあるでしょう。しかしその理由は、賃金が上がるまでにタイムラグがあるからです。今回、金融緩和をして円安になりましたが、賃金が上がるのは来年の春闘以降なのでまだ先の話です。しかし、円安にともなう輸入品の価格上昇は、それよりも前に来てしまう。そこにタイムラグが起きてしまいます。だから短期的に考えたら、家計の負担の方が先に出るのは確かですが、ただそれは一時的なものであって、日本経済全体で考えれば円安のほうが間違いなくプラスとなります。

2017年までに日経平均2万2000円も十分にありうる

―― 今回の追加緩和は、株式市場や為替市場に、どの程度の影響を与えると考えますか?

永濱 非常に大きな影響があるでしょうね。前回の金融緩和と違うところは、前回はアメリカも日本も金融緩和の方向でした。しかし今回、日本は金融緩和ですが、アメリカは逆にこれから引き締めの方向に向かいます。そういうタイミングで打ち出されたわけですから、規模は小さくても効果は期待できますね。

アメリカのFRBが2017年末までのFFレート(政策金利)の見通しを出していますが、仮に3%を上回ると仮定すれば、状況によっては日経平均が2万2000円、為替が1米ドル=120円に行ってもおかしくありません。

―― 2万2000円! それはいつ頃になりそうでしょうか?

永濱 1米ドル=120円に関しては、来年中に達成する可能性はあります。日経平均の2万2000円は、行くとしたら3年後の2017年くらいまででしょう。

―― 日経平均がそこまで上がりきらず、日本経済が失速するシナリオはありますか?

永濱 もちろんあります。今は金融緩和で市場が明るいムードになっていますけど、例えばまかり間違ってエボラ出血熱が大規模に蔓延したら、そんなものは一気に吹っ飛んでしまいます。

目先で考えれば、ECBの金融政策です。日銀はもう期待以上のことをやったのに対して、ECBもちゃんとやってくれるのかどうか。さらに言えば、アメリカも今後うまく舵取りをして経済の好循環に合ったマイルドな利上げをしてくれればいいのですが、もし拙速な利上げをしてしまえばオーバーキルでアメリカ経済を腰折れさせてしまうリスクがあります。当然、リスクは常につきまとっているわけです。

ただ、そういうリスクが顕在化しなければ、これから3年くらいのタームで日経平均が2万円台を目指せる環境は十分にあります。投資家にとっては、「ここで稼がないで、いつ稼ぐの?」って感じですよ。

結局、日本市場への投資で稼げるのは、アメリカが金融引き締めを行っている時期です。アメリカが金融緩和を視野に入れるような状況になると、円高になってなかなか儲けられなくなりますから。アメリカの過去の経験則を見ると、これから大体2〜3年は金融引き締め局面に入るでしょう。アメリカも今は緩和を止めただけですが、来年から本格的な引き締めに入るでしょうから、そうなると2016~2017年くらいまでは、日本市場は非常にいい投資環境になります。

それ以降は、まだなんとも言えません。そのまま上昇基調が続くかもしれませんが、過去を振り返ると、早ければ金融引き締めから3年くらいでバブル崩壊してしまうこともあります。結局、恐らく次のリスクオフと言いますか、投資で儲かりやすい環境を終了させるのは、アメリカのバブル崩壊だと思います。そして、早ければ2〜3年後にアメリカのバブルが崩壊する可能性がまったくないとは言えません。

ただ、逆に言えばここから2〜3年は個人投資家にとっても大きなチャンスと言えるでしょうね。

注意すべきは国内要因よりも、アメリカの金融政策

―― 年末や春先までなど、短期的に見るとどうでしょうか?

永濱 上昇トレンドにあると言っても、一本調子で上げるとは限りません。先ほども言ったように、ECBが緩和を期待通りやってくれるかどうかにもよります。また、前回マーケットが若干もたついた背景には、アメリカが量的緩和を止めたことがあります。過去を振り返ると、QE1、QE2の時も量的緩和をいったん止めていますが、株は短期的に調整しました。それを考えると、来年のどこかのタイミングでアメリカの利上げ観測が高まってくると、株価の頭が抑えられて調整局面に入る可能性があります。さらに国内要因としては、消費税が上がると仮定すれば、過去の経験則として増税の半年から3カ月前に、株価は先読みして調整してくる可能性があります。

私の予測としては、来年の前半中にいったん株式市場はピークアウトすると思います。早ければ、年末にピークアウトする可能性もあります。ただ、あくまでも上昇トレンドの中での短期調整なので、押し目を拾って長期的に持つ戦略が基本となります。アメリカが金融引き締め局面の間は、上昇トレンドが続くでしょう。

そして、アメリカが金融緩和に入る兆しが出てきたタイミングでリスクオフに転じた方がいいでしょう。バブルが崩壊する前に逃げるわけです。

―― アメリカが引き締めを止めて金融緩和に入るかどうか、個人投資家はどこで判断できますか?

永濱 やっぱり過熱感じゃないでしょうか。短期的にはテクニカル分析で判断すること。ファンダメンタルズ的には、アメリカのインフレ率と失業率でしょうか。アメリカの金融政策は、いわゆる「デュアルマンデート」と呼ばれるようにインフレ率と雇用の最大化を目指しています。具体的には失業率が5%前半に下がって来たりしたら、少し過熱感の兆しが出てくる感じですね。やはり日本の指標よりも、アメリカのインフレ率や失業率を見て判断したほうがいいと思います。

永濱さんの予想通り、これから2~3年で日経平均が2万2000円まで上昇するとしたら、2012年11月から始まったアベノミクス相場はまだまだ終わらないということ。まさに「ここで稼がないで、いつ稼ぐの?」という状況だ。これまでのアベノミクス相場に乗り遅れてしまった投資家にとっても、まだまだ稼ぐチャンスは残っている。短期的な下げ局面をしっかりを見極めながら、積極的に狙って行くといいだろう。

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||