【今回のまとめ】

1.スイスフランの上限設定はギリシャ危機への対応の一環として実施された

2.ほとぼりが冷めたという判断は、甘かった

3.為替レートをペグすると金融政策の自主性は失われる

4.それは横着な投資家や借り手を生む

5.ドル建ての借金の急増は、今後のリスク要因

6.スイスフランより人工的介入がずっと続いてきた通貨は人民元だ

そもそもなぜスイス中銀はスイスフランの上限を設定したか?

先週、スイス中銀が突然、1ユーロ=1.2スイスフランの上限をやめると発表しました。その発表直後、スイスフランが暴騰し、逆にスイス株式市場は急落しました。

そこでまず、そもそもなぜスイス中銀は1ユーロ=1.2スイスフランの上限を設定し、無制限為替介入によるこのレート維持を決断したのか? ということを振り返ってみたいと思います。

まずスイス中銀がこの政策の導入を考えた3年前の状況を振り返ってみます。当時はギリシャ危機に端を発した欧州財政危機がPIIGS諸国(=ポルトガル、アイルランド、イタリア、ギリシャ、スペインの各国)全体を包み込んでおり、各国の国債価格が急落し、国の借金の借り換えが困難になるのではないか? ということが懸念されました。投資家はそれらの「危ない」と思われる国々から資金を引き揚げ、安全な避難先を求めていたのです。

スイスフランは「堅い」というイメージがあったので、スイスフランめがけて世界の退避資金が流れ込んだわけです。こうしてスイスフランが強くなると、スイスの輸出業者が苦しみました。

そこでスイスフランを「ダメな通貨」であるユーロと連動させると宣言し、安全な避難先としての魅力をわざと奪い去ってしまえば、スイスフランへの怒涛の投機資金流入が避けられると考えたわけです。これが無制限為替介入の動機です。

なぜ今、無制限為替介入が解除された?

次になぜ今のタイミングで無制限為替介入によるレート維持が解除されたか? という点ですが、ひとつには「スイスフランは避難先として魅力ありませんよ」というスイス中銀のメッセージが投資家に行き渡り、投資家がスイスフランの魅力を忘れてしまったに違いないと判断したということが言えると思います。

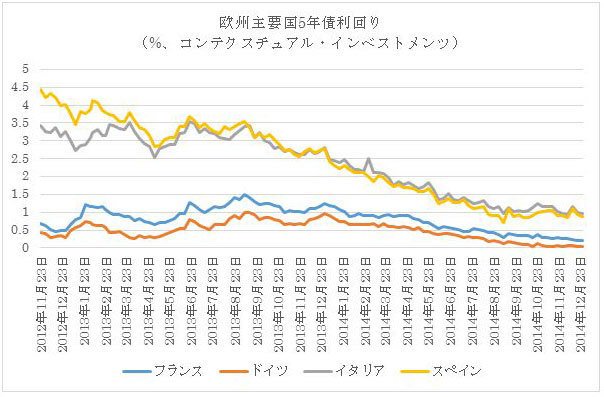

つまりほとぼりが冷めるまでスイス中銀は静かに待っていて、(そろそろ大丈夫なのじゃないか?)と判断したため、無制限為替介入を解除したという面があるのです。実際、スペインやイタリアの国債金利は最近、ずいぶん低下しています。逆に言えば債券価格は上昇しているわけです。

スイス中銀は今回、無制限為替介入をやめると決断した背景について「この政策は、もはや維持可能ではない」とコメントしています。絶え間ないユーロ買い・スイスフラン売りの介入によってスイス中銀のバランスシートは3倍に膨れ上がりました。

また、ある国の通貨を他の国(この場合はユーロ圏)の通貨に連動させるということは、突き詰めて言えば金融政策もぴったり同じにしなければいけないことを意味します。そうでなければ金利差などに代表される、通貨間での魅力の差が生じてしまい、無制限為替介入の労力がその分、増えてしまうからです。

いまスイスの景気は良く、ユーロ圏の景気は悪いです。実際、ユーロ圏は1月22日にもアメリカ型の量的緩和政策(QE)を発表するのではないか? と観測されています。

そうでなくても今、スイス国内では不動産バブルの兆候が生じているのに、これ以上、ユーロ圏が緩和するとスイス中銀はそれに調子を合わせてユルユルの金利政策は取れないのです。

これらが無制限為替介入断念の理由です。

なぜこれほどまでにインパクトが強かったのか?

上にも書いたように、スイス中銀は(ほとぼりが冷めたに違いない)と、今回の無制限為替介入断念宣言の与えるインパクトを軽く考え過ぎていた面がありました。スイス中銀の甘い観測に反し、市場が凶暴に反応した一因は、市場参加者の慢心、ないしは怠惰が原因です。

すなわち(どうせスイスフランはユーロに連動している)と市場参加者が考えると、(それならこの際、借金のコストが安いスイスフランで借りて、そのカネを他のところへ持ってゆこう)という横着者が出てきます。この現象を市場用語では「キャリートレード」と言います。

そのようなキャリートレードはスイスのスキー小屋に投資するロシアの大富豪などの、国際金融に比較的明るい市場参加者のみならず、たとえばポーランドやハンガリーのマイホームのオーナーなどにまで蔓延しました。つまり彼らは住宅ローンを金利の安いスイスフラン建てで借りたのです。

このような横着な借り方をすると、今回のようにスイスフランが急騰すると、突然、借金の返済負担が増えると、お金が返せないリスクが生じるわけです。

このように人工的に固定されたレートは、邪道な借り方を助長するわけです。

次に危ないのはどこか?

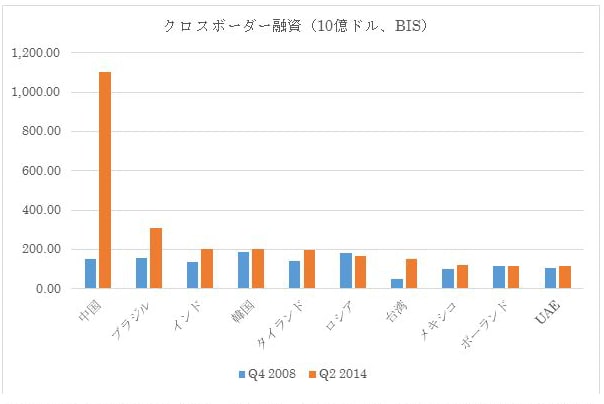

BIS(国際決済銀行)は「新興国などにおいてドル建ての借金が増えている」と警鐘を鳴らしました。

まずドル建てで借金しているということは、昨今のようなドル高の局面では借金の返済負担がどんどん重くなることを意味します。

次に中国のように実質的に人民元をドルにペグしている国は、根本的にその政策を見直さなければいけない時期が、いずれやってくると思います。

上でも書いたように、ある国の通貨を他の国の通貨に連動させるということは、とりもなおさず金融政策の自主性を失うことを意味します。

いま米国の景気は上向きで、中国の景気はどんどん減速しています。すると今後米国が利上げし、逆に中国は景気テコ入れのために緩和政策を打ち出す必要が生じた場合、ペグを維持するコストが増加することも考えられるわけです。

一見すると中国はずっとドルに人民元を緩く連動させてきたことで、この二国間の為替の動きは問題にならないほど小さく、したがって中国の輸出業者の対米競争力は常に一定だったような錯覚を覚えます。

しかしこれは正しくありません。最近のドル高局面では、ドルと人民元が緩くペグされていることで、中国の輸出業者の競争力は相対的に低下しているのです。言い換えれば日本をはじめとする第三国が、米国への輸出でシェア・アップを狙うチャンスが増えているわけです。

近い将来にこれが起こるとは思いませんけど、ある時点で人民元の対ドル・レートが切り下がるなどのシナリオは、貿易面で今、中国が直面しているプレッシャーを考慮した場合、ゼロとは言い切れないのです。下のグラフは、以前に比べて中国の加工輸出型経済の活動が鈍化していることを示唆しています。

その場合、横着してドル建てで借金していたノンバンクなどの借り手が、慌てなければいけなくなるシナリオも想定しておくべきでしょう。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |