<今回のまとめ>

1.中国経済の減速が世界同時株安の原因

2.中国は低成長時代へ入ってゆく

3.米国の9月利上げの線は消えた

4.米中の政策協調が鮮明になれば、投資家のパニックは収束する

5.(金)ゴールドに妙味がある

世界同時株安の原因は

中国経済の減速への懸念から

先週の米国市場はダウ工業株価平均指数が-5.79%、S&P500指数が-5.73%、ナスダック総合指数が-6.71%と急落しました。

急落の引き金になったのは、中国経済の減速です。本連載では7月12日の「世界経済のけん引車である中国経済に変調の兆しで投資戦略を大幅変更。日本株はどうするべきか?」と題した記事で警鐘を鳴らしました。そして次の行動をとることをお勧めしました:

1.株式の比重を下げ、キャッシュを増やす

2.日本株は特にリスクが高いのでアンダーウエイトする

3.アップル、ゼネラル・モーターズ、スターバックスなど中国で人気のブランドを避ける

4.成長株を処分すること

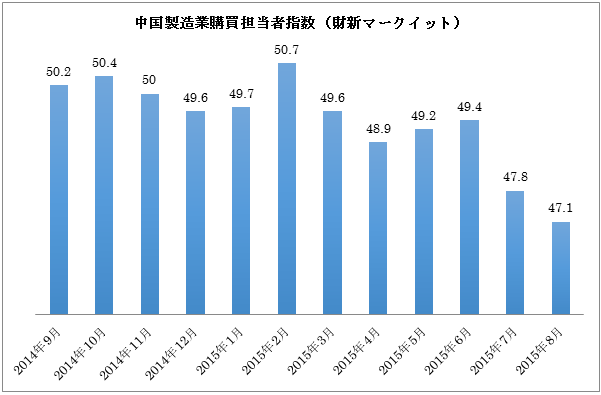

このシナリオ通り、中国経済は著しく減速しています。下は中国製造業購買担当者指数です。

8月の速報値は、リーマンショック直後の2009年以来、最も低かったです。

中国経済は世界のGDP成長の36%を稼ぎ出しています。したがって中国の成長率が下がると、世界全体の成長率も下がらざるを得ないのです。先週の世界同時株安は、こうした景気減速への懸念を反映したものだと言えます。

中国は低成長時代へ。

今後は「ストライキの件数」に着目せよ

いま中国で起きていることは、第二次世界大戦後「奇跡の復興」を遂げたドイツ経済が、1968年から1971年にかけて経験した変化に酷似しています。

第二次世界大戦で焦土と化したドイツは、工場を復旧し輸出を再開するだけで、ぐんぐん成長できました。終戦直後の失業率は、復員兵の働き場所が無かったので、14%にも達していました。

つまり賃金をはずまなくても、必要な労働力は確保出来たということです。実際、ドイツの賃金は、欧州主要国の中で最低で、コスト競争力は最も強かったです。

それに加えて、ヨーロッパ中の国々が、復興のためにドイツの鋼鉄や工作機械を必要としていました。つまり急成長できる条件が整っていたのです。

しかし1960年代後半になると状況が変わってきます。それまでの「働けるだけでも、幸せだ」という考え方は消え、「なぜ自分たちは低賃金に甘えなければいけないのか?」という不満が出始めます。労働争議が増加し、ドイツの名目賃金は年率12%程度、ベースアップされます。当時のインフレが6%前後だったことを考えると、実質賃金上昇率は6%ということになります。これは労働コストが急ピッチで上昇していたことを意味します。

これを受けてドイツの製造業の粗利益率は急激に低下しました。こうして1971年にドイツは実質固定相場を諦め、為替フロート制に移行するわけです。

1950年から1971年までのドイツの年間平均GDP成長率は5.0%でした。1971年から2000年にかけての年間平均GDP成長率は2.1%に下がります。

ひるがえって今日の中国を見ると、賃金の上昇で輸出産業の競争力は減退しています。メーカーの粗利益率は漸減傾向にあります。そこへ去年以来のドル高が追い打ちをかけたわけですから、人民元の切り下げは時間の問題だったわけです。

中国政府は不景気が民心を乱すことを、何にも増して嫌います。その意味では最近のストライキの急増は、中国政府にとって景気のテコ入れは「待ったなし」の最優先課題になったわけです。

逆の見方をすれば、今後も中国人民銀行がさらに人民元を切り下げてくるかどうかは、このストライキ件数の数字だけを追っていれば大体、見当がつくというわけです。

このように現在の中国は、1971年に為替フロート制に移行したドイツと同じ境遇に置かれているのです。そのことは、今後、中国のGDP成長が、ちょうどドイツがそうなったように、それまでの半分程度のペースに落ちることを暗示していると思います。

米国の9月の利上げシナリオは消えた。

そろそろ打診買いをすべき局面に

このように中国経済は今、歴史的な転換点にさしかかっており、世界はこの危なっかしい局面を一致団結することで切り抜ける必要が出てきました。そのことは米国の9月の利上げというシナリオは、もう消えたということです。

米中が金利政策で協調し合うことで難局を切り抜けるという姿勢が示されれば、世界の投資家のパニックは収まると思います。つまり今はそろそろ打診買いをすべき局面なのです。

ただ上に述べてきたようにこれまで世界経済を引っ張ってきた中国が構造的な低成長期へ入ってゆくわけですから、これは多方面に影響を及ぼします。だから能天気な強気スタンスは禁物です。慎重に、状況を見極めながらの打診買いに徹するべきです。

今後、どれだけ中国経済が鈍化するかわかりませんし、上に述べたようにストライキが頻発するようなら人民元はさらに切り下げられると思うので、そのシナリオでは米国の利上げはズルズル先延ばしになります。これはゴールドにとって朗報です。銘柄としてはゴールドコープ(ティッカーシンボル:GG)が最も堅実なバランスシートを誇っています。

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |