過去2回の記事で「医療保険」や「がん保険」「三大疾病保険」の必要性や賢い選び方を解説してきましたが、今回は「生命保険」について解説します。

(関連記事⇒「医療保険」は健康保険や労災保険があれば不要!? 保険商品や保障内容を見直して、高額な保険料を大幅にカットする「保険料」の節約術を伝授!)

(関連記事⇒「がん保険」や「三大疾病保険」は必要なのか?死因のトップ3「がん」「心筋梗塞」「脳卒中」の「三大疾病」を保障する保険の必要性と選び方を解説)

あまり考えたくないことですが、人はいつ死ぬかわかりません。若くて元気な人が、突然事故で急逝することもあります。その人が急に亡くなったとき、遺族が経済的に困窮する場合は、死亡時にまとまった保険金が出る「生命保険」に加入しておくことも重要です。

遺族が経済的に困窮するのは、たとえば妻が専業主婦、子どもがまだ小さい家庭で、夫が死亡した場合などです。妻が就職するにしても、子どもが小さいと思うように働けず、生活費に困る恐れがあります。

親に仕送りなどの経済的な援助をしていたり、病気の家族を支えていたり、あるいは本人に住宅ローン以外の借金があったりする場合にも、ある程度の蓄えを残さずにその人が亡くなると、遺族はたちまち生活費に困ることになります。何千万円という単位の貯金があれば別ですが、そうでなければ「生命保険」も選択肢として検討する必要があります。

貯蓄目的でも使えることで人気だった「養老保険」だが

現在では利回りが悪化しているので魅力がない!

一方で「生命保険」には貯蓄目的で使えるものもあって、それらは“貯蓄型”の保険と呼ばれています。昔、人気だった「養老保険」はその代表格です。

「養老保険」は、満期(通常は60歳前後)まで保険料を支払い続けると「満期保険金」を受け取れ、満期より前に被保険者が亡くなったときには「死亡保険金」が出ます。その際、「満期保険金」と「死亡保険金」は同額になるという特殊な仕組みです。

支払った保険料は保険会社によって運用されるので、中途解約をしなければ、原則として受け取れる保険金は払い込んだ保険料よりも多くなります。利回りが変動するタイプの保険以外では、あらかじめ契約時に運用利回りが約束されており、これを「予定利率」と呼びます。

「予定利率」が高ければ戻ってくる保険金は増えますが、今はどの保険会社でも「予定利率」が低水準になっています。今より「予定利率」がよかった時代には、「養老保険」を使って死亡時の備えをしつつ、満期になれば支払った保険料を大きく上回る「満期保険金」を受け取ることができたので人気でしたが、ここ最近は「特約」などが原因で元本割れする例も増えているため、「養老保険」は不人気になっています。

「養老保険」以外に貯蓄目的で使えるのは、生命保険の中でも「終身保険」と呼ばれるものです。「終身保険」は一生涯保障が続き、何歳であれ、亡くなったときには「死亡保険金」が出ます。一生涯保障を維持しなくても、どこかで中途解約をすれば、「解約返戻金」を受け取れます。

たとえば、若いときから保険料を支払い続け、60歳で払い済みになった「終身保険」を70歳くらいで解約すれば、まとまった「解約返戻金」がドーンと入ってきます。若いときに貯金のような感覚で保険料を払うことにより、老後の蓄えができるわけです。

ここまで駆け足で説明してきましたが、このように「死亡保障の生命保険」には「保障」と「貯蓄」という2つの機能があるということはおわかりいただけたでしょう。

更新型の「定期保険」と「定期付き終身保険」はNG!

おすすめは合理的な「逓減定期保険」や「収入保障保険」

さて、「生命保険」には種類があります。どれも「保障」の機能があるのは当然ですが、「貯蓄」の機能に関しては、あるものとないものがあります。

一部例外はあるものの、基本的に「定期保険」のくくりに入っている保険は、保険料が掛け捨てとなるので貯蓄性はありません。「終身保険」のほうは、保険料が掛け捨てではないので貯蓄性があります。そのため、「保険は保険、貯蓄は貯蓄で分けたい人」は「定期保険」を、「保険で貯蓄もしたい人」は「終身保険」を選ぶのが原則です。

ただし、「定期保険」「終身保険」にもいくつかの種類があり、下の表のようにわけることができます。

| ■生命保険は大きく分けて3タイプある。それぞれの特長は? | ||

| 各保険の種類 | 概要 | |

| 【定期保険】(一部の例外を除き 貯蓄機能なし) | ||

| 定期保険 | 契約期間があらかじめ決まっている保険。5~10年程度の短期型と、数十年保障が続く長期型がある。前者は原則掛け捨て。更新型だと保険料がどんどん上がっていくので注意が必要。後者はあまり個人向けには利用されない | |

| 逓減定期保険 | 年を負うごとに保険金が減少していくタイプの定期保険。保険料は、保険金が変わらない定期保険よりも安い | |

| 収入保障保険 | 被保険者が亡くなると、遺族に対して一定期間毎月、もしくは一時金で保険金が支給される。毎月保険金が出る点が最大の特徴。掛け捨て型が多く保険料は安い | |

| 【終身保険】(一部の例外を除き 貯蓄機能あり) | ||

| 終身保険 | 被保険者が亡くなるまで、一生涯死亡保障が続く。保険料は高い。中途解約すると解約返戻金がもらえる | |

| 定期付き終身保険 | 終身保険に定期保険が特約として上乗せされている。昔、加入した保険だとこの商品であることも多い。保障される金額を誤認しやすく注意が必要 | |

| 低解約返戻金型 終身保険 |

契約当初の一定期間の間に解約すると、解約返戻金が大幅に安くなり、損をしてしまう。その代わり保険料が安いので、しばらく解約しない自信がある人向け | |

| 【養老保険】(貯蓄機能あり) | ||

| 養老保険 | 満期まで保険料を支払い続けると、満期保険金が受け取れる。満期を前に被保険者が亡くなったときには、死亡保険金が出る。保険料は高め | |

| その他 | 医療保険や三大疾病保険などにも死亡保障付きのものがある | |

「保険料はあまり払えない」「死亡保障は、子どもを養っている間だけあればよい」と考えるなら、おすすめは「定期保険」の「逓減定期保険」か「収入保障保険」です。

逆に「家計は余裕があるから、多少保険料はかかっても、掛け捨てより後で取り戻せるほうがいい」「保障も用意しつつ、保険で貯蓄もしたい」と考える人であれば、「終身保険」の「低解約返戻金型終身保険」などを選択しましょう。

そのどちらでもなく、「大きな保障はいらないけど、死んだときに誰にも迷惑をかけないように、お葬式代くらいは出るようにしておきたい」というような人は、保険金を200万~300万円程度(=お葬式代)に設定した「終身保険」に加入するのがベストです。これなら保険料はそうかかりません。

ただ、「定期保険」にしろ「終身保険」にしろ、中にはあまりおすすめできない商品があります。特に注意したいのが次の2つです。

◆NG保険①「定期保険(保障期間中は保険金が一定。更新型)」

◆NG保険②「定期付き終身保険」

順に解説していきましょう。

◆NG保険①「定期保険(保障期間中は保険金が一定。更新型)」

「死亡保障は子どもが独立するまであればいい」という人は、「定期保険」を検討することになります。ただ、「定期保険」には、契約日から満期まで、受け取れる保険金が一定のものと、そうでないものがあります。NG保険として挙げたいのは、「保険金がずっと一定の『定期保険』」です。

たとえば、今30歳くらいの人が「定期保険」に加入すると、通常は支払う保険料が更新され、年を負うごとにどんどん高くなっていきます。子どもがいる人であれば、たいていは子どもの大学進学などで最もお金がかかる40~50代に、支払う保険料が最大になります。そのため、若いときには「保険料が安い」と思って加入しても、後々苦労するリスクが高いのです。

「定期保険」に加入しようというときは、保険料が今後どのように推移していくか、契約前に確認しなければなりません。

◆NG保険②「定期付き終身保険」

「終身保険」の中では、かつての大ヒット商品で、今でも多くの人が加入しているはずの「定期付き終身保険」に注意してください。「定期付き終身保険」は、文字どおり「定期保険」と「終身保険」が合体したもの(「終身保険」に「定期保険」の特約がついている)。60歳くらいまで、定期保険の特約によって数千万円単位の手厚い死亡保障がつき、それ以降は200万~300万円前後と、お葬式代が出る程度の薄い保障が生涯続く――という設計の保険です。

一見合理的ですが、やはり保険料が更新で高くなっていくうえ、「定期保険特約」の期間が終了すると、受け取れる保険金がガクンと減ってしまうことをよく知らずに加入している人も多いようです。

また、大部分の人は「定期保険特約」分の保険金を受け取ることはありません。若くして亡くなる人は、数としては少数派だからです。となると、受け取れるのは「終身保険」分の200万~300万円のみという人が多くなります。こちらの場合、結果的に掛け捨てになる保険料が極端に多くなってしまいます。

とはいえ、こうした欠点が知れ渡るようになったことから、最近は「定期付き終身保険」はあまり販売されていません。ただし、「アカウント型」や「自由設計型」などと呼ばれる保険は、各保険会社が開発した「定期付き終身保険」の後継商品です。フタを開けてみると、構造に似た部分があるため、注意したほうがいいでしょう。

保険金が徐々に減少する代わりに保険料が安い!

おすすめの「逓減定期保険」「収入保障保険」は家計の強い味方

おすすめできない「NG保険」を挙げたところで、ここからは「生命保険は保障のみでOK、貯蓄機能はいらない派」におすすめの「逓減定期保険」と「収入保障保険」について解説していきます。

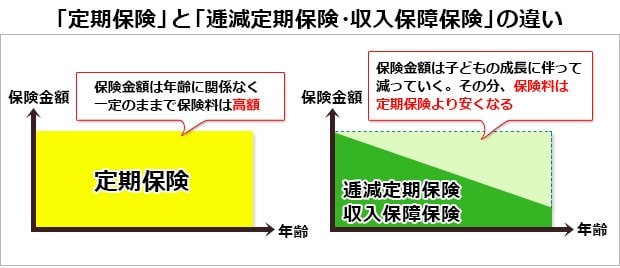

「逓減定期保険」と「収入保障保険」は、どちらも契約日から満期に向けて、少しずつ受け取れる保険金が少なくなっていく――つまり逓減する仕組みの生命保険です。支払う保険料が途中で上がることはなく、全期間一定か、逆に下がる場合もあります。

「逓減定期保険」と「収入保障保険」の大きな違いは、「逓減定期保険」が死亡時に保険金を“一時金で受け取る”のに対し、「収入保障保険」は保険金をまるで“収入のように毎月分割で受け取れる”という点です。

どちらも保険金が減っていく(=保障が薄くなる)分、保険金が減らない通常の定期保険よりも、支払う保険料はグンと安くなります。

「だんだん保険金が減るのは不安」と思う人もいるかもしれませんね。ただ、多額の保険金が必要になるのは、主に「まだ小さい子どもを抱えた若い人」です。

たとえば、子どもが小さい場合には、将来的に多額の教育費や生活費がかかります。一人あたり、最低でも1000万円程度はかかると見ておいたほうがいいでしょう。しかし、子どもが社会人や大学生になれば、もうそれほど高額の保険金は必要ないはずです。

このように、未就学児を2人抱えた30代の人と、すでに大学生の子どもが2人いる50代の人とでは、その人が亡くなったあとに子どものために必要となる金額はまったく異なります。子どもの成長に伴い、必然的に将来必要なお金は減っていくわけですから、「生命保険」の保障が逓減するというのは理に叶った設計なのです。

今、子どもがいる人は、子どもが自立すると思われる年齢を満期に設定すれば、子どもが自立して「死亡保障の生命保険」の必要性が薄れたとき、ちょうどいい具合に契約が終了します。

保険料を抑えながら適切な保険金を準備できる、

自分に合った保障金額を割り出す計算式とは?

とはいえ、いくら保険料が安い「逓減定期保険」や「収入保障保険」でも、当初の死亡保険金を高くしすぎると支払う保険料も高くなります。では、死亡保障の保険金はいくらくらいに設定するのが適切なのでしょうか?

目安の金額は、次の式で割り出すことができます。

「世帯の年間所得の合計」×「3」+「子どもの人数」×「1000万円」

子どもがいなければ、配偶者を突然亡くしても、世帯の年間所得の3倍程度の保険金が出れば、当面の生活には困りません。保険金で生活費をまかないながら、就職活動することもできるでしょう。子どもがいる場合、将来的に一人あたり1000万円くらいかかるものとして、生活費に上乗せして計算します。

なお、所得が多い家庭は、貯金に回している金額を差し引いた分を「世帯の年間所得の合計」のところにあてはめて計算してください。たとえば、実際の世帯の年間所得は1200万円だけど、使っているお金は800万円であれば、

「800万円」×「3」+「子どもの人数」×「1000万円」

という具合に計算します。もし、世帯の年間所得が500万円で、小学生までの子どもが2人いるとしたら、導き出される金額は次のようになります。

「500万円」×「3」+「2人」×「1000万円」=3500万円

つまり、この例だと「今すぐ亡くなった場合でも、3500万円程度の保険金が出る保険」に加入すれば大丈夫ということになります。

共働きで、夫婦どちらかに何かがあると家計が回らなくなる場合、双方が保険に加入し、合算の保険金が3500万円となるようにしてください。また、すでに準備できている貯蓄は、保険金の目安から差し引いてください。

すでに子どもが中高生の場合、子どもにかかるお金の目安は、1000万円より多少減らしてもOKです。ただ、特に教育費がかかるのは一般的に中学~大学の期間なので、減額幅は200万~300万円程度にしておきましょう。

また、「学資保険」に入っている場合も多いと思いますが、「学資保険」には死亡保障の機能があります。契約者である親が亡くなると、その後は保険料が免除になり、満期保険金は満額受け取れる仕組みになっているのです。よって、親が死亡しても「学資保険」で教育費が確保できる場合にも、子どもにかかる目安のお金は1000万円より減らしてOKです。

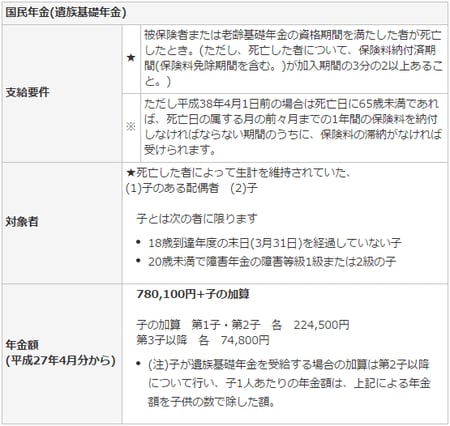

ちなみに、配偶者を亡くした場合、条件次第で遺族は「遺族年金」ももらえるので、生命保険の保険金だけで、その先の生活をすべて何とかしようと考える必要はありません。

以下は、遺族年金の支給要件などをまとめたものです(日本年金機構ホームページより抜粋)。気になる方はチェックしてみてください。

遺族基礎年金の年金額は基本的に定額(子どもの数によって変化)

遺族基礎年金の年金額は基本的に定額(子どもの数によって変化)拡大画像表示

会社員の場合、遺族厚生年金が上乗せされるが、金額は亡くなった人の標準報酬月額などで変わる。なお、「死亡した者に生計を維持されていた」かを判断する目安として、遺族の年額の収入が850万円以上ではないことなどの要件がある

会社員の場合、遺族厚生年金が上乗せされるが、金額は亡くなった人の標準報酬月額などで変わる。なお、「死亡した者に生計を維持されていた」かを判断する目安として、遺族の年額の収入が850万円以上ではないことなどの要件がある拡大画像表示

住宅ローンで「フラット35」を選択する人は

「団信」の代わりに自分でお得な保険に加入する手もある!

なお、マイホームを購入して住宅ローンを返済している家庭で、突然家計を支える人が亡くなっても、住むところを失う恐れはほぼありません。なぜなら、通常はローン契約時に「団体信用生命保険(団信)」に加入しているはずだからです。

「団信」とは、ローン契約者が亡くなったり、高度障害を負ったりした時点で、ローンの残額をチャラにしてもらえる保険のことです。ローンの残額を代わりに支払ってくれるのは保険会社です。

住宅ローンを組むときには「団信」への加入を義務付けられることが一般的ですが、それは主に住宅ローン返済をしている人が亡くなったとき、遺族が返済に追われる事態を回避するためです。しかし、「フラット35」の場合では「団信」は任意契約となっています。つまり、「団信」に加入しても加入しなくてもいいのです。

そこで、これから「フラット35」の住宅ローンを組む人におすすめしたいのは「団信」の代わりに「収入保障保険」や「逓減定期保険」での保障を用意するという方法です。

住宅ローンを払い終える時期を保険の満期に設定すれば、住宅ローン残高が減少するのと比例して保険金も逓減します。「団信」のように住宅ローン残高が直接チャラになるわけではありませんが、保険金が一時金で支払われる商品を選べば、ローンの返済にも充てられます。年齢が若い人だと「団信」に加入するより保険料が安くつく場合が多くなります。

「収入保障保険」や「逓減定期保険」に加入する場合と比較して、どちらが得になるのか計算してみることをおすすめします。

貯蓄型の「終身保険」は予定利率が低下して魅力減。

メリットは利回りよりも「貯めやすさ」と「節税効果」

ここまで「生命保険」を最低限かけておきたい人向けのお話をしてきました。

そうではなく、今のところ家計に余裕があり、多めの保険料を支払って、生命保険を貯蓄目的で使いたい人もいるでしょう。貯蓄を主目的とする「年金保険」などの商品もありますが、ある程度「死亡保障」の機能もほしいのであれば「終身保険」を使うことになります。

「終身保険」は「定期保険」と比較すると、大幅に保険料が高くなります。ただ、「定期保険」が期間中に亡くならない限り、支払った保険料を取り戻せないのに対し、「終身保険」は必ず保険料が一部、もしくは全部戻ってきますし、加入する「終身保険」によっては支払った以上のお金が戻ってくることもあります。死亡すれば、もちろん保険金で回収できますし、中途解約しても「解約返戻金」が戻ります。保険料が掛け捨てとなる「定期保険」がもったいないと感じる人には「終身保険」のほうが適した仕組みと言えるでしょう。

「終身保険」の場合、保険料を払い終わった後は、満期がないのでそのままにしておいても解約してもOKです。お金が必要になったとき、好きなタイミングで解約すれば、まとまったお金を受け取れます。放っておく期間に応じて、「解約返戻金」の返戻率が徐々にアップしていくので、受け取るお金を増やすこともできます。

そう考えると、「終身保険」で貯めるのはいいことのようですが、現段階で私から具体的におすすめできる保険はありません。「養老保険」もそうですが、全般的に予定利率が低下しているからです。そのため、たとえば「個人向け国債」などを買ったほうが結果的に得をするという場合も多く、それほど貯蓄としての旨味がないのです。

ですが、保険で資産形成することには、2つのメリットがあります。

①現金で貯めるよりも引き出しにくく、強制力がある

②節税対策になる

まず、①についてはそれほど説明はいらないでしょう。すぐに引き出せる預貯金よりも、保険会社に納めたほうが出金はしにくいので、自然と貯まりやすくなります。

もう一つのメリットは②の節税ができる点です。「生命保険」や「医療保険」「介護保険」「年金保険」などに支払った保険料のうち、一定金額までは保険料控除の対象となります。控除された分、課税所得が少なくなり、所得税や住民税の負担が軽減されるため、節税になるのです。

もし、家計に余裕があるのなら、現金で貯金する代わりに「生命保険」や「年金保険」に加入し、控除の枠を限界(最大年間12万円)まで使うと、最大限に節税することが可能です。

国税庁ホームページより抜粋。生命保険料控除には「旧制度」と「新制度」があり、平成24年1月1日以降に契約した保険から「新制度」が適用。上図は新制度の控除額。旧制度は仕組みや控除額が異なるので注意を。

国税庁ホームページより抜粋。生命保険料控除には「旧制度」と「新制度」があり、平成24年1月1日以降に契約した保険から「新制度」が適用。上図は新制度の控除額。旧制度は仕組みや控除額が異なるので注意を。

家計に余裕がないのに、無理して貯蓄性の高い「生命保険」に加入するのはナンセンスです。しかし、余裕がある人なら、貯蓄性高い「生命保険」に加入するのも選択肢の1つと言えるでしょう。控除枠の上限を意識しながら、どれくらい加入するか考えてみればいかがでしょうか。

今回で「保険」についての解説はいったん終了です。

「保険は人生の中で住宅の次に高い買い物」とも言われます。しっかり選ぶ、または見直すことで、無駄な支出を減らすことができ、高い節約効果が期待できるので、ぜひ参考にしてみてください。

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||