“ウィズコロナ”で「キャッシュレス決済」の注目度がアップ!

「PayPay」などのコード決済が使える店舗数も急増中!

今回は、新型コロナウイルスとの共存を迫られる“ウィズコロナ”時代において、注目度が上がっている“非接触型”の「コード決済」の代表格「PayPay」の特徴やメリット、キャンペーンの活用方法などを見ていきたいと思います。

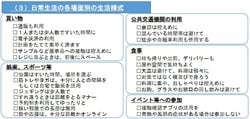

厚生労働省のサイトで紹介されている「新しい生活様式」の実践例(日常生活の各場面別の生活様式を抜粋)。

厚生労働省のサイトで紹介されている「新しい生活様式」の実践例(日常生活の各場面別の生活様式を抜粋)。拡大画像表示

新型コロナウイルスの影響が広がり、世の中は大きく様変わりしました。厚生労働省は「新しい生活様式」を奨励し、日常生活において、さまざまな場面別にどのような行動をとることが望ましいか、具体的に提案しています。

その中で、買い物をするときの「新しい生活様式」の実践例として挙げられたのが、「キャッシュレス決済」の活用です。この記事でも紹介しましたが、不特定多数の人が触れる現金よりも、キャッシュレス決済を活用したほうが、感染リスクが低くなる可能性があると見られるためです。

【※関連記事はこちら!】

⇒キャッシュレス決済を“手段”と“決済タイミング”別に9種類に分け、種類別にメリット・デメリットを解説! 初心者におすすめのコード決済の選び方なども紹介!

なかでも、カードを手渡したり、カードリーダーに差し込んだりする必要がなく、カードやスマホを読み取り機にかざすだけで完了する“非接触型”の決済は、より安心感があると言えるでしょう。

非接触型の決済手段には、「Suica」などの電子マネーや、「コンタクトレス決済(タッチ決済)」に対応したクレジットカードなどがあります。店頭で表示されたQRコードをスマホで読み込んだり、逆に、客側がスマホに表示させたコードを店の端末で読み取ってもらったりして決済する「コード決済」も、広い意味では非接触型の決済手段といえます。

スマホのコード決済は、この1年ほどの間で、飛躍的に普及した印象です。2019年10月に、消費税の増税に伴って「キャッシュレス・消費者還元事業」が実施されましたが、この影響によって、大規模チェーン店だけでなく中小規模の店舗でも、キャッシュレス決済に対応するところが増えました。コード決済は、クレジットカードなどと比較すると店側のコスト負担が少なく、売上金の入金のスピードも速いとされているため、加盟店の増加は顕著です。

【※関連記事はこちら!】

⇒クレジットカード決済は“非接触型”の「コンタクトレス決済」が主流に!? キャッシュレス決済の最新情報と山手線の新駅にも導入された「無人コンビニ」体験談も

「コード決済」のキャンペーンは魅力的だが

“お得”だからと浪費しないように要注意!

感染予防の観点から、非接触型の決済手段を持っておきたいということであれば、コード決済(「Paypay」や「LINEPay」、「楽天ペイ」など)の活用を検討してみるのもいいかもしれません。

とはいえ、すでに電子マネーなどを普段から活用しているのであれば、よく行く店がコード決済しか導入していない、といった場合を除き、是が非でもコード決済を持つべき、とは言い難いでしょう。

コード決済の加盟店が増えているといっても、現時点ではどこでも使えるという状況ではなく、それでいてコード決済のポイント還元率は(キャンペーン時を除くと)0.5~1.5%程度で、その他のキャッシュレス決済を圧倒するほど魅力的、というわけでもないからです。スマホで決済できる点は便利ですが、電子マネーなどもスマホに取り込んで使うことはできるので、コード決済ならではの魅力とは言えません。

ただ、コード決済の事業者は頻繁にキャンペーンを実施しているため、うまく活用すればお得に買い物ができるはずです。キャンペーンを起点に買い物することは、浪費のもとになりがちなので注意が必要ですが、本当にほしいもの、必要なものを買うのであれば、キャンペーンに乗ってみるのも得策でしょう。

2020年6月時点で、主なコード決済の種類は「PayPay」「LINE Pay」「楽天ペイ」「d払い」「メルペイ」「au Pay」といったところです。

【※関連記事はこちら!】

⇒「PayPay」「LINE Pay」「メルペイ」「au PAY」を比較!4つの“コード決済”の還元率や利用場所、チャージ方法などをキャッシュレス決済初心者にわかりやすく解説

どれを選ぶか悩んでしまいそうですが、チャージ方法などに多少の差はあるとはいえ、コードを読み取ったり表示させたりして決済する、という流れは共通。私も一通り使ってみましたが、使用感に大きな違いはないため、自分がよく使うサービスと紐づいていたり、よく行く店で利用できたりするコード決済を選べば問題ないでしょう。

コード決済はスマホにアプリをダウンロードして、チャージなどの必要な手続きをすれば、すぐにでも利用可能です。ダウンロードするだけなら特にコストも発生しないので、いろいろ試してみてから、メインで使うものを絞り込むのもおすすめです。

知名度が高くもっとも勢いがあるのは「PayPay」!

2021年には決済手数料を有料化の予定だが、影響ナシ?

そんなコード決済の中でも、特に勢いがあるのは「PayPay」です。その他のコード決済も着々と加盟店を増やしているので、「一強」と呼べるほど突出しているわけではありませんが、知名度は抜群です。「PayPay」はソフトバンクとヤフーの共同出資会社が運営しており、秀でた営業力を発揮して、加盟店とユーザーを獲得しています。

PayPay(※2020年6月24日時点) |

|||

| 還元率 | クレカ決済 | コンビニ対応 | |

| 基本 | 特典※1 | ||

| ▶0.5% |

▶+0.5% (前月の100円以上の決済回数が50回以上/月) ▶+0.5% (前月の決済金額が10万円以上/月) ▶+1% (前月の100円以上の決済回数が50回以上/月、かつ前月の決済金額が10万円以上/月) |

○ ※ポイント付与は「ヤフーカード」のみ |

セブンイレブン ファミマ ローソン ミニストップ |

|

【PayPayのおすすめポイント】 ソフトバンクグループの決済サービスで、2018年の「100億円キャンペーン」が話題となって一気に普及した。ヤフーカードでチャージするとポイント二重取りが可能。2020年4月1日からPayPayボーナスの付与率が変わり、通常0.5%、前月の100円以上の決済回数が50回以上なら1%(+0.5%)、前月の決済金額が10万円以上なら1%(+0.5%)、両方を達成すると1.5%(+1%)になった※1。 ※1 付与上限は、1回:7500ポイント、1カ月:1万5000円ポイント |

|||

| 【関連記事】 ◆「Yahoo! JAPANカード」はTポイント利用者必携! 年会費無料で還元率1%、Tカード機能も搭載し、Yahoo!ショッピングではポイント3倍の高スペック! ◆「キャッシュレス決済」が日本で普及しない理由を専門家が解説! 一時的なポイント還元キャンペーンと「paypay」などのコード決済の乱立が“逆効果”に!? |

|||

※認識しにくいときは、カメラのズーム機能をご利用ください ※認識しにくいときは、カメラのズーム機能をご利用ください

|

|||

ただ、一つ気がかりなのは、「PayPay」が「決済手数料」を2021年9月から有料化することです。クレジットカードにしても電子マネーにしても、加盟店は決済事業者に「決済手数料」を支払います。しかし、一部のコード決済の事業者(「PayPay」「LINE Pay」「au Pay」など)は、期間限定でこの「決済手数料」を無料としており、そのことも加盟店の増加に一役買っていました。

ところが、「PayPay」は2021年の9月以降は「決済手数料」を有料化すると発表したのです。決済事業者は手数料を得ないと利益にならないので、仕方のないことなのですが、有料化によって店舗側がトーンダウンし、「コード決済の導入が集客に結びついていない。コストを負担する意味がない」などと感じるようになる可能性もあるでしょう。そのような店が続出すれば、いったんは増えた加盟店が減少に転じるかもしれません。

とはいえ、「PayPay」の加盟店が多少減ったところで、ユーザーがダイレクトに損をするわけではありません。よく行く店で使えなくなってしまったら不便ですが、「PayPay」は「Yahoo!ショッピング」や「ヤフオク!」といった、ヤフー関連のオンラインサービスでも利用できる(※オンラインサービスでは、ユーザIDを紐付けるなどして決済する)ため、使い道に困ることは考えづらいでしょう。

「PayPay」はユーザー数がトップクラスなのもメリット!

6月中は買い物額の“最大1000%”が戻るキャンペーンも開催!

そんな「PayPay」ですが、加盟店での買い物の支払いに使えるばかりでなく、便利な機能も備わっています。コード決済の機能やサービスは各社日々追加もあるため、ほかのコード決済でも利用できるものも多いですが、下にいくつか紹介してみましょう。

◆請求書払い

公共料金の納付書に印刷されたバーコードをアプリで読み取ると、残高の範囲内で料金を支払うことができるサービス。金融機関やコンビニなどに足を運ぶ手間が省けます。

◆事前注文(PayPayピックアップ)

アプリで登録店舗(ファーストフード店などの飲食店)に事前注文しておくと、受け取り予定時間に店に行けば、待たずに注文したものを受け取れます。店先でやりとりする手間を最小限に抑えられ、感染リスクの低減という意味でも有効でしょう。ちなみに、PayPay以外のコード決済アプリも、多くが事前注文のサービスを提供しているほか、たとえばマクドナルドやスターバックスコーヒーなどは、独自にアプリで「モバイルオーダー」のサービスを展開。“内食”が増える今、利用を検討してもよさそうです。

◆個人間送金

相手も「PayPay」を利用していれば、相手のQRコードを読み取るなどの方法で、残高の中から送金することができ、割り勘時の支払いなどに役立ちます。

個人間送金は、送る側と受け取る側が同じコード決済を利用している必要があるため、よく行動を共にする家族や友人・知人とは、同じ種類のコード決済を持つのがおすすめです。そういう意味でも、とりあえずコード決済を利用してみたいなら、ユーザー数トップクラスの「PayPay」を選ぶ、というのは悪くない選択でしょう。

結局、どんなに便利なサービスであっても、知名度が低く、ユーザー数が少なければ、なかなか浸透はしません。最初に大掛かりなキャンペーンで名前を売った「PayPay」の戦術は、一定の効果を発揮していると言えます。

現在の「PayPay」がどのようなキャンペーンを行っているかといえば、2020年6月の1カ月間は「ペイペイジャンボ」を実施しています。対象ストアのネット利用で「PayPay」残高から決済すると、抽選に当たれば最大1000%が戻ってくるというお得なキャンペーンです。しかも、当たらなくても、必ず10%は戻ってくるというのですから、相変わらず太っ腹です(付与上限は期間中5000円まで)。

ウィズコロナ時代の今、コード決済の事業者はデリバリー関連の加盟店の拡大などにも力を入れている印象ですが、2020年5月から「PayPay」を利用できるようになった宅配・デリバリーサイトの「出前館」も、「ペイペイジャンボ」の対象になっています。さらに、7月1~7日までは、「出前館」で「PayPay」を利用すると30%バックのキャンペーンも予定しており、在宅ワークが増えて出前をよく頼む人などは、チェックしてもよさそうです。

PayPay(※2020年6月24日時点) |

|||

| 還元率 | クレカ決済 | コンビニ対応 | |

| 基本 | 特典※1 | ||

| ▶0.5% |

▶+0.5% (前月の100円以上の決済回数が50回以上/月) ▶+0.5% (前月の決済金額が10万円以上/月) ▶+1% (前月の100円以上の決済回数が50回以上/月、かつ前月の決済金額が10万円以上/月) |

○ ※ポイント付与は「ヤフーカード」のみ |

セブンイレブン ファミマ ローソン ミニストップ |

|

【PayPayのおすすめポイント】 ソフトバンクグループの決済サービスで、2018年の「100億円キャンペーン」が話題となって一気に普及した。ヤフーカードでチャージするとポイント二重取りが可能。2020年4月1日からPayPayボーナスの付与率が変わり、通常0.5%、前月の100円以上の決済回数が50回以上なら1%(+0.5%)、前月の決済金額が10万円以上なら1%(+0.5%)、両方を達成すると1.5%(+1%)になった※1。 ※1 付与上限は、1回:7500ポイント、1カ月:1万5000円ポイント |

|||

| 【関連記事】 ◆「Yahoo! JAPANカード」はTポイント利用者必携! 年会費無料で還元率1%、Tカード機能も搭載し、Yahoo!ショッピングではポイント3倍の高スペック! ◆「キャッシュレス決済」が日本で普及しない理由を専門家が解説! 一時的なポイント還元キャンペーンと「paypay」などのコード決済の乱立が“逆効果”に!? |

|||

※認識しにくいときは、カメラのズーム機能をご利用ください ※認識しにくいときは、カメラのズーム機能をご利用ください

|

|||

先に、コード決済には特段のメリットがあるわけではない、と書きましたが、事前注文や出前注文のサービスがより一層拡充されていけば、ウィズコロナ時代において、存在価値が増してくる可能性はあるでしょう。コード決済は日々進化している分野なので、最新の情報に敏感になっておきたいですね。

【※関連記事はこちら!】

⇒「キャッシュレス決済」おすすめ比較!「PayPay」や「LINE Pay」「楽天ペイ」など、主要な「スマホ決済」の還元率や利用可能なコンビニ、最新のキャンペーン情報を紹介!

(取材/元山夏香)

一級ファイナンシャル・プランニング技能士、宅地建物取引士。会社員だった26歳のとき、貯蓄80万円でありながら自宅用としてマンションを衝動買い。物件価格以外にも費用がかかることを知り、あわててお金の勉強と貯蓄を開始。年間貯蓄額を一年で6倍まで増やす。その後、自身の体験を活かしてマンション販売会社に転職。年間売上一位の実績を上げる。2013年、ファイナンシャル・プランナーとして独立。著書は『超ど素人がはじめる資産運用』(翔泳社)、『デキる女は「抜け目」ない』(あさ出版)、『ケチケチせずにお金が貯まる法見つけました!』(王様文庫)など多数。日常の記録にお金の情報を織り交ぜる「FUROUCHI vlog」を更新中⇒https://www.youtube.com/c/FUROUCHIvlog/

【※関連記事はこちら!】

⇒【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!

⇒【定期預金の金利を徹底比較!】定期預金金利の高さで選ぶ!おすすめネット銀行ランキング!

⇒まだ「つみたてNISA」を始められない人が抱えがちな“8つの疑問”をわかりやすく解説! 金融機関&投信の選び方や「iDeCo」との併用方法などにズバリ回答!

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||