「つみたてNISA(積立型の少額投資非課税制度)」で買える投資信託には、株式に100%投資する商品のほかに、国内外の株式や債券といった複数の資産を組み合わせて投資する「バランス型投資信託」があります。

1本で複数の資産に分散投資が可能で、管理もプロにお任せできるといったメリットから、バランス型投資信託は「つみたてNISA」で投資デビューをする人にも人気です。しかし、選び方の基本を間違っている人もいるようです。今回は、「つみたてNISA」でバランス型投資信託を選ぶ際に気を付けたいポイントについて説明します。

バランス型投資信託の最大のメリットは

リスクを抑えてより安定的なリターンを狙えること

バランス型投資信託とは、株式、債券、リートといった複数の資産や日本、海外などの異なる地域の投資対象を組み合わせた投資信託のことです。バランス型投資信託は投資初心者にも向いている商品ですが、最初にそのメリットを確認しておきましょう。

バランス型投資信託のメリットは、主に2つあります。1つは、自動的に「リバランス」をしてくれることです。資産運用を続けていると、株式などの投資対象の値上がり・値下がりによって、資産の配分が望ましい比率から次第にずれていきます。そこで各資産を一部売ったり、買い増したりしてズレを修正する「リバランス」が必要となるのですが、バランス型の投資信託ならこのリバランスを自動的に行ってくれます。言い換えると、運用のメンテナンスを“お任せ”でやってくれるので非常に楽です。

もう1つのメリットが、1本で複数の資産に「分散投資」できることです。これがバランス型投資信託の最も大きなメリットと言ってもいいでしょう。

分散投資の目的は、株式と株式以外の資産を組み合わせ、値動きを安定化させることにあります。この「分散」は投資の基本でもありますが、「つみたてNISA」で対象となっている商品は株式100%の投資信託・ETFか、バランス型の投資信託のみですから、「つみたてNISA」の中だけで分散投資をしようとすれば、バランス型の投資信託を買うしかありません。

ただし、バランス型投資信託ならどれでも同じ、というわけではありません。大まかに言うと、株式への投資比率が高ければ高いほど、高いリターン(利益)が期待できる反面で、リスク(値動きの幅)も大きくなります。逆に、株式の比率が低いほど、リスクは小さくなりますがリターンも低くなります。つまりバランス型投資信託の中でも、投資する資産の組み合わせ方によって、リターンとリスクが違ってくるということです。投資初心者の方は、その点をよく理解しておいてほしいと思います。

いずれにせよ、バランス型投資信託は株式100%の投資信託に比べると、値動きが落ち着いたものになる代わりにリターンも控えめになります。とはいえ、株式の組み入れ比率が低いバランス型投資信託であっても、預貯金や債券100%の投資信託と比べれば当然リターンは高く、インフレ率にも負けないはずです。

組み合わせの数が多いほどいいわけではない

国内外の「株式」と「債券」の組み合わせで十分!

さて、「つみたてNISA」での対象となっているインデックス型の投資信託のうち、バランス型投資信託は60本あります。内訳は以下のとおりです(6月22日現在・金融庁の分類による)。ちなみに、アクティブ型にも6本のバランス型投資信託があります(金融庁の分類では「株式及び公社債」「株式、公社債及びREIT」となっています)。

●国内型

・2指数…1本

・3指数…2本

●海外型(※日本も含む)

・2指数…1本

・3指数…2本

・4指数…16本

・5指数…2本

・6指数…11本

・7指数…2本

・8指数…23本

「指数」が組み合わせる資産の数です。見ての通り、バランス型投資信託でも、日本国内の2資産(株式とリート)に分散投資されているだけのものから、国内外の8資産(国内と先進国の株式・債券・リート、新興国の株式と債券)に分散投資されているものまであります。

では、どのようなタイプのバランス型投資信託を選べばいいのでしょうか。前回解説したように、日本国内のみが投資対象のものはおすすめできませんが、実は単に組み合わせる資産の数が多ければいいというものでもありません。なんとなく「資産は分散すればするほどいい」というイメージを持っている人もいるようですが、それは誤解です。分散投資は、あくまで分散の効果がしっかり期待できる組み合わせであることが重要です。

伝統的に分散効果が高いと言われているのは、株式と債券の組み合わせです。この2つは基本としては「逆相関」の関係にあり、株式が下落するときには債券が上昇、逆に株式が上昇するときには債券が下落するため、互いの値動きが相殺されて、リターンとリスクが安定する効果があります。

なお、株式と債券は近年値動きが同調する(同じ方向に動く)ことも多く、分散効果が薄れてきたのではないかという人もいます。確かにそうした面もありますが、長い目で見ればまだ逆相関の関係は続いており、分散効果は期待できると言えます。

一方、株式とリートは同じような値動きをするため、分散効果はあまり期待できません。つまり、5~8資産に分散投資するバランス型投資信託のうちリートを組み入れているものは、選ぶ必要は特にないと私は考えます。分散効果を考えるなら、国内と海外の株式と債券の4資産に投資するバランス型投資信託で十分です。もしくは、海外を先進国と新興国に分けて、株式と債券の6つの資産に分散投資するバランス型投資信託でもいいでしょう。

【※関連記事はこちら!】

⇒つみたてNISAでおすすめの「バランス型投信」を紹介! 分散投資が目的のバランス型投信を選ぶなら国内外の株式と債券に投資する「4指数」で十分!」

「均等配分」タイプは“わかりやすい”が“いい”わけではない

自分に合った資産配分のバランス型投資信託を選ぶのが基本!

続いて、各資産の配分について考えてみましょう。同じ4つの資産に分散投資するバランス型投資信託でも、商品によって資産の配分比率は異なります。

例えば、国内株式・国内債券・先進国株式・先進国債券に分散投資する「DCニッセイワールドセレクトファンド(標準型)」と「DCニッセイワールドセレクトファンド(株式重視型)」では、前者が「国内株式」30%、「外国株式」20%、「国内債券」30%、「外国債券」15%(残り5%は短期金融資産)なのに対して、後者は「国内株式」40%、「外国株式」30%、「国内債券」15%、「外国債券」10%(短期金融資産5%)となっています(図参照)。

| バランス型投資信託の資産配分の例 | |

| DCニッセイワールドセレクトファンド (標準型) |

DCニッセイワールドセレクトファンド (株式重視型) |

では、どのような配分のバランス型投資信託を選ぶのがいいのかですが、実は誰にでも当てはまる「正解」はありません。先ほども述べたように、株式の比率が高くなるほど、高いリターンが期待できる代わりにリスクが大きくなります。

そこで、「ある程度リスクを取っても高いリターンを目指したい」と思う人なら株式の比率が高いものを選び、「リスクをできるだけ抑えたい」と考えるのであれば、逆に株式の比率を抑えたものを選ぶのが、基本的な考え方です。また、国内資産と海外資産であれば、海外の比率が高いほうが値動きの幅は大きくなります。

ただ、分散投資によるリスク低減効果は、株式比率を25~30%くらいまで下げたところで止まり、株式比率20%や10%でもさほど変わりません。リターンとリスクのバランスを考えると、国内株式と海外株式の合計が25~30%未満のバランス型投資信託は、買わなくていいと私は思います。

もう一つ、気を付けたいのが、「4資産均等」「8資産均等」などのタイプです。「つみたてNISA」で、こうした資産を均等に配分するタイプのバランス型投資信託をラインナップしている金融機関は多く、人気も高いのですが、「均等配分」は必ずしもベストではありません。

均等配分のメリットは、個人が見たときの「わかりやすさ」に尽きます。逆に言えば、それ以外のメリットはないのです。運用成績面で、均等配分が望ましいという検証結果はこれまで出ていないからです。一つの参考例として、公的年金を運用しているGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオ(投資対象の組み合わせ)も、均等配分ではありません(図参照)。

バランス型投資信託は、自分が目指すリターンと取れるリスクに合った配分のものを選ぶのが、あくまで基本です。

買う前に「目論見書」に目を通して

組み合わせ比率や騰落率を確認しよう!

「バランス型投資信託」における資産分散の基本的な考え方がわかったところで、次にやるべきは、購入を検討する投資信託がどのくらいのリスクを取っているのか、リターンを得ているのかを確認することです。

その方法としては、「交付目論見書」(以下「目論見書」)を見るのが簡単です。目論見書は、その投資信託の重要事項を説明した書類で、各金融機関のウェブサイトなどで見ることができます。各社の「つみたてNISA」の取扱商品一覧にもリンクがあるはずです。

まず、資産(投資対象)の組み合わせ比率を確認しましょう。これは多くの場合、目論見書の最初のほうに書いてあります。投信名に「債券重視型/標準型/株式重視型」「(株式比率)30/50/70」などと付いている場合は名前だけでもある程度の判断はできますが、ざっとでも目論見書に目を通すことをおすすめします。

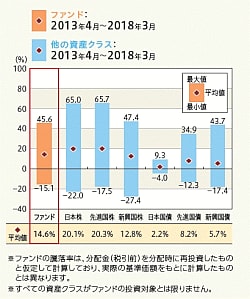

バランス型投資信託と代表的な資産クラスとの騰落率の比較の例。「三井住友・DC年金バランス70(株式重点型)」の交付目論見書より引用。 拡大画像表示

バランス型投資信託と代表的な資産クラスとの騰落率の比較の例。「三井住友・DC年金バランス70(株式重点型)」の交付目論見書より引用。 拡大画像表示

特に、リートが含まれている場合は要注意です。リートのリスクは結構高く、株式と同程度です。すでに述べたとおり、国内外の株式と債券の4資産に投資する商品で十分だと私は考えますが、もしリートが入っているバランス型投資信託を検討するなら、株式とリートを合計した比率で判断してください。

次に、設定からある程度の期間がたっている投資信託であれば、目論見書の後半あたりに「ファンドと代表的な資産クラスとの騰落率の比較」といった図表が掲載されているはずです(図参照)。それを見るとその投資信託(ファンド)の過去の値動きの幅を確認できます。国内株式や先進国株式、国内債券などの各資産の値動きと比べて見るとわかりやすいでしょう。

おすすめのバランス型投資信託はこれ!

うまく利用して長期的な資産形成を目指そう

複数の投資信託で騰落率の値を比較すれば、「リスクを取ってもリターンを狙えるもの」「なるべくリスクを抑えたもの」など、自分の考えにより近いバランス型投資信託を探す際の手助けになります。

また、過去の騰落率はできれば5年以上の長期で見たいところです。もっとも「つみたてNISA」の制度スタートを機に設定されたものなど、運用期間が短い投資信託もあります。その場合は、同じ資産配分(同じ指数を利用していることが望ましい)で5年以上の運用期間がある商品のデータを参考にすればいいでしょう。

4資産に分散投資するタイプでは、先ほど例に挙げた「DCニッセイワールドセレクトファンド(債券重視型/標準型/株式重視型)」や、「ダイワ・ライフ・バランス(30/50/70)」、「三井住友・DC年金バランス 30(債券重点型)/50(標準型)/70(株式重点型)」などが基準となりえます。

これらは内容やコスト面からおすすめと言えるバランス型投資信託でもあります。また、新興国株式を含むアクティブ型ですが、「セゾン・バンガード・グローバルバランスファンド」も悪くないバランス型投資信託だと思います。

バランス型投資信託は、「なんとなく」ではなく、内容を確認して、自分に合ったものを選ぶのが重要です。ただ、あまり難しく考える必要はありません。基本を理解して、大まかなリスクとリターンの水準がイメージできれば大丈夫です。「つみたてNISA」でバランス型投資信託をうまく利用して、長期的な資産形成を目指しましょう。

【※関連記事はこちら!】

⇒つみたてNISA(積立NISA)を始めるなら、おすすめの証券会社はココだ!手数料や投資信託の取扱数などで比較した「つみたてNISA」のおすすめ証券会社とは?

⇒つみたてNISA(積立NISA)対象商品を一覧で紹介!インデックス型投資信託とアクティブ型投資信託、ETFの取り扱い金融機関や信託報酬、騰落率に注目!

⇒iDeCoでは「バランス型投信」に任せて“ほったらかし投資”が正解! メンテ不要&低コストの「バランス型投信」を賢く選ぶ4つの条件とおすすめの商品を紹介!

(構成:肥後紀子)

ファイナンシャルリサーチ代表。AFP、1級ファイナンシャルプランニング技能士。クレジット会社勤務を3年間経て1989年4月に独立系FP会社に入社。1996年1月に独立し、現職。あらゆるマネー商品に精通し、わかりやすい解説に定評がある。主な著書に『あなたの毎月分配型投資信託がいよいよ危ない』『ジュニアNISA入門』(ダイヤモンド社)など多数。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月6日時点】 2026年の「NISA口座」はどこにする? 「新NISA」の取扱商品や売買手数料を徹底比較! ※表内のデータは、情報更新時に公表されている「新NISA」の情報をまとめたものです。 |

||||

| ■SBI証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 283本 | 無料 | 無料 | 1507本 | 0〜 3.0% |

| 【SBI証券の新NISA口座のおすすめポイント】 ネット証券大手の一つで、新NISA口座では日本株の売買手数料無料に加えて、米国株式&海外ETFの売買手数料も無料!「つみたて投資枠」の対象となっている投資信託を多数取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の積み立ては「100円」から可能で、少額から始めたい人に対応。「毎月積立」だけでなく、「毎週積立」「毎日積立」も選べる。三井住友カードなどによるクレジットカード決済「クレカ積立」を利用すると、カードの種類や、日常のショッピングでの利用額などの条件によってポイントが貯まる。「投信マイレージ」では保有額に応じたポイントも獲得できる。「成長投資枠」では米国株、中国株、韓国株、ロシア株(現在、注文停止中)、ベトナム株、インドネシア株、シンガポール株、タイ株、マレーシア株など海外株も豊富。単元未満株(1株から日本株が買える)「S株」は東証の全銘柄が対象で、成長投資枠で投資可能。売買手数料はゼロ円だ。「S株」では積立サービス「日株積立」を開始。株数指定(1 株単位)、金額指定(1000円以上、500円単位)で積立ができるようになった。カスタマーサービスセンターは「NISA・投信土日専用デスク」があり、週末も問い合わせに対応しているのも便利。「J.D.パワー2025年NISA顧客満足度調査」<ネット証券部門>にて、総合満足度ランキング3年連続1位を受賞した。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【SBI証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託の取扱数が283本と金融機関の中でも充実しているのがSBI証券の魅力! ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 |

||||

| 【NISAにおすすめのSBI証券!ZAi限定で現金2000円をプレゼント!】 | ||||

| ■三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 265本 | 無料 | 無料 | 1200本 | 0.5〜 2.0% |

| 【三菱UFJ eスマート証券(旧:auカブコム証券)の新NISA口座のおすすめポイント】 新NISAでは、日本株や米国株の売買手数料が無料!「つみたて投資枠」の投資信託の種類も多く、「100円」から購入が可能なので投資初心者や資金に余裕のない人でも始めやすい。「au Payカード」で投資信託を積み立てるとPontaポイントがたまるほか、投資信託の保有額に応じてもPontaポイントがたまる(「au ID」の登録が必要)。また、KDDIが提供する料金プラン「auバリューリンク マネ活2」に加入し、NISA口座と「au PAY ゴールドカード」の保有でクレカ積立のPontaポイント還元率が最大2%にアップする(2%にアップするのは積立金額月5万円まで)。また、三菱UFJカードでのクレカ積立も始まった。還元率は三菱UFJカードなら0.5%、ゴールドプレステージやプラチナ・アメリカン・エキスプレス・カードなら1.0%還元となる。au PAYカードと三菱UFJカードの併用はできない。500円から個別株が買える「プチ株」、プチ株や投資信託を毎月積立投資できる「プレミアム積立」も便利。通常「プチ株」の購入には手数料が発生するが、「プレミアム積立(プチ株)」の場合、買付手数料が無料。なお、NISA口座(成長投資枠)ならスポット取引でも売買手数料が無料となっており、コスト面でもお得だ。新NISA口座の開設者は特定口座での現物株式の取引手数料が最大5%割引になる「NISA割」がある(ただし「プチ株」「プレミアム積立」の場合は通常の手数料が必要)。 |

||||

| 【関連記事】 ◆【三菱UFJ eスマート証券の特徴とおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率は最大1%とネット証券トップクラス ◆「三菱UFJ eスマート証券+au PAY カード」で積立投資すると最大1%のPontaポイントがたまる! つみたてNISAも対象なので、これから投資を始める人にもおすすめ! ◆【三菱UFJ eスマート証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託は265本と豊富で、現物株の取引手数料が最大5%割引になる特典もあり! |

||||

| ■松井証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 278本 | 無料 | 無料 | 1252本 | 0〜 1.0% |

| 【松井証券の新NISA口座のおすすめポイント】 株主優待名人の桐谷さんもおすすめするネット証券の一つ。新NISAでは、日本株や米国株の売買手数料が無料で、取り扱っているすべての投資信託の販売手数料も一括購入・積立購入を問わず0円!「つみたて投資枠」対象の投資信託の取扱本数も豊富だ。投資信託は「100円」から購入可能。2025年5月からJCBカードを使ったクレカ積立が開始され、ポイント還元率は最大1%。また、投資信託の保有額に応じてポイントが付与される「最大1%貯まる投信残高ポイントサービス」もお得。低コストインデックス投信を含めた全銘柄が対象で、ポイント付与率は5大ネット証券のなかで最高水準だ(毎月のエントリーが必要)。iDeCoの残高でもポイントがもらえるのも嬉しい。投資信託のロボアドバイザー(利用料無料)では、新NISA対応のモデルポートフォリオ「成長投資コース」も用意されている。専門のオペレーターが投資の意思決定を手助けしてくれる「株の取引相談窓口」(完全予約制)や、NISAに関する質問に答える「NISAサポートダイヤル」を開設。利用料は無料で画期的なサービスとなっている。オンラインの口座開設手続きでは、証券口座とNISA口座の同時開設申込ができるため、手間を省いてすばやい口座開設が可能だ。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【松井証券「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託を278本も用意!ロボアドバイザーが投資初心者の資産設計をサポート ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)!その他の無料サービスと個性派投資情報も紹介 |

||||

| ■楽天証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 279本 | 無料 | 無料 | 1457本 | 0.5〜 2.0% |

| 【楽天証券の新NISA口座のおすすめポイント】 NISA口座数が700万口座(2026年1月時点)で業界NO1。新NISA口座では日本株の売買手数料が0円なのに加えて、米国株式&海外ETFの売買手数料も無料!「つみたて投資枠」対象商品のほとんどの投資信託を取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の最低購入金額が「100円」のため、少額から積み立てられる。「つみたて投資枠」では「毎月積立」だけでなく「毎日積立」も選べる。なお、年間投資枠を使い切りたい場合には、既存の積立設定に金額を上乗せできる「NISAつみたて投資枠使い切り設定」機能が便利だ。ポイントプログラムが充実しており、「楽天カード」で決済する「クレカ積立」にすれば、毎月の積立額に応じて「楽天ポイント」が付与される。また、積立代金を「楽天ポイント」で支払うことも可能だ。「成長投資枠」で買える海外株は、米国株、中国株、アセアン株。1株単位で売買する単元未満株「かぶミニ」は約2200銘柄の取引が可能。売買手数料は無料だが、リアルタイム取引(約830銘柄が対象)の場合は別途スプレッドが発生する。なお、単元未満株のリアルタイム取引に対応している証券会社はめずらしく希少だ。単元未満株の積立もできる。「かぶツミ」(NISA対応)を利用すれば最低金額1000円、1株から株の積立が可能。また、NISA限定の「かぶピタッ」(約1000銘柄)なら100円から株の金額指定取引ができるため、NISAの成長投資枠がギリギリまで使い切れる。「かぶツミ」「かぶピタッ」ともに、楽天ポイントを使った株の買付が可能。新NISAや資産作りに迷ったら相談窓口「withアドバイザー」が便利。楽天社員がアドバイスを行っている。現状の積立診断とプラスワン銘柄を提案してくれるロボアドバイザー「かんたん積立診断」も便利。 |

||||

| 【関連記事】 ◆楽天証券が投資信託の積立時の「楽天カード」決済&積立額の1%分のポイント還元を開始! ポイントの再投資も可能で、最強の「つみたてNISA」口座が誕生 ◆【楽天証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が279本と豊富!積立額に応じポイント還元&ポイントで投資も可能! ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう |

||||

| 【楽天カード+楽天キャッシュで月15万円の投信積立までポイント還元!】 | ||||

| ■マネックス証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 273本 | 無料 | 実質無料 | 1299本 | 0.73〜 3.1% |

| 【マネックス証券の新NISA口座のおすすめポイント】 新NISA口座では日本株の売買手数料が無料なのに加えて、米国株は全額キャッシュバック、中国株は無料。マネックス証券は以前から米国株と中国株の取引に力を入れている証券会社で、新NISA口座でも米国株は約4800銘柄、中国株は2700銘柄以上が購入できる。「つみたて投資枠」の対象投資信託のラインナップも豊富。最低購入金額が原則100円で、少額からつみたてNISAを始めることができる。すべての投資信託の販売手数料が無料! 投資信託を保有すると、ほとんどの投資信託で年率0.03〜0.26%の「マネックスポイント」や「dポイント」がもらえるのも嬉しい。ポイントはAmazonギフト券などに交換できる。投資信託の積立購入のときに「マネックスカード」や「dカード」で支払うと最大3.1%分のマネックスポイントやdポイントが貯まる。単元未満株取引「ワン株」では買付手数料が無料。売却手数料も新NISA口座ならキャッシュバックされるので実質無料だ。2024年3月末から「ON COMPASS」がNISA成長投資枠での利用に対応した。「ON COMPASS」は2023年4月の金融庁公表調査、3年・5年リターンで1位を獲得したおまかせ資産運用サービスだ。 |

||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は業界トップクラスの1.1%で、「dカード GOLD」ならお得な付帯サービスも満載 ◆【マネックス証券の「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が273本もあり、初心者も安心の資産設計アドバイスツールが使える! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

||||

| 【クレカ積立でのポイント還元率が業界トップクラス!】 | ||||

| ■SMBC日興証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 157本 | 137〜2200円 (約定代金による) |

− | 428本 | − |

| 【SMBC日興証券の新NISA口座のおすすめポイント】 2023年11月から投資信託情報サービス「日興の投信NISA」を開始。数多くの投資信託のなかからおすすめの21本に絞り込んでいるうえ、「なにごともバランスが大事よ」「私は世界の成長にかける」といったタイプごとに5〜6銘柄をピックアップしてくれるので、自分好みのNISA対応ファンドを選ぶ助けになる。SMBC日興証券では一部の投資信託で買付手数料が必要となるが、積立購入(投信つみたてプラン)の場合は全銘柄で買付手数料が原則無料となるので、上手に活用したい。 また、外国株式は、オンライントレードでは取引できないので注意しよう。単元未満株取引「キンカブ」は「100円以上、100円単位」の金額指定で株が買えるのがメリットで、dポイントでも株式投資ができる。「キンカブ」は売買手数料は無料で、100万円以下の買付ならばスプレッドも0%となっている(100万円超の買付時や売却時はスプレッド0.5~1.0%)。 |

||||

| 【関連記事】 ◆【SMBC日興証券のおすすめポイントは?】信用取引完全無料、NISAや積立投資にも便利な株が小分けで買える「キンカブ」がおすすめ! ◆IPOに当選して儲けたいなら「主幹事証券」を狙え! 通常の引受証券の50~100倍も割当がある主幹事と、多くの割当が期待できる主幹事のグループ会社の攻略がIPOで勝つ秘訣! |

||||

| ■GMOクリック証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 45本 | 無料 | − | 132本 | − |

| 【GMOクリック証券の新NISA口座のおすすめポイント】 日本株、投資信託の取引手数料は、NISA、非NISAにかかわらず無料となっている(電話注文を除く)。投信は100円から積立可能、ほとんどがNISA対象で、eMAXIS Slim、ひふみ、iFreeなど低コストで人気の銘柄を厳選。積立は、毎月、毎週、毎日から選べる。投信選びには「iツール」が役立つ。資産構成や積立シミュレーションなどが可能だ。新NISA対応ではないがFXやCFDなど商品ラインアップが豊富なので、新NISAを入口にさまざまな投資に挑戦したい人におすすめ! |

||||

| 【関連記事】 ◆GMOクリック証券のおすすめポイントはココだ!コストが激安な上にツール、情報も充実して大手ネット証券に成長 ◆GMOクリック証券の株アプリ/株roid / iClick株を徹底研究!適時開示情報やアナリストレポートも過去90日分が読める! |

||||

| ■ウェルスナビ(WealthNavi) | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| ETF | ETF | |||

| サービス手数料: 資産残高の0.693〜0.733%(年率・税込)※1 |

− | |||

| 【ウェルスナビ(WealthNavi)の新NISA口座のおすすめポイント】 預かり資産・運用者数が国内No.1のロボアドバイザー※2で預かり資産は1兆8,000億円を突破(2026年1月5日時点)した。国内外のETFに分散投資をするロボアドバイザー「ウェルスナビ」はNISA口座にも対応。5つの質問に答えるだけで最適なポートフォリオを提案し、毎月自動的に積立投資をしてくれるので、初心者でも簡単に効率的な運用を実行できる。2024年からの新NISAなら、つみたて投資枠と成長投資枠の両方で資産を購入することで最大で年360万円まで投資可能! 運用コストとしては、一般的な証券会社のような売買手数料ではなく、資産残高に対して決まった割合のサービス利用料を負担する形なので要注意。また、楽天証券と提携した「ウェルスナビ×R」も提供している。その場合、楽天カードや楽天キャッシュを利用し、楽天ポイントを貯めたり、楽天ポイントを利用した購入・積立が可能となる。 ※1 NISA口座に自動積立だけで入金した場合で試算した手数料。リスク許容度(ポートフォリオ)により異なる。また、各商品の値動きによりポートフォリオのバランスが崩れた場合は、手数料が表記の範囲を超えて変動する可能性がある。※2 一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年9月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年12月時点) |

||||

| 【関連記事】 ◆【2026年最新版】「ロボアドバイザー」の機能や利用料、特徴を比較!証券会社のサービスから独立系業者まで紹介 |

||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。※2 1約定ごとプランで約定金額240万円までの売買手数料。 | ||||

![つみたてNISA(積立NISA)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/e/a/-/img_eace5a73a1ad0274200200a5ecc7b2f8119004.jpg)