| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

米国市場では、2021年12月期の第2四半期の決算発表シーズンが終了!

S&P500指数の採用銘柄の80%は「良い決算」という結果に

米国の株式市場で、2021年12月期の第2四半期の決算発表シーズンが終了しました。「良い決算」が出せた企業の割合は、S&P500指数に採用されている大企業では80%に上りましたが、最近になって新規株式公開(IPO)した企業では60%程度にとどまりました。

「良い決算」とは、以下のすべてで事前のコンセンサス予想を上回る決算を指します。このうちのひとつでも予想に届かなければ、それは「悪い決算」です。

① EPS

② 売上高

③ 会社側ガイダンス

③の「会社側ガイダンス」とは、その企業の財務担当者による来期や今年通年の「EPS」ならびに「売上高」の予想を指します。

多くの企業がそうした予想値を提示しますが、なかには「うちはガイダンスを出さない」という方針の会社もあります。有名な企業では、アルファベット(ティッカーシンボル:GOOG)やフェイスブック(ティッカーシンボル:FB)がガイダンスを出さないことで知られています。その場合、①EPSと②売上高だけで決算の良し悪しを判断します。

先程述べたように、大企業の決算がおおむね予想を上回ったのと対照的に、最近IPOしたばかりの企業では決算を取りこぼしたところも多かったのですが、これは別に今期だけのことではありません。若い企業は上場会社としての経験が浅いため、キッチリとした決算を出せないところが多いのです。

我々投資家がやるべきことは「どの会社が“良い決算”を出せたか」をじっくり観察し、「今回“良い決算”を出せた企業が、来期以降も好調であり続けることができるかどうか」を見守ることです。

株価が10倍以上に高騰する「テンバガー」を買うには、

良い決算を出し続ける銘柄を早い段階から見極めることが必要!

毎回、「これでもか! これでもか!」と畳みかけるように素晴らしい決算を出し続ける企業は「テンバガー(10倍株)」、すなわち株価が10倍以上に上昇する株に化けます。そうしたテンバガーに投資するには、なるべく早い段階で「この銘柄は見込みありそうだな」と突き止めることが重要になってきます。

その意味で、今回の決算シーズンでとりわけ印象に残る「良い決算」を出した企業は、以下の通りです。

・ドクシミティー(ティッカーシンボル:DOCS)

・アップスタート(ティッカーシンボル:UPST)

・ディー・ローカル(ティッカーシンボル:DLO)

・スノーフレーク(ティッカーシンボル:SNOW)

・パランティア(ティッカーシンボル:PLTR)

・データドッグ(ティッカーシンボル:DDOG)

・コーセラ(ティッカーシンボル:COUR)

・エアビーアンドビー(ティッカーシンボル:ABNB)

・CSディスコ(ティッカーシンボル:LAW)

1銘柄ずつ解説していきましょう。

【ドクシミティー(DOCS)】

遠隔医療向けコミュニケーション・アプリを提供

ドクシミティー(Doximity、ティッカーシンボル:DOCS)は、遠隔医療向けコミュニケーション・アプリの会社です。米国の医師の約80%が利用しており、全米50州で約180万人の医師がメンバーになっています。ドクシミティーはクラウドを通じてさまざまな専門性を有する医師を結び付け、最適な専門医に照会します。

医師は無料でドクシミティーを利用することができます。また、アプリ自体も、医師にとって使いやすいプラットフォームであることを意識しています。なお、米国では、年間4兆ドルもの医療支出が発生しますが、そのうち73%は医師が決済権を握っています。

一方、製薬会社は、薬品のセールスをする際にドクシミティーのデータベースを利用します。

また、ヘルスケアシステム企業は、新しい患者の照会を受ける際、これまでオフラインの非効率な経路に頼っており、効率的なマーケティングができていませんでした。しかし、ドクシミティーの遠隔医療デジタル・プラットフォームを活用することで、自社のネットワークを訴求し、患者の獲得を目指すことができます。

このようにドクシミティーは、医師には無料で利用させる一方、大企業である製薬会社とヘルスケアシステム企業からはお金を取って運営しており、そのビジネス・モデルは素晴らしいと思います。

ドクシミティーの6月期の決算は、EPSが予想8セントに対して11セント、売上高が予想6362万ドルに対して7270万ドル、売上高成長率が前年同期比+99.7%でした。

第2四半期の売上高は予想6610万ドルに対して新ガイダンス7300万〜7400万ドルが、修正EBITDAガイダンスは2640万~2740万ドルが示されました。

また、2022年度の売上高は予想2.78億ドルに対して新ガイダンス2.97億〜3億ドルが、修正EBITDAガイダンスは1.06億~1.09億ドルが提示されました。

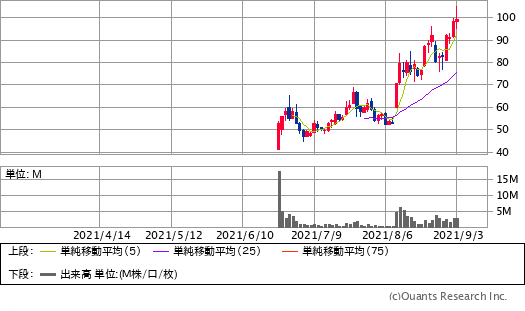

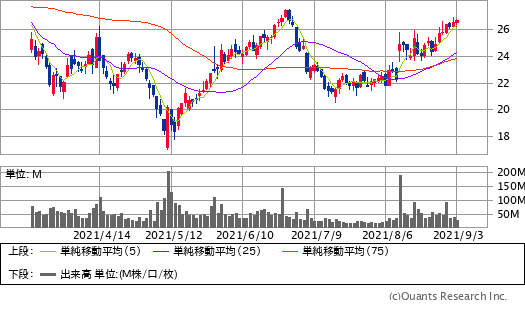

ドクシミティー(DOCS)チャート/日足・6カ月(出典:SBI証券公式サイト)

ドクシミティー(DOCS)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【アップスタート(UPST)】

AIを活用して迅速に個人向け融資を実行

アップスタート(Upstart、ティッカーシンボル:UPST)は、クラウドからAIを駆使して個人に融資する会社です。小口融資が大半で、マイホームの改築や結婚式の費用など、個人のライフ・イベントに絡む一時的な出費を工面するようなケースで活用されることが多いです。

アップスタートのAIは、ローン申請時の質問票や過去の銀行の取引実績、現在の生活費、同じ会社にどのくらい勤めているか、教育、クレカの支払い状況など、さまざまなデータを総合し、71%のケースにおいて即決で融資を実行します。

アップスタートの第2四半期決算は、EPSが予想25セントに対して62セント、売上高が予想1.58億ドルに対して1.94億ドル、売上高成長率が前年同期比+1017%でした。また、ローン件数は28.7万件(前年同期は1.2万件)で、トランザクション・ボリューム(取扱金額)は27.95億ドル(前年同期は1.64億ドル)でした。

第3四半期の売上高は予想1.61億ドルに対して新ガイダンス2.05億〜2.15億ドルが、2021年の売上高は予想6.01億ドルに対して新ガイダンス7.5億ドルが提示されました。

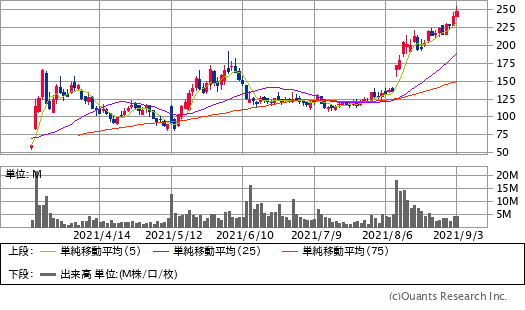

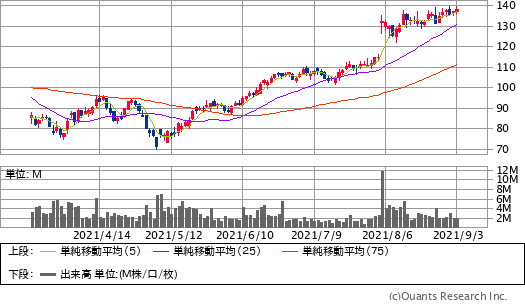

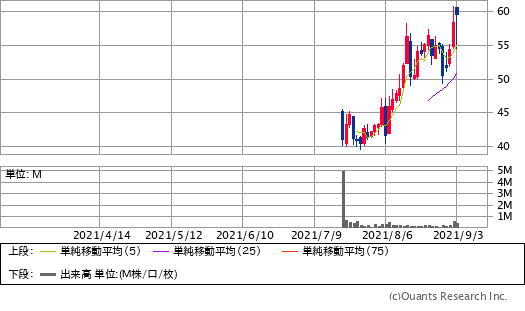

アップスタート(UPST)チャート/日足・6カ月(出典:SBI証券公式サイト)

アップスタート(UPST)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【ディー・ローカル(DLO)】

ウルグアイで創業した決済ソリューション企業

ディー・ローカル(dLocal、ティッカーシンボルDLO)は、ウルグアイの首都・モンテビデオで2016年に創業された決済ソリューション企業です。新興国のベンダー(販売業者)がネット通販で商品を販売した際、その売却代金の決済を支援するクラウド・プラットフォームを提供しており、とりわけ「投げ銭」のような小口のトランザクションを効率よく処理できることに定評があります。

世界で330の企業が顧客となっており、2020年には20億ドルの決済総額(TPV)を処理しました。過去5年間のTPV成長率は、年率+97%でした。

ディー・ローカルの主な顧客企業は、ディーディー、ウイックス(WIX)、アマゾン(AMZN)、スポティファイ(SPOT)、マイクロソフト(MSFT)、メールチンプ、ウィキメディアなどです。

ディー・ローカルのクラウド・プラットフォームを利用すれば、ひとつのAPI、ひとつの契約であらゆる決済に対応できます。また、ブラジル、メキシコ、アルゼンチン、コロンビア、チリ、インド、インドネシア、エジプト、ナイジェリア、南アフリカなど、29カ国における国際・国内決済を行えます。

ディー・ローカルの第2四半期決算は、EPSが予想5セントに対して6セント、売上高が予想4070万ドルに対して5900万ドル、売上高成長率が前年同期比+186.4%でした。

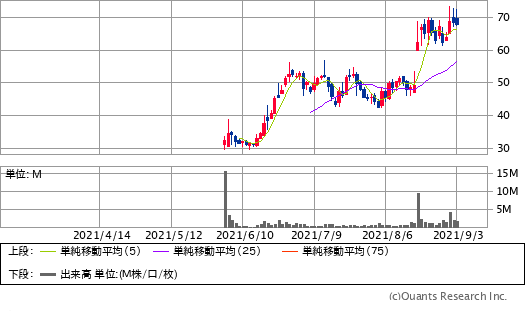

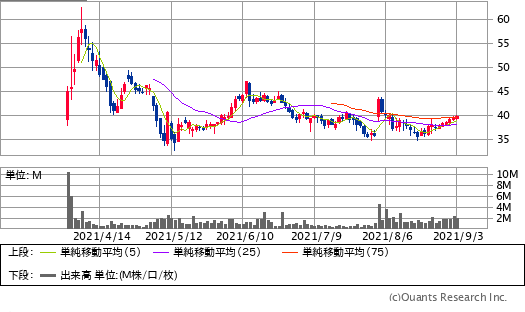

ディー・ローカル(DLO)チャート/日足・6カ月(出典:SBI証券公式サイト)

ディー・ローカル(DLO)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【スノーフレーク(SNOW)】

データシェアリングが容易なデータ・クラウド・サービス

スノーフレーク(Snowflake、ティッカーシンボル:SNOW)は、データ・クラウド・サービスの会社です。

従来のサービスは、レガシー(従来型)のアーキテクチャに依拠しているため、それぞれの顧客のデータはサイロ化(部門・グループごとに分断されていること)した形で保存されており、せっかくの莫大なデータを縦横無尽に活用することができませんでした。スノーフレークは、早くからこのデータの再利用ができない問題に着目。ひとたび顧客がスノーフレークにデータを移せば、部門間や企業間でのデータシェアリングが可能なうえ、クラウド・サービス間でもリアルタイムでデータをシェアできるシステムを開発しました。

そのシステムに基づいたパブリック・データ・エクスチェンジは、ある種のデータのマーケットプレースであり、データの取引や交換が可能です。その場合、データの提供者は、自分がデータを保管している場所からデータを移す必要がなく、取引相手が必要に応じてデータを取りに来る方式を採っています。

このように、複数の企業が一定のルールを踏まえたうえでデータを融通しあうことで、いわば「データ連邦」を形成し、膨大なデータを有効に活用することを可能にしました。

スノーフレークはサブスクリプション・モデル(定期購読)を採用しておらず、データを使った分だけ請求する従量課金モデルとなっています。まず、顧客にクレジットを購入してもらい、それが使われた分だけ売上高に計上するわけです。

このためスノーフレークの経営指標としては「残存パフォーマンス義務(RPO)」が最も重要な数値となります。RPOは「繰延売上高+未請求受注残」で計算されます。

スノーフレークの第2四半期決算は、EPSが予想-66セントに対して-64セント、売上高が予想2.57億ドルに対して2.72億ドル、売上高成長率が前年同期比+104.5%でした。

また、製品売上高は、前年同期比+103%の2.55億ドル。未使用分に関しては、契約期間終了時に新契約にロールオーバーすることができます。請求は年1回です。プロフェッショナル・サービス売上高は1800万ドル(前年同期は800万ドル)でした。

売上高のうち、南北アメリカが82%(前年同期は87%)、欧州・中東・アフリカが14%(前年同期は11%)、アジアが3%(前年同期は3%)でした。

前述した残存パフォーマンス義務(RPO)は、前年同期比+122%の15億ドル(前年同期は6.9億ドル)でした。ネット・レベニュー・リテンション率(売上継続率)は169%(前年同期は158%)でした。

顧客数は4990社(前年同期は3117社)で、そのうち過去12カ月に製品売上高が100万ドルを超えた大口顧客は116社(前年同期は56社)でした。

第3四半期の製品売上高は2.8億〜2.85億ドルを見込んでいます。これは前年同期比+89〜92%という計算になります。また、ノンGAAP営業マージンは-7%を見込んでいます。

2022年度の売上高は10.6億〜10.7億ドルを見込んでいます。これは前年同期比+91〜93%です。製品グロスマージンは73%を見込んでいます。

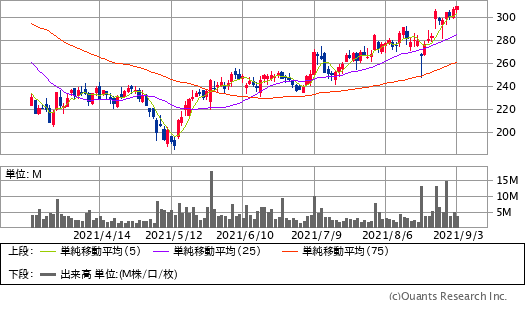

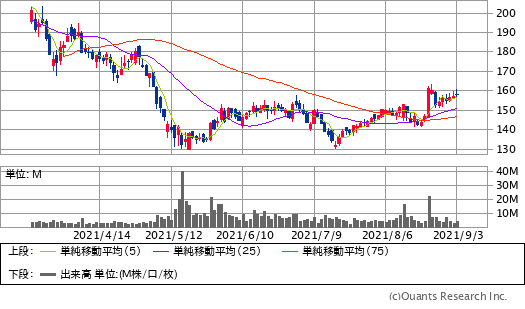

スノーフレーク(SNOW)チャート/日足・6カ月(出典:SBI証券公式サイト)

スノーフレーク(SNOW)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【パランティア(PLTR)】

米国国防省などの顧客相手にビッグデータの解析を行う

パランティア(Palantir、ティッカーシンボル:PLTR)は、ビッグデータの解析を米国国防省などの顧客に対して行っている企業です。ここで言う「ビッグデータ」とは、エクセルのスプレッドシートに収まりきらないような膨大で不揃いなデータを指します。例えば、人工衛星から写したテロリストのアジトの写真などが該当します。

そうしたビジネスの性格上、パランティアは顧客の秘密を厳守する必要があり、また極めて専門性の高い作業を行っています。投資家からは「一体、何をやっている会社なのかよくわからない」という声が上がりがちですが、その事業内容から考えて仕方のないことだと思います。

パランティアの第2四半期決算では、EPSが予想3セントに対して4セント、売上高が予想3.61億ドルに対して3.76億ドル、売上高成長率が前年同期比+49.0%でした。

第3四半期の売上高は、予想3.8億ドルに対して新ガイダンス3.85億ドルが提示されました。

2021年通年の修正フリー・キャッシュフローは、これまでのガイダンス1.5億ドルを3億ドルへ引き上げられました。また、売上高は、2025年にかけて年率+30%で成長すると見込んでいます。

パランティア(PLTR)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

パランティア(PLTR)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます拡大画像表示

【データドッグ(DDOG)】

ITシステムの運用監視プラットフォームを提供

データドッグ(Datadog、ティッカーシンボル:DDOG)は、ITシステムの運用監視プラットフォームを提供する企業です。つまり、クラウドを通じて「アプリが正常に作動しているか」をモニターします。

データドッグの第2四半期決算では、EPSが予想3セントに対して9セント、売上高が予想2.12億ドルに対して2.34億ドル、売上高成長率が前年同期比+66.8%でした。

営業キャッシュフローは5170万ドル、フリー・キャッシュフローは4230万ドルでした。また、年間売上高10万ドル以上の大口顧客数は1610で、前年同期比+59%でした。

第3四半期のEPSは予想3セントに対して新ガイダンス5〜6セントが、売上高は予想2.26億ドルに対して新ガイダンス2.46億〜2.48億ドルが提示されました。

一方、2021年のEPSは予想16セントに対して新ガイダンス26〜28セントが、売上高は予想8.9億ドルに対して新ガイダンス9.38億〜9.44億ドルが提示されました。

データドッグ(DDOG)チャート/日足・6カ月(出典:SBI証券公式サイト)

データドッグ(DDOG)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【コーセラ(COUR)】

ブランド化した教育コンテンツをオンラインで提供

コーセラ(Coursera、ティッカーシンボル:COUR)は、オンラインで教育コンテンツを届けるグローバル・ラーニング・プラットフォームを展開している企業です。大学など教育機関の名前を冠してブランド化したコンテンツを提供しています。

コーセラのコンテンツはモジュール化されているため、積み重ねることができ、幅広い期間に渡って受講可能です。難易度や価格設定もバラエティーに富んでいます。また、転職のために新しいスキルを獲得しようとする受講者に対し、仕事に直結する科目をしばしば無料で提供することで、失業者の再教育という社会的ニーズにも応えています。

コーセラは、いわゆる「フリーミアム・モデル」を採用しています。コーセラの存在を知った人には、まず無料コンテンツを利用してもらい、そこから課金顧客になるよう誘導していきます。

コーセラの第2四半期決算は、EPSが予想-11セントに対して-5セント、売上高が予想9153万ドルに対して1.02億ドル、売上高成長率が前年同期比+38.5%でした。

登録学習者数は8700万人で、前期より500万人増加。企業顧客数は584社で、前年同期比+109%でした。企業課金顧客のネット・リテンション率(売上継続率)は114%。学位コースの学生数は1万4630人で、前年同期+81%でした。

第3四半期の売上高は予想9620万ドルに対して新ガイダンス1.05億〜1.09億ドルが、修正EBITDAは新ガイダンス-1050万〜-750万ドルが提示されました。

また、2021年の売上高は予想3.78億ドルに対して新ガイダンス4.02億〜4.1億ドルが、修正EBITDAガイダンスは-4400万〜-3800万ドルが提示されました。

コーセラ(COUR)チャート/日足・6カ月(出典:SBI証券公式サイト)

コーセラ(COUR)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【エアビーアンドビー(ABNB)】

民泊のプラットフォームで、業績は新型コロナ前を上回る水準に回復

エアビーアンドビー(Airbnb、ティッカーシンボル:ABNB)は民泊のプラットフォームです。

エアビーアンドビーの第2四半期決算では、EPSが予想-43セントに対して-11セント、売上高が予想12.7億ドルに対して13.4億ドル、売上高成長率が前年同期比+298.7%でした。

グロス・ブッキング・バリュー(GBV=総宿泊料)は134億ドル(前年同期は32億ドル)。前年同期比+320%で、新型コロナウイルスの感染拡大が起こる前の2019年の第2四半期(98億ドル)と比較しても+37%でした。

ナイツ&エクスペリエンス・ブックト(宿泊と体験イベントの総予約数)は前年同期比+197%の8310万回(前年同期は2800万回)でした。2019年第2四半期は8390万回だったので、ほぼコロナ禍以前の水準に戻ったと言えます。

予約単価(総宿泊料÷総予約数)は161.45ドル(前年同期は114.18ドル)で、2019年第2四半期は117.14ドルでした。営業キャッシュフローは7.91億ドル(前年同期は-2.56億ドル)で、2019年第2四半期は1.52億ドルでした。さらに、フリー・キャッシュフローは7.84億ドル(前年同期は-2.63億ドル)で、2019年第2四半期は1.21億ドルでした。

【※関連記事はこちら!】

⇒【米国株】「エアビーアンドビー(Airbnb)」に注目! 経済活動再開の流れに乗って好決算を発表しながら、未だ株価に反映していない今こそ“絶好の買い場”に!

エアビーアンドビー(ABNB)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

エアビーアンドビー(ABNB)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます拡大画像表示

【CSディスコ(LAW)】

弁護士事務所向けに特化した検索エンジンを提供

CSディスコ(CS Disco、ティッカーシンボル:LAW)は、弁護士事務所が裁判に備えて資料を集める際に利用する検索エンジンを提供しています。

CSディスコは、まず顧客に自社のサービスを試しで使ってもらうことを心がけています。課金方式はきわめてシンプルな「毎月更新」型で、請求額や残存パフォーマンス義務(RPO)は経営指標として使っていません。

CSディスコの第2四半期決算では、EPSが予想-25セントに対して-23セント、売上高が予想2910万ドルに対して2955万ドル、売上高成長率が前年同期比+87.9%でした。ノンGAAPグロスマージンは71%(前年同期も71%)でした。

また、セールス&マーケティング費用は売上高の36%(前年同期は45%)でした。現在、ゴー・ツー・マーケット戦略(顧客に商品を届けるためのマーケティング活動))を積極的に展開し、営業マンを積極的に採用しています。営業部門の拡大は、すぐに成果に結びつくでしょう。

ノンGAAP営業マージンは-7%(前年同期は-31%)、修正EBITDAマージンは-5%(前年同期は-28%)でした。

第3四半期の売上高は予想2428万ドルに対して新ガイダンス2550万~2590万ドルが、2021年度の売上高は予想1.01億ドルに対して新ガイダンス1.035億~1.043億ドルが提示されました。

CSディスコ(LAW)チャート/日足・6カ月(出典:SBI証券公式サイト)

CSディスコ(LAW)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

以上、2021年12月期の第2四半期決算で「良い決算」を出し、強く印象に残った企業を紹介しました。今後は、これらの企業が継続して「良い決算」を出すことができるかどうかに注目したいと思います。

【※関連記事はこちら!】

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

【※今週のピックアップ記事はこちら!】

⇒菅首相の辞意表明により日経平均株価は“強気一択”、総裁選の結果次第で3万714円到達も! 大型経済対策に備えて「低PER・低PBR・高利回り」の大型株を狙え!

⇒「ポイント投資」ができる7つの証券会社を徹底比較! ポイントで投資できる金融商品、取り扱い銘柄数のほか、「NISA」や「つみたてNISA」の対応なども調査

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |