今回は、新社会人になったら取り入れたい「お金が貯まる仕組みの作り方」について解説します。お金は意志だけで貯められるものではありません。貯蓄100万円未満の多くの人に共通するのが「お金が貯まる仕組み」を取り入れていないことです。早くから貯まる仕組みを取り入れて、実行していくだけで、お金は確実に貯められます。

新社会人はもちろん、社会人になって何年か経つけどお金が貯まらないという人もまだ間に合います。一緒に「お金が貯まる仕組み」を作っていきましょう。

【※関連記事はこちら!】

⇒まだ「つみたてNISA」を始められない人が抱えがちな“8つの疑問”をわかりやすく解説! 金融機関&投信の選び方や「iDeCo」との併用方法などにズバリ回答!

|

|

お金を貯める方法は

突き詰めれば3つしかない!

お金を貯める方法はいくつかありますが、それらの方法は突き詰めると、

①収入を増やす

②支出を減らす

③お金自身に働いてもらう(投資する)

の3つのどれかに当てはまります。このうち、誰もが簡単にできて、しかも一番早く効果が出るのは「支出を減らす」ことです。

「収入を増やす」には、給与のアップや転職が考えられますが、すぐにできるものでもありません。また、「お金自身に働いてもらう(投資)」には、元手となる資金が必要ですし、短期間で増やすことは難しいものです。堅実に増やすには相応の時間がかかります。

しかし、支出を減らすことは、単純に「1万円減らせたら1万円使えるお金が増える」ことにつながります。もちろん、支出の削減にも限界はあります。しかし、手始めに取り組むべきは、支出を減らすことなのです。

お金を貯められる人は「収入が多い人」だと思われがちですが、そうとも限りません。確かに、収入はあるに越したことはありません。しかし現実には、年収300万円で貯蓄が1000万円ある人もいますし、年収1000万円で貯蓄がゼロの人もいます。いくら収入が多くても、収入に合わせて支出も増えるようでは、お金は貯まらないのです。

だから、「収入が少ないから」と諦めないでください。たとえ収入が少なくても、支出を見直し、お金が貯まる仕組みを取り入れれば、お金は確実に増えていきます。

支出を3つに分類して書き出してみよう

ふだん何にいくらお金を使っているか、把握していますか? もし把握していないならば要注意。お金を貯められないどころか、家計がマイナスになっているかもしれません。

お金が貯まる人は、何にいくら使っているか把握し、支出を予算内におさめています。逆に「お金が貯まらない」と悩んでいる人ほど、現実を把握していないのです。悩みのポイントをはっきりさせるためにも、支出の把握からスタートしましょう。

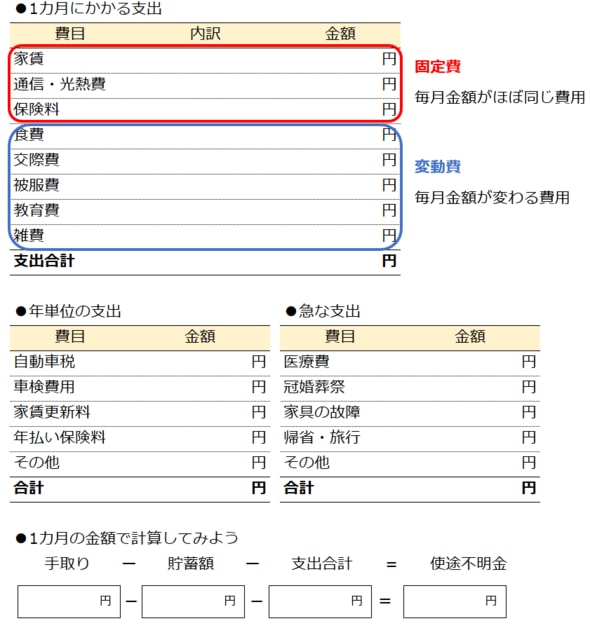

●どんな支出をしているか書き出そう

(株)Money&You作成

(株)Money&You作成拡大画像表示

支出は大きく、次の3つに分類しましょう。

①基本生活費(家賃・食費・水道光熱費・被服費など)

②生活を豊かにする費用(旅行費・レジャー費・趣味費・交際費など)

③たまにある特別支出(冠婚葬祭・自動車税・帰省費用など)

支出の削減は、このうちの①基本生活費と、②生活を豊かにする費用を減らすことを考えます。上の表のように1カ月の支出を書き出します。金額は1円単位まで細かく合わせる必要はありません。あくまで支出の傾向を探るためですから、千円単位など、ざっくりで結構です。

1カ月の支出が把握できたら、年単位の支出・急な支出も確認していきます。その上で、家賃・通信費・光熱費・保険料といった「固定費」から削減を検討します。

そうはいっても、そもそも「支出がわからない」という方もいるかもしれません。その場合は、「マネーフォワードME」などのスマホ家計簿アプリを利用してみましょう。家計簿アプリの多くは、買い物のときに受け取ったレシートをカメラで撮影するだけで支出が記録できます。その上、銀行口座・証券口座・クレジットカードなどと連携させると、入金・出金があった場合に自動で記録してくれます。

【※関連記事はこちら!】

⇒「今年こそお金を貯める!」を実現するには“目的と仕組み”を考えよう! 目的に応じて「短期/中期/長期」と貯める期間を分類すれば、貯める仕組みが決まる!

クレジットカードでポイントを

貯めつつ賢くお金を使う!

社会人になって、クレジットカードを手にした方もいるでしょう。クレジットカードは手元にお金がなくても買い物ができますし、支払いを1カ月遅らせることができます。さらにポイントも貯められる便利なツールです。しかし便利な反面、使いすぎてしまえば生活が苦しくなってしまいます。

それを防ぐためにも、家計簿アプリと必ず連動させて使いましょう。そうすることで、どのくらい使っているかがアプリを見るだけで把握でき、使いすぎの防止にも役立ちます。また、クレジットカードは多くても2枚まで。それ以上使うと管理が大変になりますし、ポイントも分散されて貯まりにくくなってしまいます。よく使う店舗でお得になる、ポイント還元率の高いクレジットカードを選んで、それを集中して利用しましょう。

【※関連記事はこちら!】

⇒【クレジットカード・オブ・ザ・イヤー 2022年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2022年の最優秀カード”を詳しく解説!

なお、クレジットカードで毎月の支払いが一定になるからと「リボ払い」を利用する方がいますが、これは絶対にやめてください。リボ払いは利用残高全体に金利手数料がかかるため、完済までの総支払額が高額になり、返済も長期化しやすいのです。

例えば、リボ払いで30万円分の買い物をして、毎月1万円ずつ返済した場合(買い物は1回のみ・定額返済・年利18%)の返済総額は約40.1万円(返済回数41回)。実に10万円以上も利息を支払うはめになります。これではお金は貯まりません。

【※関連記事はこちら!】

⇒クレジットカードの「リボ払い」と「分割払い」の仕組みや違い、手数料などを専門家を解説! 支払回数や利用金額によっては、高額な手数料が発生するので注意!

“いつの間にかお金がなくなっている”原因は

「ラテマネー」にあり!

支出をまとめてみたのに、どうも収支が合わない。何に使ったかわからないお金がある……。そんな方は、「ラテマネー」が多いのかもしれません。この「ラテマネー」は新社会人だけでなく、お金を貯められない人の多くが経験します。

「ラテマネー」とは、日々、なんとなく使ってしまう細かなお金のこと。1回の出費は少額ですが、チリも積もれば山となります。次のような出費に心当たりがあれば、減らす(なくす)仕組みを考えましょう。

●カフェ代

ラテマネーの「ラテ」とはカフェラテのこと。コーヒーショップの1杯のラテ(500円)でも、週3回通えば月6000円、1年では7万2000円にもなってしまいます。コンビニの100円コーヒーにすれば月1200円に抑えられます。マイボトルに飲み物を入れて持っていったり、会社のウォーターサーバーなどを利用したりすればさらなる費用削減も見込めます。

●ビニール傘

雨に降られて、コンビニでビニール傘を買った経験はありませんか? 最近のコンビニのビニール傘は1本700〜800円近くすることも。雨の予報なら、傘は持って外に出ればこのような出費は避けられます。家に3本以上、ビニール傘がある人は要注意です。

●ATMの時間外手数料

ATMの時間外手数料は1回100円〜300円程度と少額ですが、この低金利の時代、1回支払うだけで利息が吹き飛ぶどころか、損してしまう方もいるでしょう。時間内に利用する、あるいはネット銀行など無料で利用できる方法を活用しましょう。

【※関連記事はこちら!】

⇒【ATM手数料&振込手数料を徹底比較!】コンビニATM手数料&振込手数料のお得さで選ぶ!おすすめネット銀行はこちら!

●コンビニやドラッグストアでのちょこちょこ買い

コンビニやドラッグストアには、つい欲しくなる商品がたくさん。余計なものを買いがちです。ちょこちょこ買いを後押しするのがキャッシュレス決済です。帰り道はコンビニやドラッグストアがある道を通らないようにするなど、工夫をしてみてください。

●アマゾンや楽天などでのちょこちょこ買い

アマゾンや楽天などのECサイトには、買い物や検索の履歴をもとにしたおすすめ商品や関連商品が表示されます。もちろん、不要なものを買うのは無駄遣い。広告につられて買わないようにしましょう。

●アプリ・ゲームの課金

課金することでアプリやゲームがより楽しめるのはわかりますが、これもやはり無駄遣い。どうしても課金したいのであれば、予算を決めてその中で行いましょう。

最強の貯蓄三原則は「先取り」「自動」「強制」!

このように支出を見直すと、毎月いくら貯められそうかがわかってきます。そうしたら、その金額を「先取り貯蓄」で貯めることを考えましょう。

先取り貯蓄は、収入から先に貯蓄分を確保して、残ったお金で生活する方法。仮にお金を全て使い切ったとしても貯蓄分は確保できているため、確実に貯蓄ができる、というわけです。

生活して余ったお金を貯蓄する「後から貯蓄」「余ったら貯蓄」だと、つい甘えが出て「今月は出費が多くなったからしかたない」などとなり、貯蓄ができない月が増えていきがちです。それを防ぐためにも、ぜひ先取り貯蓄を実践してください。

先取り貯蓄の目標は手取りの2割。実家暮らしなど、支出が少なくて済む場合には、手取りの5〜8割と、なるべくたくさん貯めましょう。

先取り貯蓄は、さらに「自動的」「強制的」にお金が貯まる仕組みを利用することが大切です。人は意志が弱い生き物なので、仕組みがないとなかなかお金を貯められないものです。それを防ぐのがお金の貯まる仕組み、というわけです。例えば、次のようなものがあります。

●財形貯蓄

勤務先が毎月の給料から天引きしてお金を貯める制度です。「一般財形貯蓄」「財形年金貯蓄」「財形住宅貯蓄」の3制度があり、「財形年金貯蓄」「財形住宅貯蓄」には両制度合わせて元利合計550万円まで非課税となる恩恵があります。ただし、会社に制度があることが利用の条件です。

●社内預金

財形貯蓄同様、勤務先が毎月の給料から天引きしてお金を貯めてくれる制度です。メリットは金利が高く設定されていること。銀行の普通預金の金利は年0.001%ですが、社内預金では最低年0.5%の金利をつけることが定められています。ただしこちらも会社に制度がないと利用できません。

●定期預金の自動積立

毎月指定したタイミングで定期預金に自動積立してくれる銀行のサービスです。財形貯蓄などの制度がない場合でも、給与振込日の翌日に自動積立の引き落とし日を設定すれば、ほぼ給与天引きの状態となり確実にお金を貯めることができます。

【※関連記事はこちら!】

⇒定期預金の金利が高い銀行ランキング[2022年4月]貯金をするなら、メガバンクよりはるかに高金利な「SBJ銀行」など、お得な銀行に預けるのがおすすめ!

●投資信託の自動積立

投資信託は、金融機関の資産運用のプロが投資家から集めたお金をまとめて運用する金融商品です。こちらも、毎月一定のタイミングで指定の商品を買い付けることができます。

●つみたてNISA

NISAは投資で得られた利益に対する税金を非課税にできる制度です。その中でも、「つみたてNISA」では毎年40万円までの投資で生まれた利益を最大20年にわたって非課税にできます。後述しますが、投資でぜひ活用したい制度です。

【※関連記事はこちら!】

⇒「つみたてNISA」ならお金を増やす“投資の3つの鉄則”を誰でも無理なく実践できる!資産運用を始める前に知っておきたい「投資の基本」をまとめて解説!

先取り貯蓄は、普段の生活費をやりくりする「生活費口座」とは別に「貯蓄用口座」を作って行います。生活費口座で毎月の給料などを受け取ったら、まず先取り貯蓄の貯蓄分を貯蓄用口座に移します。

生活費や口座引き落としになる支払いなどはすべて生活費口座から。そして、貯蓄用口座ではお金を貯めたり投資したりします。このように口座を分けることで、生活費口座を見れば生活費をどのくらい使っているかがわかりやすくなりますし、貯蓄用口座を見れば資産がどのくらい貯まったかがすぐわかります。

生活費3カ月分の預貯金が貯まったら

「つみたてNISA」で積立投資を始めよう!

ここまでで、「お金が貯まる仕組み」は整いました。あとは日々の生活を通じて、お金を貯めましょう。当面の目標は「生活費の6カ月分」。生活費が毎月20万円なら、120万円です。

とはいえ、120万円を貯めようとすると、それなりに時間がかかりますし、それだけではお金が増えるスピードも上がりません。

ですから、生活費が3カ月分貯まって、もしもの時に備えるお金ができたら、数千円程度の少額から、「つみたてNISA」を活用した積立投資をスタートしてみることをおすすめします。つみたてNISAでは、投資の利益に本来かかる20.315%の税金がかからないため、効率よくお金を増やせます。

つみたてNISAで投資できるのは、金融庁の基準を満たした、長期投に向いていると考えられる投資信託・ETF(上場投資信託)。現在、約200本がラインナップされています。投資信託は、投資家から集めたお金を、専門家がまとめて運用してくれる金融商品です。投資信託を1本購入するだけで、数十から数百の投資先に投資するのと同じような効果が得られます。詳しくは、以前の記事で紹介していますので、こちらをご覧ください。

【※関連記事はこちら!】

⇒「つみたてNISA」で積立投資できる「投資信託」とはそもそも何か?今さら聞けない「投資信託の仕組み、分類、選び方」などの基本をFPがわかりやすく解説!

投資信託のように値動きのある商品は、積立投資で購入すると、平均購入単価を下げることができるため、投資信託が値上がりした時に利益を出しやすくなります。最初に金額や購入日を設定すれば、あとは自動的に積み立てられるので、タイミングにやきもきすることなく投資を続けられます。

【※関連記事はこちら!】

⇒「つみたてNISA」を始めたばかりの人が意外と知らない「複利」や「ドル・コスト平均法」の効果を詳しく解説!お金を効率よく増やすためには「長期・積立」が大切!

つみたてNISAは月100〜1000円程度の少額からスタートできます。しかし、さすがに毎月100円、1000円ではお金がそれほど増えません。ですから、はじめは少額でも、徐々に投資金額を増やすといいでしょう。

「お金」を貯めるのも大事だが、

若いうちは「自己投資」も大切!

ここまで、「お金が貯まる仕組み」を紹介してきました。まずは支出を見直し、お金の貯まる先取り貯蓄を行い、「つみたてNISA」で資産運用を行うことで、お金は堅実に増やせます。これらは、若い方でも十分に実践可能な方法です。

しかし、「人生100年時代」と呼ばれるこの時代を生き抜くためには、それだけでは不十分です。自分の知識・スキル・人間関係・評判・健康といった、お金とは別の、見えない資産を築いていくことが本当に大切です。そのための自己投資のお金をケチり過ぎてはいけません。とくに20代の方であれば、本を読んだり、勉強したり、ときには良いものに触れたりする経験が、自分の価値をさらに高めてくれるはずです。

自己投資によって自分の価値が高まると、それが評判となり、部署や会社という垣根を飛び越えて「あなたと仕事がしたい」というオファーが舞いこむこともあるでしょう。そうした中でクオリティの高い仕事を続けることで、自分の価値がさらに高まっていきます。お金を貯めるだけでなく、自分の価値も貯められるように取り組んでいきましょう。

【※関連記事はこちら!】

⇒「つみたてNISA」、プロがおすすめする6つの証券会社・銀行を発表!失敗しない金融機関の選び方と「ポイントの有無」や「取扱銘柄数」などを比較して詳しく解説

|

|

(株)Money&You代表取締役/マネーコンサルタント 慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。マネーコンサルタントとして、資産運用・税金・Fintech・キャッシュレスなどに関する執筆・監修、書籍、講演などを通して日本人のマネーリテラシー向上に注力している。『はじめてのFIRE』(宝島社)、『1日1分読むだけで身につくお金大全100』(自由国民社)、『はじめてのNISA&iDeCo』(成美堂出版)など著書多数。日本証券アナリスト協会検定会員、ファイナンシャルプランナー(AFP)、日本アクチュアリー会研究会員。twitter→@yorifujitaiki

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月6日時点】 2026年の「NISA口座」はどこにする? 「新NISA」の取扱商品や売買手数料を徹底比較! ※表内のデータは、情報更新時に公表されている「新NISA」の情報をまとめたものです。 |

||||

| ■SBI証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 283本 | 無料 | 無料 | 1507本 | 0〜 3.0% |

| 【SBI証券の新NISA口座のおすすめポイント】 ネット証券大手の一つで、新NISA口座では日本株の売買手数料無料に加えて、米国株式&海外ETFの売買手数料も無料!「つみたて投資枠」の対象となっている投資信託を多数取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の積み立ては「100円」から可能で、少額から始めたい人に対応。「毎月積立」だけでなく、「毎週積立」「毎日積立」も選べる。三井住友カードなどによるクレジットカード決済「クレカ積立」を利用すると、カードの種類や、日常のショッピングでの利用額などの条件によってポイントが貯まる。「投信マイレージ」では保有額に応じたポイントも獲得できる。「成長投資枠」では米国株、中国株、韓国株、ロシア株(現在、注文停止中)、ベトナム株、インドネシア株、シンガポール株、タイ株、マレーシア株など海外株も豊富。単元未満株(1株から日本株が買える)「S株」は東証の全銘柄が対象で、成長投資枠で投資可能。売買手数料はゼロ円だ。「S株」では積立サービス「日株積立」を開始。株数指定(1 株単位)、金額指定(1000円以上、500円単位)で積立ができるようになった。カスタマーサービスセンターは「NISA・投信土日専用デスク」があり、週末も問い合わせに対応しているのも便利。「J.D.パワー2025年NISA顧客満足度調査」<ネット証券部門>にて、総合満足度ランキング3年連続1位を受賞した。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【SBI証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託の取扱数が283本と金融機関の中でも充実しているのがSBI証券の魅力! ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 |

||||

| 【NISAにおすすめのSBI証券!ZAi限定で現金2000円をプレゼント!】 | ||||

| ■三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 265本 | 無料 | 無料 | 1200本 | 0.5〜 2.0% |

| 【三菱UFJ eスマート証券(旧:auカブコム証券)の新NISA口座のおすすめポイント】 新NISAでは、日本株や米国株の売買手数料が無料!「つみたて投資枠」の投資信託の種類も多く、「100円」から購入が可能なので投資初心者や資金に余裕のない人でも始めやすい。「au Payカード」で投資信託を積み立てるとPontaポイントがたまるほか、投資信託の保有額に応じてもPontaポイントがたまる(「au ID」の登録が必要)。また、KDDIが提供する料金プラン「auバリューリンク マネ活2」に加入し、NISA口座と「au PAY ゴールドカード」の保有でクレカ積立のPontaポイント還元率が最大2%にアップする(2%にアップするのは積立金額月5万円まで)。また、三菱UFJカードでのクレカ積立も始まった。還元率は三菱UFJカードなら0.5%、ゴールドプレステージやプラチナ・アメリカン・エキスプレス・カードなら1.0%還元となる。au PAYカードと三菱UFJカードの併用はできない。500円から個別株が買える「プチ株」、プチ株や投資信託を毎月積立投資できる「プレミアム積立」も便利。通常「プチ株」の購入には手数料が発生するが、「プレミアム積立(プチ株)」の場合、買付手数料が無料。なお、NISA口座(成長投資枠)ならスポット取引でも売買手数料が無料となっており、コスト面でもお得だ。新NISA口座の開設者は特定口座での現物株式の取引手数料が最大5%割引になる「NISA割」がある(ただし「プチ株」「プレミアム積立」の場合は通常の手数料が必要)。 |

||||

| 【関連記事】 ◆【三菱UFJ eスマート証券の特徴とおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率は最大1%とネット証券トップクラス ◆「三菱UFJ eスマート証券+au PAY カード」で積立投資すると最大1%のPontaポイントがたまる! つみたてNISAも対象なので、これから投資を始める人にもおすすめ! ◆【三菱UFJ eスマート証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託は265本と豊富で、現物株の取引手数料が最大5%割引になる特典もあり! |

||||

| ■松井証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 278本 | 無料 | 無料 | 1252本 | 0〜 1.0% |

| 【松井証券の新NISA口座のおすすめポイント】 株主優待名人の桐谷さんもおすすめするネット証券の一つ。新NISAでは、日本株や米国株の売買手数料が無料で、取り扱っているすべての投資信託の販売手数料も一括購入・積立購入を問わず0円!「つみたて投資枠」対象の投資信託の取扱本数も豊富だ。投資信託は「100円」から購入可能。2025年5月からJCBカードを使ったクレカ積立が開始され、ポイント還元率は最大1%。また、投資信託の保有額に応じてポイントが付与される「最大1%貯まる投信残高ポイントサービス」もお得。低コストインデックス投信を含めた全銘柄が対象で、ポイント付与率は5大ネット証券のなかで最高水準だ(毎月のエントリーが必要)。iDeCoの残高でもポイントがもらえるのも嬉しい。投資信託のロボアドバイザー(利用料無料)では、新NISA対応のモデルポートフォリオ「成長投資コース」も用意されている。専門のオペレーターが投資の意思決定を手助けしてくれる「株の取引相談窓口」(完全予約制)や、NISAに関する質問に答える「NISAサポートダイヤル」を開設。利用料は無料で画期的なサービスとなっている。オンラインの口座開設手続きでは、証券口座とNISA口座の同時開設申込ができるため、手間を省いてすばやい口座開設が可能だ。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【松井証券「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託を278本も用意!ロボアドバイザーが投資初心者の資産設計をサポート ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)!その他の無料サービスと個性派投資情報も紹介 |

||||

| ■楽天証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 279本 | 無料 | 無料 | 1457本 | 0.5〜 2.0% |

| 【楽天証券の新NISA口座のおすすめポイント】 NISA口座数が700万口座(2026年1月時点)で業界NO1。新NISA口座では日本株の売買手数料が0円なのに加えて、米国株式&海外ETFの売買手数料も無料!「つみたて投資枠」対象商品のほとんどの投資信託を取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の最低購入金額が「100円」のため、少額から積み立てられる。「つみたて投資枠」では「毎月積立」だけでなく「毎日積立」も選べる。なお、年間投資枠を使い切りたい場合には、既存の積立設定に金額を上乗せできる「NISAつみたて投資枠使い切り設定」機能が便利だ。ポイントプログラムが充実しており、「楽天カード」で決済する「クレカ積立」にすれば、毎月の積立額に応じて「楽天ポイント」が付与される。また、積立代金を「楽天ポイント」で支払うことも可能だ。「成長投資枠」で買える海外株は、米国株、中国株、アセアン株。1株単位で売買する単元未満株「かぶミニ」は約2200銘柄の取引が可能。売買手数料は無料だが、リアルタイム取引(約830銘柄が対象)の場合は別途スプレッドが発生する。なお、単元未満株のリアルタイム取引に対応している証券会社はめずらしく希少だ。単元未満株の積立もできる。「かぶツミ」(NISA対応)を利用すれば最低金額1000円、1株から株の積立が可能。また、NISA限定の「かぶピタッ」(約1000銘柄)なら100円から株の金額指定取引ができるため、NISAの成長投資枠がギリギリまで使い切れる。「かぶツミ」「かぶピタッ」ともに、楽天ポイントを使った株の買付が可能。新NISAや資産作りに迷ったら相談窓口「withアドバイザー」が便利。楽天社員がアドバイスを行っている。現状の積立診断とプラスワン銘柄を提案してくれるロボアドバイザー「かんたん積立診断」も便利。 |

||||

| 【関連記事】 ◆楽天証券が投資信託の積立時の「楽天カード」決済&積立額の1%分のポイント還元を開始! ポイントの再投資も可能で、最強の「つみたてNISA」口座が誕生 ◆【楽天証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が279本と豊富!積立額に応じポイント還元&ポイントで投資も可能! ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう |

||||

| 【楽天カード+楽天キャッシュで月15万円の投信積立までポイント還元!】 | ||||

| ■マネックス証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 273本 | 無料 | 実質無料 | 1299本 | 0.73〜 3.1% |

| 【マネックス証券の新NISA口座のおすすめポイント】 新NISA口座では日本株の売買手数料が無料なのに加えて、米国株は全額キャッシュバック、中国株は無料。マネックス証券は以前から米国株と中国株の取引に力を入れている証券会社で、新NISA口座でも米国株は約4800銘柄、中国株は2700銘柄以上が購入できる。「つみたて投資枠」の対象投資信託のラインナップも豊富。最低購入金額が原則100円で、少額からつみたてNISAを始めることができる。すべての投資信託の販売手数料が無料! 投資信託を保有すると、ほとんどの投資信託で年率0.03〜0.26%の「マネックスポイント」や「dポイント」がもらえるのも嬉しい。ポイントはAmazonギフト券などに交換できる。投資信託の積立購入のときに「マネックスカード」や「dカード」で支払うと最大3.1%分のマネックスポイントやdポイントが貯まる。単元未満株取引「ワン株」では買付手数料が無料。売却手数料も新NISA口座ならキャッシュバックされるので実質無料だ。2024年3月末から「ON COMPASS」がNISA成長投資枠での利用に対応した。「ON COMPASS」は2023年4月の金融庁公表調査、3年・5年リターンで1位を獲得したおまかせ資産運用サービスだ。 |

||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は業界トップクラスの1.1%で、「dカード GOLD」ならお得な付帯サービスも満載 ◆【マネックス証券の「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が273本もあり、初心者も安心の資産設計アドバイスツールが使える! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

||||

| 【クレカ積立でのポイント還元率が業界トップクラス!】 | ||||

| ■SMBC日興証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 157本 | 137〜2200円 (約定代金による) |

− | 428本 | − |

| 【SMBC日興証券の新NISA口座のおすすめポイント】 2023年11月から投資信託情報サービス「日興の投信NISA」を開始。数多くの投資信託のなかからおすすめの21本に絞り込んでいるうえ、「なにごともバランスが大事よ」「私は世界の成長にかける」といったタイプごとに5〜6銘柄をピックアップしてくれるので、自分好みのNISA対応ファンドを選ぶ助けになる。SMBC日興証券では一部の投資信託で買付手数料が必要となるが、積立購入(投信つみたてプラン)の場合は全銘柄で買付手数料が原則無料となるので、上手に活用したい。 また、外国株式は、オンライントレードでは取引できないので注意しよう。単元未満株取引「キンカブ」は「100円以上、100円単位」の金額指定で株が買えるのがメリットで、dポイントでも株式投資ができる。「キンカブ」は売買手数料は無料で、100万円以下の買付ならばスプレッドも0%となっている(100万円超の買付時や売却時はスプレッド0.5~1.0%)。 |

||||

| 【関連記事】 ◆【SMBC日興証券のおすすめポイントは?】信用取引完全無料、NISAや積立投資にも便利な株が小分けで買える「キンカブ」がおすすめ! ◆IPOに当選して儲けたいなら「主幹事証券」を狙え! 通常の引受証券の50~100倍も割当がある主幹事と、多くの割当が期待できる主幹事のグループ会社の攻略がIPOで勝つ秘訣! |

||||

| ■GMOクリック証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 45本 | 無料 | − | 132本 | − |

| 【GMOクリック証券の新NISA口座のおすすめポイント】 日本株、投資信託の取引手数料は、NISA、非NISAにかかわらず無料となっている(電話注文を除く)。投信は100円から積立可能、ほとんどがNISA対象で、eMAXIS Slim、ひふみ、iFreeなど低コストで人気の銘柄を厳選。積立は、毎月、毎週、毎日から選べる。投信選びには「iツール」が役立つ。資産構成や積立シミュレーションなどが可能だ。新NISA対応ではないがFXやCFDなど商品ラインアップが豊富なので、新NISAを入口にさまざまな投資に挑戦したい人におすすめ! |

||||

| 【関連記事】 ◆GMOクリック証券のおすすめポイントはココだ!コストが激安な上にツール、情報も充実して大手ネット証券に成長 ◆GMOクリック証券の株アプリ/株roid / iClick株を徹底研究!適時開示情報やアナリストレポートも過去90日分が読める! |

||||

| ■ウェルスナビ(WealthNavi) | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| ETF | ETF | |||

| サービス手数料: 資産残高の0.693〜0.733%(年率・税込)※1 |

− | |||

| 【ウェルスナビ(WealthNavi)の新NISA口座のおすすめポイント】 預かり資産・運用者数が国内No.1のロボアドバイザー※2で預かり資産は1兆8,000億円を突破(2026年1月5日時点)した。国内外のETFに分散投資をするロボアドバイザー「ウェルスナビ」はNISA口座にも対応。5つの質問に答えるだけで最適なポートフォリオを提案し、毎月自動的に積立投資をしてくれるので、初心者でも簡単に効率的な運用を実行できる。2024年からの新NISAなら、つみたて投資枠と成長投資枠の両方で資産を購入することで最大で年360万円まで投資可能! 運用コストとしては、一般的な証券会社のような売買手数料ではなく、資産残高に対して決まった割合のサービス利用料を負担する形なので要注意。また、楽天証券と提携した「ウェルスナビ×R」も提供している。その場合、楽天カードや楽天キャッシュを利用し、楽天ポイントを貯めたり、楽天ポイントを利用した購入・積立が可能となる。 ※1 NISA口座に自動積立だけで入金した場合で試算した手数料。リスク許容度(ポートフォリオ)により異なる。また、各商品の値動きによりポートフォリオのバランスが崩れた場合は、手数料が表記の範囲を超えて変動する可能性がある。※2 一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年9月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年12月時点) |

||||

| 【関連記事】 ◆【2026年最新版】「ロボアドバイザー」の機能や利用料、特徴を比較!証券会社のサービスから独立系業者まで紹介 |

||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。※2 1約定ごとプランで約定金額240万円までの売買手数料。 | ||||

![つみたてNISA(積立NISA)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/e/a/-/img_eace5a73a1ad0274200200a5ecc7b2f8119004.jpg)