| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

アマゾンがアファームの「分割払いボタン」の実装テストを開始!

世界中で流行っている「BNPL」ブームに拍車がかかる見通し

8月27日の引け後、アマゾン(ティッカーシンボル:AMZN)が、アファーム(AFFIRM HOLDINGS、ティッカーシンボル:AFRM)の提供する「分割払いボタン」をアマゾンのサイトに実装するテストを行っていることが報道されました。

アファームは米国の無担保消費者金融業者で、そのサービスを利用すると、消費者はモノが欲しいときに分割払い(割賦)で購入することができます。

分割払いのスケジュールは消費者自身で選ぶことができるうえ、金利もなければ隠れたフィー(手数料)も発生しません。そのため、クレジットカードのリボ払いのように、複利で雪だるま式に負債が大きくなることもないのです。さらに、消費者の支払額の上限が明確に設定されており、支払い遅延時や繰り上げ返済のペナルティーもありません。

このような仕組みは「BNPL(Buy Now, Pay Later)」と呼ばれ、今、世界中ですごいブームを巻き起こしています。アマゾンがアファームと提携してBNPLを実装することで、このブームに一層拍車がかかることが予想されます。

また、今回のディールは、アマゾンとアファームの両社だけでなく、クレジットカードを発行している銀行やネット通販業者などにも大きな影響を与えると思います。

そこで今回は、BNPLを可能にしているアファーム、そして、その背後で縁の下の力持ちの役目を果たしているマルケタ(MARQETA、ティッカーシンボル:MQ)について解説していきます。

「BNPL」は従来のクレジットカードとは根本的に異なり、

クラウド上に構築したシステムですべてのデータを管理!

BNPLはクレジットカードと似ていますが、その仕組みは根本的に異なります。

我々がクレジットカードと聞くと、VISAやマスターカードをイメージします。それらは実際には決済ネットワークであり、プラスチックカードの所有者は発行銀行、つまりバンク・オブ・モントリオール(BMO)やシティ(C)、バンク・オブ・アメリカ(BAC)、ウエルズファーゴ(WFC)などの銀行です。例えば「ウエルズファーゴVISA」は、ウエルズファーゴが発行し、VISAの決済網で走るクレジットカードということになります。

近年まで、借り手、すなわち我々消費者の情報は、クレジットカードを発行している銀行のメインフレーム・コンピュータに保管されていました。つまり閉じたシステムです。このような「カード発行者兼顧客情報保持者」のことを「イシュアー・プロセッサー(発行処理者)」と呼びます。

ところが、この従来のクレジットカードの基幹システムは古色蒼然たるプログラミング言語で書かれているため、融通が利かず、新しいサービスをその上に乗せることができません。

そこに目をつけた新興企業のマルケタは、「それら一切のことをクラウドに出してしまえば便利」と提案しました。マルケタは、クラウド上に誰でも利用できるイシュアー・プロセッサー・システムを構築し、銀行や事業会社が「クレジットカードを発行したい」と言ってきたら、そのインフラへのアクセスを許可して利用料を受け取ります。

マルケタのプラットフォームは、AWS(アマゾン・ウェブ・サービス)のようにクラウド上に構築されている関係で、アマゾンやその他のウェブ企業が持っているデータを掛け合わせて変幻自在に新しいサービスを創造することが可能です。

実際、アファームは基本的には表玄関の会社であり、その裏側のシステムはマルケタが担当しています。スクエア(ティッカーシンボル:SQ)が8月初旬に買収すると発表したオーストラリアのアフターペイや、スウェーデンのクラーナもそうした表玄関の会社で、マルケタはこの2社でも裏方を務めています。

一方、アファームのような表玄関となる会社は、ブランドの構築や顧客データの蓄積に力を入れています。そこでは個々の商品レベルでの支払記録など、極めて細かいことまで把握できます。

従来のクレジットカード会社は、カード保持者が勤めている会社名や年齢、性別、おおよその年収、住んでいる場所などの情報をもとに、その借り手の信用力を測っていました。それに加えて、FICO(ファイコ)スコアと呼ばれる「過去の支払いがきっちりなされてきたか?」に関するデータを参考にし、デフォルトリスクを加味した上でクレジットカードの金利を消費者に提示します。

しかし、アファームの場合は蓄積されたデータをもとに、さらに細かい個々の商品レベルでの貸し付けリスクを吟味できるのです。

「BNPL」のコストは、買い手側ではなく売り手側が負担!

契約をまとめて証券化することで、信用リスクを回避する仕組みも

BNPLで消費者がモノを購入する際に「金利コストゼロ」にできる理由は、商品のマーチャンツ(売り手)がそれを負担するからです。

マーチャンツの目線からすれば、売れ残った商品をバーゲンセールで叩き売りするより、金利コストを払ってでも値引きせずに商品を買ってもらったほうがブランド・イメージを毀損しなくて済みます。これが、BNPLでマーチャンツが金利を負担する動機です。

また、アファームやマーチャンツが消費者の信用リスク、つまり支払い遅延などのリスクを負わなくて済む仕組みもつくられています。

具体的には、まず小口の販売を繰り返して数多く集めたBMPLの契約は、全部を束にして証券化します。これは、例えば住宅ローンを束にし、住宅抵当証券(MBS)として転売するやり方によく似ています。そして、つくられた証券は機関投資家に買われていきます。

アファームは、一定の案件が溜まるまで、ニュージャージーのクロスリバー・バンクという地銀にそれを保管してもらいます。この作業をウエアハウジングと言います。そして、保管された案件がまとまったサイズになり次第、証券化して転売します。

そのため、景気暗転局面になって消費者の支払い遅延が増えた場合でも、リスクを被るのは証券を買った機関投資家となり、アファームやアマゾンが貸し付けにまつわるリスクを負うことはありません。

もし将来的に焦げ付きが増えれば、BNPLの金利コストが上昇する形で消費者に転嫁されることが予想されます。

なお、マルケタは、事業会社にも「カード出しませんか?」と勧誘しています。例えば、フードデリバリー会社のドアダッシュ(DASH)はクレジットカードを発行していますが、ここも事業会社であって銀行ではありません。ドアダッシュの場合、オハイオのサッター・バンクという地銀を使ってクレジットカードを発行しています。アファームが、クロスリバー・バンクを利用しているのと同じような形と言えるでしょう。

【※関連記事はこちら!】

⇒【米国株IPO】「ドリブン・ブランズ」と「アファーム」を解説! 急成長を続ける全米最大のオート・サービス企業と“後払いサービス”のフィンテック企業に注目!

⇒米国株「マルケタ」は、カード発行プラットフォームを運営するフィンテック企業! 成長性と参入障壁が高く「ウーバー」や「スクエア」にもサービスを提供!

「BNPL」は、法規制の枠組みから外れる「抜け道ビジネス」!

成長性が高い反面、消費者金融市場の健全性を毀損するリスクも

BNPLは、今までの法規制の枠組みが想定していなかった“抜け道ビジネス”です。その関係で、銀行の自己資本規制に類するような規制が存在しません。このため、旺盛な需要に応えるだけで爆発的に伸びる可能性があります。

ただ、BNPLを提供する業者の中には、支払い遅延を起こした消費者をFICOに報告する企業もありますが、報告しない企業もあります。業界内で統一が取れていないのです。このことは、今後BNPLが爆発的に普及すれば、銀行のクレジットカード残高やFICO平均スコアの推移を追うだけでは、消費者金融市場全体の健全性が測れなくなることを意味します。

アマゾンがアファームを実装すれば、今まで以上に幅広い品目でBNPLが使われるようになると予想されます。そうなったときに、信用リスクがどのような形で顕在化するかは予測不可能な面があります。

なお、与信が行われてしばらくの間は、消費者はまじめに返済しようとすると思われるため、BNPLのリスクが顕在化するのは少なくとも半年から数年先だと思います。

【今週のまとめ】

アマゾンの「BNPL」実装は大きなニュースとなるので、

アフォームやその裏側にいるマルケタをチェックしておこう!

アマゾンがアファームを実装することは、銀行業界に衝撃を与えました。消費者がアマゾンで商品をカートに入れ、チェックアウトする際、サイトに登録されているクレジットカード決済情報のページに到達する前に、アファームのボタンが押されてしまうと商売をごっそり持って行かれてしまうからです。

BNPLは、今すごいブームになっています。その表玄関を担当する企業がアファームであり裏方を務めている企業がマルケタです。どちらの株も今回のニュースで注目を浴びると思いますので、チェックしておくといいでしょう。

【※関連記事はこちら!】

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

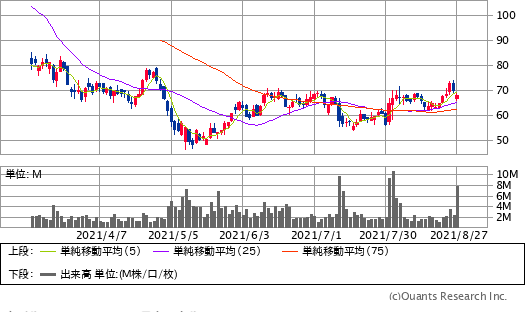

アファーム(AFRM)チャート/日足・6カ月(出典:SBI証券公式サイト)

アファーム(AFRM)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

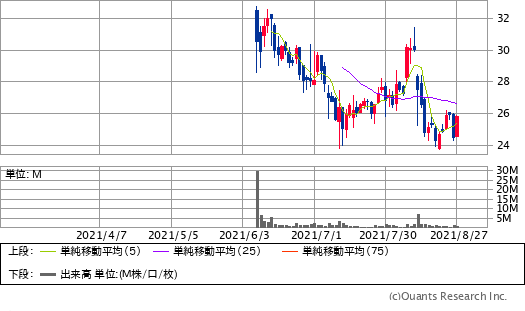

マルケタ(MQ)チャート/日足・6カ月(出典:SBI証券公式サイト)

マルケタ(MQ)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【※今週のピックアップ記事はこちら!】

⇒「株価10倍株(テンバガー)」候補の「ENECHANGE」と「JMDC」に注目!“健康寿命の延伸”や“脱炭素”など、どちらも「国策テーマ株」で、中長期の成長は既定路線

⇒「つみたてNISA」のメリットは、運用で儲けた利益が非課税で、税金を支払わなくていい点! 月100円から投資信託に積立できるので初心者も気軽に挑戦しよう

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |