| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

新型コロナウイルスの感染拡大により、

その世界経済への影響を懸念される

中国の武漢市で発生した新型コロナウイルスは、これまでに患者数が1200人を超え、死者も41人に上っています。そのため、世界の投資家は、この新型肺炎が世界経済に与える影響を懸念しています。

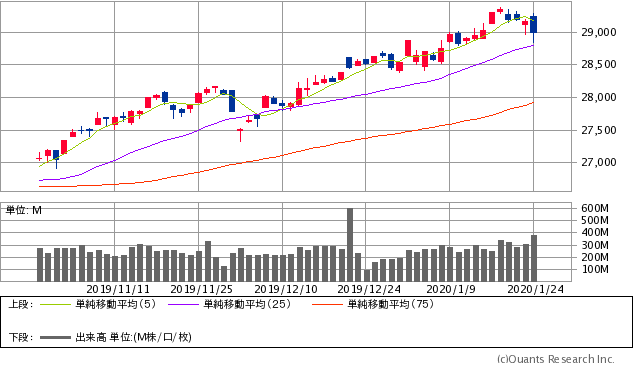

米国市場も、週間ベースでダウ工業株価平均指数(NYダウ)が-1.2%、ナスダック総合指数が-0.8%、S&P500指数が-1%下落しました。この下落幅は、去年の8月以来で最大でした。

ダウ工業株価平均指数チャート/日足・3カ月(出典:SBI証券公式サイト)

ダウ工業株価平均指数チャート/日足・3カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

昨年10月以降、上昇を続けてきた米国株は、

どこかのタイミングで「小休止」が必要だった

もっとも、米国株式市場は去年の10月以降、息つく暇もなく一本調子に上昇してきましたので、どこかで小休止する必要がありました。

したがって、先週の下げの原因をすべて新型コロナウイルスに求めることは出来ないと思います。“買い疲れ”になっていたところへ、たまたま新型肺炎のニュースが飛び込んできたのだと考えるべきです。

今後の展開ですが、目先の米国株式市場は微調整を余儀なくされるでしょう。むしろ、このへんで押し目をつくった方が長期的には好ましいとすら言えます。しかし調整をするからといって、このまま米国株式市場が”長期弱気局面”に入るわけではないと思います。

S&P500採用銘柄の決算や長期金利を見る限り、

米国株に対して悲観的になる必要はない

企業業績を見ても、米国経済は堅調です。2019年第4四半期の決算発表シーズンに関しては、現時点でS&P500採用銘柄の17%が決算発表を終えた段階ですが、そのうち73%の企業が1株当たり利益(EPS)でコンセンサス予想を上回っており、良い滑り出しを見せています。

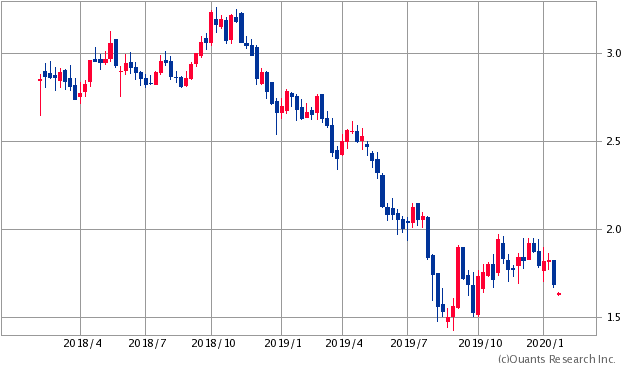

次に長期金利ですが、米国10年債利回りは1.69%と低水準であり株式にとって支援的です。

米国10年債利回りチャート/週足・2年(出典:SBI証券公式サイト)

米国10年債利回りチャート/週足・2年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

これらのことを考え合わせると、いま米国株式に対して悲観的になる必要はないと思われます。目先の調整期間が過ぎれば、また米国株は「買い」のスタンスに戻って良いと考えます。

「EPS」「売上高」「ガイダンス」の3つすべてで

良い数字を出した企業が狙い目!

さて、「その際、何を買うか?」ですが、これはいつも通り、良い決算を出した企業の株を素直に買いにゆけばよいと考えています。

良い決算とは、1)EPS、2)売上高、3)ガイダンスの3つすべてでコンセンサス予想を上回るような決算を指します。なお、ガイダンスとは、来期、さらには今年通年の業績に関する会社側の正式予想を指します。

今はまだ決算発表シーズンの真っ只中ですが、先週発表された決算の中では、アトラシアン(ティッカーシンボル:TEAM)とインテル(ティッカーシンボル:INTC)の決算が抜きん出て良かったです。

【アトラシアン】

次の決算は苦しくなりそうだが、

中長期的に見ると心配の必要はなし!

アトラシアンの第2四半期(12月期)決算は、EPSが予想27セントに対して37セント、売上高が予想3.89億ドルに対して4.09億ドル、売上高成長率が前年同期比+36.7%でした。

なお第2四半期決算がとりわけ良かった理由は、今期、アトラシアンのデータセンター向けサービスが初めて値上げされたことが関係しています。

アトラシアンのソフトウェアは、欧州や日本などの海外市場ではマーケティング・パートナー企業によって売られています。それらの提携先の営業マンは、「今度値上げがありますから、その前に契約してしまいましょう!」という営業攻勢をかけました。その関係で、今回の第2四半期の売上が当初予想よりかなり良くなったのです。

ただし、その反動で、次の第3四半期決算はちょっと苦しくなります。具体的には、EPSが予想22セントに対して新ガイダンス20セントが、売上高が予想3.97億ドルに対して新ガイダンス3.95億〜3.99億ドルが提示されました。

しかし、これは上で説明したような「値上げ前の駆け込み営業」の反動ですので、あまり心配には及びません。実際、2020年通年のガイダンスを見てみると、EPSは予想1.02ドルに対して新ガイダンス1.03〜1.09ドルが、売上高は予想15.5億ドルに対して新ガイダンス15.9億〜16億ドルというしっかりした数字が提示されました。

アトラシアン(TEAM)チャート/日足・6カ月(出典:SBI証券公式サイト)

アトラシアン(TEAM)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

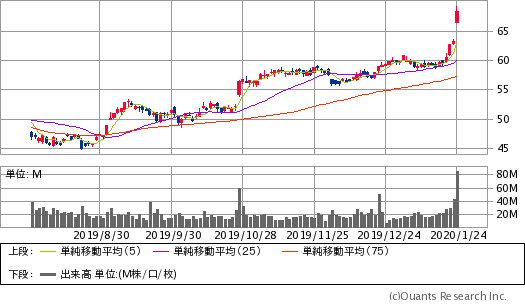

【インテル】

経営陣のコメントは用心深いが、

決算も良く、全体的には良い状況!

インテルの第4四半期決算も素晴らしかったです。EPSは予想1.25ドルに対して1.52ドル、売上高は予想192.3億ドルに対して202億ドル、売上高成長率は前年同期比+8.3%でした。なお、ノンGAAPグロスマージンは60.1%でした。なお、前年同期は61.7%でした。

部門別売上高は、以下の通りでした。

| ■インテルの部門別売上高 | ||||||

| 部門 | 売上高 | 前年同期比 | ||||

| データセンター | 72億ドル | +19% | ||||

| IOT | 9.2億ドル | +13% | ||||

| 自動運転車 | 2.4億ドル | +31% | ||||

| NAND | 12億ドル | +10% | ||||

| プログラマブル | 5.1億ドル | -17% | ||||

| PC/コンシュマー | 100億ドル | +2% | ||||

第1四半期のEPSは予想1.03ドルに対して新ガイダンス1.30ドルが、売上高は予想171.9億ドルに対して新ガイダンス190億ドルが提示されました。また、2020年のEPSは予想4.65ドルに対して新ガイダンス5.00ドルが、売上高は予想721.5億ドルに対して新ガイダンス735億ドルが提示されました。グロスマージンは59%を見込んでいます。

インテルの設備投資額は170億ドルを見込んでおり、線幅5ナノメートル、ならびに線幅7ナノメートルの製品への投資がその50%を占める予定です。設備投資額は、去年より8億ドル多いです。

なお、決算発表にともなうカンファレンスコールでは、経営陣は投資家の期待値を低く抑えることに努めていました。具体的には「2020年は、上半期こそ良いのですが、下半期は苦しくなると思います」ということを強調していました。

これは、インテルの現経営陣独特の用心深い態度から出たコメントだと思います。

具体的には、いまデータセンター向け半導体の需要がとても強いのですが、過去の事例を見ると、現在のような大量購買が出た後は顧客が新しい設備を消化する期間が必要となり、需要が細るケースがあったことが指摘されました。

また、PC向け半導体はいま「ウインドウズ10」向けの売上が好調ですが、これは新製品サイクルにまつわる一過性の需要であり、いずれ沈静化すると見ています。

さらに、携帯電話向けモデム半導体は、現在の出荷は好調なものの、いずれ5Gに移行した際に必ずしもインテルの半導体が採用されるとは限らないことが指摘されました。

これらのことから、「2020年上半期は良いとしても、下半期はどうなるかわからない」というコメントになったのです。

なおインテルは、現在、線幅10ナノメートルの半導体へ移行している最中ですが、これまでのところ“歩留まり”は良いようです。歩留まりさえ安定していれば、上に述べたような需要の浮き沈みは、ある程度までなら価格戦略によりショックをやわらげることが可能です。

全体として、インテルの現在の状態は良いと言えるでしょう。

【※インテルに関する詳細記事はこちら!】

⇒「インテル」が事業戦略の見直しにより、再び成長路線へ! 急成長をしている“データ中心”市場への進出を試みている今こそ、絶好の投資チャンスだ!

インテル(INTC)チャート/日足・6カ月(出典:SBI証券公式サイト)

インテル(INTC)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【今週のまとめ】

現在の「押し目」に買い向かうときは、

足元の業績がシッカリしている銘柄を選ぼう!

新型コロナウイルスのニュースで、米国の株式市場は調整局面を迎えています。ただ、これは一過性のものと考えられるので、ある段階でこの「押し目」は買い向かってゆく必要があると考えています。

買い銘柄の候補を選定するにあたっては、足元の業績がシッカリしている銘柄を選びたいです。アトラシアンとインテルは、その基準に合格します。

【※今週のピックアップ記事はこちら!】

⇒「新型コロナウイルス」の感染拡大で注目されるのは「臨床検査」関連株!「シメックス」や「みらかホールディングス」「ビー・エム・エル」など5銘柄を紹介

⇒2020年の日経平均株価は「高値2万6000円⇔安値2万1500円」で推移!? 強気派は堅調な米国経済を重視する一方、弱気派は中東情勢や米中貿易協議の行方を懸念

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |