「つみたてNISA」(積立NISA)は、投資で得られた利益(運用益)にかかる約20%の税金がゼロになるお得な制度。この連載では、「つみたてNISA」の特徴を紹介しています。

「つみたてNISA」で購入できる投資信託・ETF(上場投資信託)は、2020年4月1日現在で181本あります。

【※つみたてNISAのすべての対象商品はこちら!】

⇒つみたてNISA(積立NISA)対象商品を一覧で紹介! インデックス型投資信託とアクティブ型投資信託、ETFの取り扱い金融機関や信託報酬、騰落率に注目!】

2017年に103本でスタートして以来、「つみたてNIASA」の対象商品は少しずつ増えていますが、もし今、自分が積み立てている投資信託・ETFよりも良さそうな投資信託・ETFが出てきたら、どうすればいいと思いますか? 積み立てる商品を変更したほうがいいのでしょうか? また、新型コロナウイルスの問題などで積み立てている投資信託・ETFが大きく値下がりしてしまったら、積み立てをやめたり、ほかの商品に変更したりしてもいいのでしょうか。

今回は、「つみたてNISA」で積み立てている投資信託・ETFを変更したくなった場合のポイントや注意点などについて、まとめて紹介します。

【※関連記事はこちら!】

⇒まだ「つみたてNISA」を始められない人が抱えがちな“8つの疑問”をわかりやすく解説! 金融機関&投信の選び方や「iDeCo」との併用方法などにズバリ回答!

|

|

「つみたてNISA」の運用商品の変更は簡単!

ただし“スイッチング”は非課税投資枠の消費に注意

「つみたてNISA」の運用商品を変更することは簡単です。積み立てていた投資信託・ETFの新規購入をストップして、ほかの投資信託・ETFの積み立てをスタートすればいいだけです。「つみたてNISA」で毎年非課税で投資できる金額の上限(非課税投資枠)は40万円ですので、この上限に収まる範囲で投資信託・ETFを購入していれば、銘柄を変えても問題はありません。

しかし、これまで積み立てていた投資信託を売却して、その資金でほかの投資信託を購入する、となると話は別です。保有している投資信託を売却して、その資金でほかの投資信託を購入する(ほかの投資信託に乗り換える)ことを「スイッチング」といいますが、「つみたてNISA」でスイッチングを行うと非課税枠を消費してしまいます。保有している投資信託を売っても非課税枠は戻りませんし、投資信託を新たに購入すれば、その購入金額分の投資枠は消費されてしまうからです。

【※関連記事はこちら!】

⇒「つみたてNISA」を始めるときの注意点を解説!従来の「NISA」から「つみたてNISA」に切り替えるときや実際の運用時に押さえておきたいポイントは?

つまり「つみたてNISA」の場合、これから積み立てる投資信託の銘柄を変更することは簡単にできるものの、これまで積み立てた投資信託を別の銘柄に変えることは現実的ではないのです。

「つみたてNISA」は、非課税になる年間の投資金額が40万円までと限られていますから、売って買ってを繰り返したり、リバランス(ポートフォリオの資産配分を売買することで調整すること)をしたりするのには向いていません。ちなみに「iDeCo」(イデコ・個人型確定拠出年金)ならスイッチングが可能です。

【※関連記事はこちら!】

⇒iDeCoに入るべき人、入らないほうがいい人は?積極的にiDeCoを利用すると得をする3つのタイプと、iDeCoに入らないほうがいい4つのケースを紹介!

新しく気になった投資信託に変更する場合、

これまで購入してきた投資信託は売らずにとっておく!

では、新しく気になった投資信託の積み立てを始めるときは、これまで積み立ててきた投資信託は、売ってしまったほうがいいのでしょうか。

結論からいうと、基本的には売らずにとっておくのがいいでしょう。

「つみたてNISA」で積み立ててきた投資信託は、新規の購入をストップしてもそのまま保有しつづけることができます。そして、購入した年から20年間は、利益にかかる税金をゼロにできます。投資信託をそのまま保有しておけば、今後、値上がりしたときに売却して利益を得られるかもしれません。売ったところで非課税投資枠が復活するわけでもないので、これまで購入してきた投資信託は持ちつづけて、非課税での運用を続けるのが無難な選択です。

もう一つ検討してほしいのが、これまで積み立ててきた投資信託の新規購入を完全にやめるのではなく、金額を減らして継続し、減らした分の金額で別の投資信託を買っていくというやり方です。

「ドルコスト平均法」の効果を考えると、同じ投資信託への積み立てを完全に止めずに、少額でも続けていくという考え方もアリです。一定金額ずつ積み立てる場合、投資信託の価額が高いときには少ししか買えず、価額が安いときにはたくさん買えることになりますので、投資信託の平均購入価格が自然と下がっていきます。この効果により、価額が上がった時に利益を出しやすくなるからです。

【※関連記事はこちら!】

⇒積み立て最大のメリット「ドルコスト平均法」とは? 積み立てと一括購入で成績がどう変わるかを検証し、投資初心者に「積み立て」をおすすめする理由を紹介

「つみたてNISA」の投資信託を変更すべきはどんな時?

Q&Aでズバッと回答!

では、積み立てる投資信託を変更したほうがいいのはどんなときでしょうか。以下、Q&A形式でお答えします。

Q:より安い信託報酬の商品が追加されたら変更すべき?

A:信託報酬が0.2%以上違うようなら、変更してもいいでしょう。

例えば、インデックス型の投資信託の場合、ベンチマークとなる指数が同じであれば、日々の値動きもほとんど同じになるはずです。となると、運用で差が出るのは保有中のコスト、つまり信託報酬です。信託報酬が低いほど得られる利益は増えますし、投資期間が長くなるほど信託報酬の安い投資信託と信託報酬の高い投資信託の利益の差は大きくなります。

もし、現在、信託報酬が高めの投資信託を積み立てているのであれば、信託報酬の安い投資信託に変更したほうがいいかもしれません。目安としては「信託報酬の差が0.2%以上」ならば、積極的な変更を検討しましょう。

これから「つみたてNISA」を始める人は、はじめから信託報酬が0.1%台など、圧倒的に低い投資信託を選べば、これ以上、信託報酬が大きく下がることも少ないでしょうから、今後、運用商品を変更しなくてもよくなります。

信託報酬の最安値にこだわるなら、「eMAXIS Slim」(三菱UFJ国際投信)や「<購入・換金手数料なし>ニッセイインデックスファンド」(ニッセイアセットマネジメント)のシリーズがいいでしょう。これらのシリーズは信託報酬最安値を目指して信託報酬の値下げ合戦を繰り広げています。

【※関連記事はこちら!】

⇒つみたてNISA(積立NISA)のインデックス型投信の中で、信託報酬の安い商品を厳選して紹介! 騰落率や取り扱いのある金融機関にも注目して商品を選ぼう!

Q:積み立てている投資信託が大きく値下がりしました。別の投資信託に変えたほうがいいでしょうか?

A:投資信託の値下がりは大きなチャンスになる可能性もあります。

2020年2月以降、新型コロナウイルスの影響で市場は大きく値下がりをしています。多くの投資信託も、値下がりしていることと思います。別の銘柄に変更というより、もう売ってしまいたい!と考えている人も多いのではないでしょうか。

もちろん、将来の保証はできませんが、あえていえば、積み立てている投資信託は売却せずにそのまま持ち続けることをおすすめします。

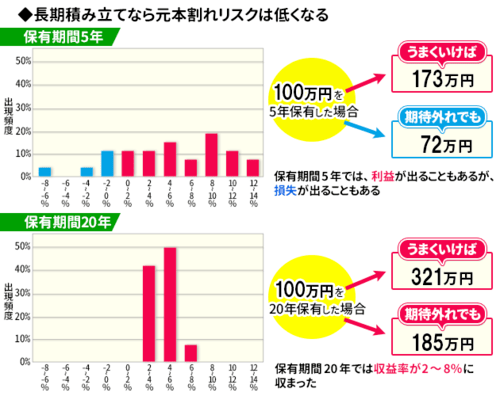

下図は、金融庁の資料をもとに作成したものです。国内外の株式や債券に100万円を投資したとき、保有期間5年間と保有期間20年間で、収益率がどう変わるかを示しています。

参照元:金融庁「つみたてNISA早わかりガイドブック」 注)左のグラフは、1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行ったものです。各年の買付け後、保有期間が経過した時点での時価をもとに運用結果及び年率を算出しています。これは過去の実績をもとにした算出結果であり、将来の投資成果を予測・保証するものではありません。

参照元:金融庁「つみたてNISA早わかりガイドブック」 注)左のグラフは、1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行ったものです。各年の買付け後、保有期間が経過した時点での時価をもとに運用結果及び年率を算出しています。これは過去の実績をもとにした算出結果であり、将来の投資成果を予測・保証するものではありません。拡大画像表示

保有期間5年間の場合、100万円は最大で173万円に増える可能性がある一方、72万円まで減る可能性があります。それに対して、保有期間20年間ならば、最低でも185万円、最大321万円と、年率2〜8%の範囲に収まっています。短期的に見れば、上がったり下がったりがあるものの、長期で見れば、値動きはある程度の範囲に収まり、結果として損失の可能性が減っていることが見て取れます。

バブル崩壊やリーマンショックなど、歴史的に経済が大きく落ち込む時期があるのは事実です。新型コロナウイルスによる下落もその一つに数えられるかもしれません。しかし、下落し続ける相場はありません。20年に及ぶ積み立て投資の収益率は、複利効果もあいまって、それらの大きな落ち込みを乗り越えてくれる計算なのです。

【※関連記事はこちら!】

⇒「つみたてNISA」ならお金を増やす“投資の3つの鉄則”を誰でも無理なく実践できる!資産運用を始める前に知っておきたい「投資の基本」をまとめて解説!

Q:リスクをより下げた運用に変えたいです。

A:「株式型」から、株式・債券などに分散して投資する「バランス型」への変更もできますが……。

「つみたてNISA」の投資信託には、株式に100%投資する「株式型」と、株式・債券・不動産などに分散して投資する「バランス型」の2種類があります。一般的に、債券より不動産、不動産より株式に投資するほうが高リスクといわれています。また、国内より先進国、先進国より新興国に投資するほうが高リスクとされています。ですから、株式型からバランス型に変更したほうがリスクは下がるでしょう。

【※関連記事はこちら!】

⇒「つみたてNISA」でおすすめの「バランス型」投信2銘柄を紹介!1本で幅広く分散投資ができる「バランス型」投資信託の特徴と選び方、プロ推薦の銘柄はこれ!

しかし、当初のポートフォリオを崩して、闇雲に株式を減らしてしまうのも考えものです。市場が値上がりしたときに、値上がりの恩恵を相対的に受けにくくなってしまうからです。

「つみたてNISA」では、「20年間非課税で運用できる」ということ自体が何よりのリスク低減策です。初期の商品選びの段階できちんとポートフォリオを組んだら、あとはコツコツと長期間積み立てを続けることが大切。そうすることで、複利効果と相まって、堅実にお金を増やすことができるでしょう。

「つみたてNISA」では、リバランスのためにスイッチングすると非課税枠を消費することになってしまいます。そこで、「つみたてNISA」の中だけで資産のポートフォリオを考えるよりも、「つみたてNISA」以外の資産も合わせて、資産のポートフォリオを考えてバランス調整をするのがおすすめです。

「つみたてNISA」の運用商品を変更したくなったら、この記事を思い出してください。積み立てる商品を積極的に変更したほうがいいのは、信託報酬を大きく下げられる時のみです。それ以外の場合は積極的に変更を考えなくてもいいでしょう。それよりも、「つみたてNISA」を通して「長期・分散・積立投資」をきちんと続けていくことが大切です。じっくりと、お金を育てていきましょう。

【※関連記事はこちら!】

⇒「つみたてNISA」でおすすめの「国内株式型」投信4銘柄を紹介! 低リスクで信託報酬が安い「国内株式型」で、プロが推薦するインデックスとアクティブの銘柄は?

⇒つみたてNISA(積立NISA)を始めるなら、おすすめの証券会社はココだ!手数料や投資信託の取扱数などで比較した「つみたてNISA」のおすすめ証券会社とは?

|

|

(株)Money&You代表取締役、マネーコンサルタント。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職。女性のための、一生涯の「お金の相談パートナー」が見つかる場『FP Cafe』を運営。メディアなどで投資に関するコラム執筆、書籍の執筆・監修、講演など日本人のマネーリテラシー向上に努めている。著書は『やってみたらこんなにおトク! 税制優遇のおいしいいただき方』(きんざい)、 『税金を減らしてお金持ちになるすごい!方法』(河出書房新社)など多数。日本証券アナリスト協会検定会員。ファイナンシャルプランナー(AFP)。twitter→@yorifujitaiki

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年3月6日時点】 2026年の「NISA口座」はどこにする? 「新NISA」の取扱商品や売買手数料を徹底比較! ※表内のデータは、情報更新時に公表されている「新NISA」の情報をまとめたものです。 |

||||

| ■SBI証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 284本 | 無料 | 無料 | 1517本 | 0〜 3.0% |

| 【SBI証券の新NISA口座のおすすめポイント】 ネット証券大手の一つで、新NISA口座では日本株の売買手数料無料に加えて、米国株式&海外ETFの売買手数料も無料!「つみたて投資枠」の対象となっている投資信託を多数取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の積み立ては「100円」から可能で、少額から始めたい人に対応。「毎月積立」だけでなく、「毎週積立」「毎日積立」も選べる。三井住友カードなどによるクレジットカード決済「クレカ積立」を利用すると、カードの種類や、日常のショッピングでの利用額などの条件によってポイントが貯まる。「投信マイレージ」では保有額に応じたポイントも獲得できる。「成長投資枠」では米国株、中国株、韓国株、ロシア株(現在、注文停止中)、ベトナム株、インドネシア株、シンガポール株、タイ株、マレーシア株など海外株も豊富。単元未満株(1株から日本株が買える)「S株」は東証の全銘柄が対象で、成長投資枠で投資可能。売買手数料はゼロ円だ。「S株」では積立サービス「日株積立」を開始。株数指定(1 株単位)、金額指定(1000円以上、500円単位)で積立ができるようになった。カスタマーサービスセンターは「NISA・投信土日専用デスク」があり、週末も問い合わせに対応しているのも便利。「J.D.パワー2025年NISA顧客満足度調査」<ネット証券部門>にて、総合満足度ランキング3年連続1位を受賞した。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【SBI証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託の取扱数が284本と金融機関の中でも充実しているのがSBI証券の魅力! ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 |

||||

| 【NISAにおすすめのSBI証券!ZAi限定で現金2000円をプレゼント!】 | ||||

| ■三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 265本 | 無料 | 無料 | 1204本 | 0.5〜 2.0% |

| 【三菱UFJ eスマート証券(旧:auカブコム証券)の新NISA口座のおすすめポイント】 新NISAでは、日本株や米国株の売買手数料が無料!「つみたて投資枠」の投資信託の種類も多く、「100円」から購入が可能なので投資初心者や資金に余裕のない人でも始めやすい。「au Payカード」で投資信託を積み立てるとPontaポイントがたまるほか、投資信託の保有額に応じてもPontaポイントがたまる(「au ID」の登録が必要)。また、KDDIが提供する料金プラン「auバリューリンク マネ活2」に加入し、NISA口座と「au PAY ゴールドカード」の保有でクレカ積立のPontaポイント還元率が最大2%にアップする(2%にアップするのは積立金額月5万円まで)。また、三菱UFJカードでのクレカ積立も始まった。還元率は三菱UFJカードなら0.5%、ゴールドプレステージやプラチナ・アメリカン・エキスプレス・カードなら1.0%還元となる。au PAYカードと三菱UFJカードの併用はできない。500円から個別株が買える「プチ株」、プチ株や投資信託を毎月積立投資できる「プレミアム積立」も便利。通常「プチ株」の購入には手数料が発生するが、「プレミアム積立(プチ株)」の場合、買付手数料が無料。なお、NISA口座(成長投資枠)ならスポット取引でも売買手数料が無料となっており、コスト面でもお得だ。新NISA口座の開設者は特定口座での現物株式の取引手数料が最大5%割引になる「NISA割」がある(ただし「プチ株」「プレミアム積立」の場合は通常の手数料が必要)。 |

||||

| 【関連記事】 ◆【三菱UFJ eスマート証券の特徴とおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率は最大1%とネット証券トップクラス ◆「三菱UFJ eスマート証券+au PAY カード」で積立投資すると最大1%のPontaポイントがたまる! つみたてNISAも対象なので、これから投資を始める人にもおすすめ! ◆【三菱UFJ eスマート証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託は265本と豊富で、現物株の取引手数料が最大5%割引になる特典もあり! |

||||

| ■松井証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 278本 | 無料 | 無料 | 1260本 | 0〜 1.0% |

| 【松井証券の新NISA口座のおすすめポイント】 株主優待名人の桐谷さんもおすすめするネット証券の一つ。新NISAでは、日本株や米国株の売買手数料が無料で、取り扱っているすべての投資信託の販売手数料も一括購入・積立購入を問わず0円!「つみたて投資枠」対象の投資信託の取扱本数も豊富だ。投資信託は「100円」から購入可能。2025年5月からJCBカードを使ったクレカ積立が開始され、ポイント還元率は最大1%。また、投資信託の保有額に応じてポイントが付与される「最大1%貯まる投信残高ポイントサービス」もお得。低コストインデックス投信を含めた全銘柄が対象で、ポイント付与率は5大ネット証券のなかで最高水準だ(毎月のエントリーが必要)。iDeCoの残高でもポイントがもらえるのも嬉しい。投資信託のロボアドバイザー(利用料無料)では、新NISA対応のモデルポートフォリオ「成長投資コース」も用意されている。専門のオペレーターが投資の意思決定を手助けしてくれる「株の取引相談窓口」(完全予約制)や、NISAに関する質問に答える「NISAサポートダイヤル」を開設。利用料は無料で画期的なサービスとなっている。オンラインの口座開設手続きでは、証券口座とNISA口座の同時開設申込ができるため、手間を省いてすばやい口座開設が可能だ。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【松井証券「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託を278本も用意!ロボアドバイザーが投資初心者の資産設計をサポート ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)!その他の無料サービスと個性派投資情報も紹介 |

||||

| ■楽天証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 279本 | 無料 | 無料 | 1465本 | 0.5〜 2.0% |

| 【楽天証券の新NISA口座のおすすめポイント】 NISA口座数が700万口座(2026年1月時点)で業界NO1。新NISA口座では日本株の売買手数料が0円なのに加えて、米国株式&海外ETFの売買手数料も無料!「つみたて投資枠」対象商品のほとんどの投資信託を取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の最低購入金額が「100円」のため、少額から積み立てられる。「つみたて投資枠」では「毎月積立」だけでなく「毎日積立」も選べる。なお、年間投資枠を使い切りたい場合には、既存の積立設定に金額を上乗せできる「NISAつみたて投資枠使い切り設定」機能が便利だ。ポイントプログラムが充実しており、「楽天カード」で決済する「クレカ積立」にすれば、毎月の積立額に応じて「楽天ポイント」が付与される。また、積立代金を「楽天ポイント」で支払うことも可能だ。「成長投資枠」で買える海外株は、米国株、中国株、アセアン株。1株単位で売買する単元未満株「かぶミニ」は約2200銘柄の取引が可能。売買手数料は無料だが、リアルタイム取引(約830銘柄が対象)の場合は別途スプレッドが発生する。なお、単元未満株のリアルタイム取引に対応している証券会社はめずらしく希少だ。単元未満株の積立もできる。「かぶツミ」(NISA対応)を利用すれば最低金額1000円、1株から株の積立が可能。また、NISA限定の「かぶピタッ」(約1000銘柄)なら100円から株の金額指定取引ができるため、NISAの成長投資枠がギリギリまで使い切れる。「かぶツミ」「かぶピタッ」ともに、楽天ポイントを使った株の買付が可能。新NISAや資産作りに迷ったら相談窓口「withアドバイザー」が便利。楽天社員がアドバイスを行っている。現状の積立診断とプラスワン銘柄を提案してくれるロボアドバイザー「かんたん積立診断」も便利。 |

||||

| 【関連記事】 ◆楽天証券が投資信託の積立時の「楽天カード」決済&積立額の1%分のポイント還元を開始! ポイントの再投資も可能で、最強の「つみたてNISA」口座が誕生 ◆【楽天証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が279本と豊富!積立額に応じポイント還元&ポイントで投資も可能! ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう |

||||

| 【楽天カード+楽天キャッシュで月15万円の投信積立までポイント還元!】 | ||||

| ■マネックス証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 273本 | 無料 | 実質無料 | 1302本 | 0.73〜 3.1% |

| 【マネックス証券の新NISA口座のおすすめポイント】 新NISA口座では日本株の売買手数料が無料なのに加えて、米国株は全額キャッシュバック、中国株は無料。マネックス証券は以前から米国株と中国株の取引に力を入れている証券会社で、新NISA口座でも米国株は4800銘柄以上、中国株は2700銘柄以上が購入できる。「つみたて投資枠」の対象投資信託のラインナップも豊富。最低購入金額が原則100円で、少額からつみたてNISAを始めることができる。すべての投資信託の販売手数料が無料! 投資信託を保有すると、ほとんどの投資信託で年率0.03〜0.26%の「マネックスポイント」や「dポイント」がもらえるのも嬉しい。ポイントはAmazonギフト券などに交換できる。投資信託の積立購入のときに「マネックスカード」や「dカード」で支払うと最大3.1%分のマネックスポイントやdポイントが貯まる。単元未満株取引「ワン株」では買付手数料が無料。売却手数料も新NISA口座ならキャッシュバックされるので実質無料だ。2024年3月末から「ON COMPASS」がNISA成長投資枠での利用に対応した。「ON COMPASS」は2023年4月の金融庁公表調査、3年・5年リターンで1位を獲得したおまかせ資産運用サービスだ。 |

||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は業界トップクラスの1.1%で、「dカード GOLD」ならお得な付帯サービスも満載 ◆【マネックス証券の「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が273本もあり、初心者も安心の資産設計アドバイスツールが使える! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

||||

| 【クレカ積立でのポイント還元率が業界トップクラス!】 | ||||

| ■SMBC日興証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 157本 | 137〜2200円 (約定代金による) |

− | 413本 | − |

| 【SMBC日興証券の新NISA口座のおすすめポイント】 2023年11月から投資信託情報サービス「日興の投信NISA」を開始。数多くの投資信託のなかからおすすめの21本に絞り込んでいるうえ、「なにごともバランスが大事よ」「私は世界の成長にかける」といったタイプごとに5〜6銘柄をピックアップしてくれるので、自分好みのNISA対応ファンドを選ぶ助けになる。SMBC日興証券では一部の投資信託で買付手数料が必要となるが、積立購入(投信つみたてプラン)の場合は全銘柄で買付手数料が原則無料となるので、上手に活用したい。 また、外国株式は、オンライントレードでは取引できないので注意しよう。単元未満株取引「キンカブ」は「100円以上、100円単位」の金額指定で株が買えるのがメリットで、dポイントでも株式投資ができる。「キンカブ」は売買手数料は無料で、100万円以下の買付ならばスプレッドも0%となっている(100万円超の買付時や売却時はスプレッド0.5~1.0%)。 |

||||

| 【関連記事】 ◆【SMBC日興証券のおすすめポイントは?】信用取引完全無料、NISAや積立投資にも便利な株が小分けで買える「キンカブ」がおすすめ! ◆IPOに当選して儲けたいなら「主幹事証券」を狙え! 通常の引受証券の50~100倍も割当がある主幹事と、多くの割当が期待できる主幹事のグループ会社の攻略がIPOで勝つ秘訣! |

||||

| ■GMOクリック証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 45本 | 無料 | − | 132本 | − |

| 【GMOクリック証券の新NISA口座のおすすめポイント】 日本株、投資信託の取引手数料は、NISA、非NISAにかかわらず無料となっている(電話注文を除く)。投信は100円から積立可能、ほとんどがNISA対象で、eMAXIS Slim、ひふみ、iFreeなど低コストで人気の銘柄を厳選。積立は、毎月、毎週、毎日から選べる。投信選びには「iツール」が役立つ。資産構成や積立シミュレーションなどが可能だ。新NISA対応ではないがFXやCFDなど商品ラインアップが豊富なので、新NISAを入口にさまざまな投資に挑戦したい人におすすめ! |

||||

| 【関連記事】 ◆GMOクリック証券のおすすめポイントはココだ!コストが激安な上にツール、情報も充実して大手ネット証券に成長 ◆GMOクリック証券の株アプリ/株roid / iClick株を徹底研究!適時開示情報やアナリストレポートも過去90日分が読める! |

||||

| ■ウェルスナビ(WealthNavi) | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| ETF | ETF | |||

| サービス手数料: 資産残高の0.693〜0.733%(年率・税込)※1 |

− | |||

| 【ウェルスナビ(WealthNavi)の新NISA口座のおすすめポイント】 預かり資産・運用者数が国内No.1のロボアドバイザー※2で預かり資産は1兆8,000億円を突破(2026年1月5日時点)した。国内外のETFに分散投資をするロボアドバイザー「ウェルスナビ」はNISA口座にも対応。5つの質問に答えるだけで最適なポートフォリオを提案し、毎月自動的に積立投資をしてくれるので、初心者でも簡単に効率的な運用を実行できる。2024年からの新NISAなら、つみたて投資枠と成長投資枠の両方で資産を購入することで最大で年360万円まで投資可能! 運用コストとしては、一般的な証券会社のような売買手数料ではなく、資産残高に対して決まった割合のサービス利用料を負担する形なので要注意。また、楽天証券と提携した「ウェルスナビ×R」も提供している。その場合、楽天カードや楽天キャッシュを利用し、楽天ポイントを貯めたり、楽天ポイントを利用した購入・積立が可能となる。 ※1 NISA口座に自動積立だけで入金した場合で試算した手数料。リスク許容度(ポートフォリオ)により異なる。また、各商品の値動きによりポートフォリオのバランスが崩れた場合は、手数料が表記の範囲を超えて変動する可能性がある。※2 一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年9月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年12月時点) |

||||

| 【関連記事】 ◆【2026年最新版】「ロボアドバイザー」の機能や利用料、特徴を比較!証券会社のサービスから独立系業者まで紹介 |

||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。※2 1約定ごとプランで約定金額240万円までの売買手数料。 | ||||

![つみたてNISA(積立NISA)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/e/a/-/img_eace5a73a1ad0274200200a5ecc7b2f8119004.jpg)