ウーバーやリフト、スマイルダイレクトクラブなど

注目の小型急成長株が軒並み急落

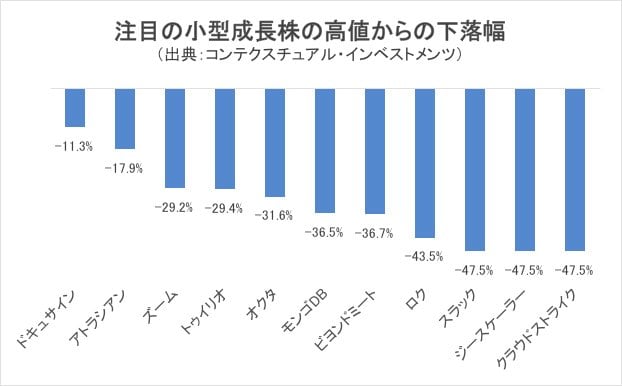

このところ小型急成長株の株価下落がキツイです。

投資家のセンチメントが暗転した一因は、ウーバー(ティッカーシンボル:UBER)、リフト(ティッカーシンボル:LYFT)、スマイルダイレクトクラブ(ティッカーシンボル:SDC)、ペロトン・インタラクティブ(ティッカーシンボル:PTON)などの前評判の高い新規公開(IPO)株が次々に急落したことによります。

【※関連記事はこちら!】

⇒「ウーバー」のIPOは、注目を集めたものの失敗! “ライドシェアリング銘柄”の成長性に期待するなら、業界2位の「リフト」のほうが成長性が高くて有望!

⇒歯列矯正サービスの「スマイルディレクトクラブ」がナスダックにIPO(新規上場)! 斬新なビジネスモデルで市場拡大に成功した注目ベンチャーを解説!

⇒いま米国で最もイケてるブランド「ペロトン・インタラクティブ」がIPO! エクササイズ器具の販売だけでなく、熱烈なユーザー・コミュニティーが強味!

ウィーワークの親会社、ウィー・カンパニーのIPOが需要不足で延期されたことも響きました。この延期が決まった直後、アダム・ニューマンはCEOを解任され、非執行会長へと追いやられました。また、ウィー・カンパニーは、従業員の3分の1にあたる5千人をリストラする予定だと伝えられています。

【※関連記事はこちら!】

⇒「WeWork(ウィワーク)」がいよいよIPOを申請! ソフトバンクも出資するコワーキングスペース企業のビジネスモデルから業績、将来の展望まで徹底解説!

このような悲観ムードの中で、これらの企業より一足先にIPOを済ませた若い企業の株も軒並み急落しました。

しかし、それらの銘柄の四半期決算を見てみるとしっかりした決算の企業も多いです。決算が良かったにもかかわらず売られている銘柄は、買い場と言えるでしょう。

| ■注目の小型成長株の決算内容まとめ | |

| 決算内容 | 銘柄名 |

| 良い | ズーム、クラウドストライク、ロク、トゥイリオ、アトラシアン、オクタ |

| まずます | ビヨンドミート、モンゴDB、ドキュサイン |

| 悪い | スラック、ジースケーラー |

ひとつずつ決算内容を見ていきましょう。

【ズーム・ビデオ・コミュニケーションズ】

売上高成長率が前年同期比+95.7%など、素晴らしい決算内容

ズーム・ビデオ・コミュニケーションズ(ティッカーシンボル:ZM)の第2四半期(7月期)決算は、素晴らしい内容でした。

EPSは予想1セントに対して8セント、売上高は予想1.31億ドルに対して1.46億ドル、売上高成長率は前年同期比+95.7%でした。

従業員10名以上の顧客は+78%の6.63万口座でした。過去12か月の売上高が10万ドルを超える大口顧客は+104%の466でした。フリー・キャッシュフローは、前年同期が820万ドルだったのに対し、1710万ドルでした。

第3四半期のEPSは予想-1セントに対して新ガイダンス3セントが、売上高は予想1.41億ドルに対して新ガイダンス1.55億~1.56億ドルが提示されました。また、2020年度のEPSは予想3セントに対して新ガイダンス18~19セントが、売上高は予想5.47億ドルに対して新ガイダンス5.87億~5.9億ドルが提示されました。

ズームは、「ランド&エクスパンド戦略」を強力に推し進めています。これは「小さく始めて、後で大きな契約にする」営業手法です。商談のサイズには特に変化はありません。

ベライゾンとリセラー(販売代理店)契約を締結しましたが、すでに良い成果が出ています。

今後、データセンターへの投資を増やすので、グロスマージンはそれほど改善しないと想定しています。

ズームの顧客企業の多くが、いまだに固定電話や社内に設置された電話交換機を使用しています。新サービス「ズーム・フォン」は、そのような大企業に対してサービス提案しています。これまでのところ顧客の反応は良いです。「ズーム・フォン」の売り上げの約半分が、年間売上高10万ドル以上の大口顧客となっています。

ズームの経営内容には一点の曇りもなく、株価が低迷している今は「買い」のチャンスです。

【※ズーム・ビデオ・コミュニケーションズの関連記事はこちら!】

⇒「ピンタレスト」と「ズーム・ビデオ・コミュニケーションズ」がIPO(新規上場)! リーバイスやリフトに続く注目ベンチャー企業のIPOは成功するのか!?

⇒ズーム・ビデオ・コミュニケーションズ(ZM)の最近株価はこちら!

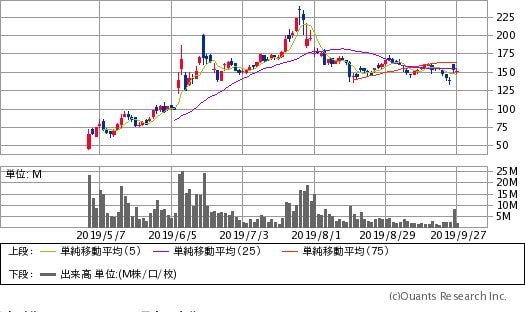

ズーム・ビデオ・コミュニケーションズ(ZM)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

ズーム・ビデオ・コミュニケーションズ(ZM)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。拡大画像表示

【クラウドストライク】

VMウェアとカーボンブラックのM&Aも問題なし!

クラウドストライク(ティッカーシンボル:CRWD)の第2四半期(7月期)決算は、ピカピカの内容でした。

EPSは予想-23セントに対して-18セント、売上高は予想1.0379億ドルに対し1.081億ドル、売上高成長率は前年同期比+94.1%でした。

アニュアライズド・リカーリング・レベニュー(ARR)は、+104%の4.238億ドルでした。

第3四半期のEPSは予想-14セントに対して新ガイダンス-12〜-11セントが、売上高は予想1.11億ドルに対して新ガイダンス1.17億~1.195億ドルが提示されました。一方、2020年度のEPSは予想-71セントに対して新ガイダンス-65〜-62セントが、売上高は予想4.35億ドルに対して新ガイダンス4.45億~4.52億ドルが提示されました。

クラウドストライクの場合、AWS(アマゾン・ウェブ・サービス)とのパートナーシップが上手く行っています。レガシーのインターネット・セキュリティー・ソリューションをクラウドへ移行するのはたいへん困難であり、一からクラウドでセキュリティーをやり直した方が速いです。

先月、VMウェア(ティッカーシンボル:VMW)がカーボンブラック(CBLK)の買収に合意しました。これにより、「クラウドストライクにとって手ごわいライバルが誕生するのではないか?」という懸念が投資家の間で出てきました。

しかし、VMウェアとカーボンブラックのコラボレーションはクラウドストライクが登場する前から存在しており、今回M&Aがあったからといってサービスの内容が大きく変わるとは思えません。したって、このM&Aは脅威になるとは思えません。

トランプ大統領の弾劾調査に絡み、トランプ大統領とウクライナのゼレンスキー大統領との電話会議の中で、2016年の民主党大会の際のサーバへのハッキングの分析・検証をクラウドストライクが担当したことが言及されました。その関係で「これはクラウドストライクにネガティブな材料ではないか?」と考える投資家がいますが、クラウドストライクは与えられた仕事をこなし、分析結果を報告しただけなので関係ありません。

クラウドストライクは絶好の買い場を提供しています。

【※クラウドストライクの関連記事はこちら!】

⇒注目のITセキュリティ企業「クラウドストライク」がナスダックにIPO(新規上場)! 競合の「ズィースケーラー」も堅調なので、人気化する可能性は高い!

クラウドストライク(CRWD)チャート/日足・6カ月(出典:SBI証券公式サイト)

クラウドストライク(CRWD)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【ロク】

広告のバッファリングにおける独自技術が強味

ロク(ティッカーシンボル:ROKU)の第2四半期決算は「あっ!」と息を呑むほど素晴らしい内容でした。

EPSは予想-20セントに対して-8セント、売上高は予想2.23億ドルに対して2.5億ドル、売上高成長率は前年同期比+59.5%でした。

部門別売上高は、プラットフォーム(=広告)売上高が1.68億ドル(前年同期比+86%)、プレーヤー(=機器)売上高が8240万ドル(前年同期比+24%)でした。プラットフォーム売上高は、動画広告インプレッション数の増加による広告売上高の増加が寄与しました。

一方、グロスマージンは、プラットフォームが65.4%、プレーヤーが5.5%でした。

アクティブ口座数は、前期比+140万口座の3050万口座でした。ストリーミング時間は、前期比+5億時間、前年同期比+72%の94億時間でした。ユーザー当たり売上高(ARPU)は、前期比+2.00ドルの21.06ドルでした。

第3四半期の売上高は、予想2.46億ドルに対して新ガイダンス2.5億~2.55億ドルが、2019年度の売上高は、予想10.5億ドルに対して新ガイダンス10.75億~10.95億ドルが提示されました。

ロクのストリーミング・プレーヤーは、ニールセンよりずっと細かいユーザー・データが採れるので広告単価(CPM)は約30ドルと他社に比べてプレミアムとなっています。

またロクは、オープン・スタンダードを堅持しておりTV受像機メーカーが最初からロクを想定した商品設計ができるようにしています。

ロクは、広告のバッファリングで独自技術を持っているため、円滑に広告が表示できます。消費者にとってスムーズな広告体験は重要です。この技術があるからこそ、ブランディング機会を得ることが出来たわけです。

コンテンツ・プロバイダーと折半契約を締結したら、まず、それがどれだけの売上高を上げるかを予測し、契約額を決め、そのパーセンテージをサービス期間に案分して売上計上します。売上高が凸凹になるのはそのためです。

第2四半期は、コンテンツ折半契約が特に好調だったので売上高が多く計上されました。逆に、第3四半期のガイダンスが控えめなのは、そのような山がなかったからです。

ロクが売られた理由は、フェイスブックとコムキャストがストリーミング・プレーヤーの市場に参入すると伝えられたからです。

しかし、この市場には、すでにアマゾンやグーグルなどの強豪が存在し、それらの企業ですらロクに負けているわけですから、フェイスブックやコムキャストは問題にならないと思います。

ロクも絶好の買い場を提供しています。

【※ロクの関連記事はこちら!】

⇒インターネットテレビ接続機器業界トップの「ロク」を解説! ネットフリックスやAmazonプライム・ビデオなど、幅広いコンテンツを楽しめるのが魅力!

ロク(ROKU)チャート/日足・6カ月(出典:SBI証券公式サイト)

ロク(ROKU)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【トゥイリオ】

「改訂EU決済サービス指令(PSD2)」による新しい需要も!

トゥイリオ(ティッカーシンボル:TWLO)の第2四半期決算は、良い内容でした。

EPSは予想2セントに対して3セント、売上高は予想2.64億ドルに対して2.75億ドル、売上高成長率は前年同期比+86.1%でした。

ダラー・ベース・ネット・エクスパンション率(ドルベースの膨張率)は+140%でした。前年同期は+137%でした。

第3四半期のEPSは予想1¢に対して新ガイダンス1~2セント、売上高は予想2.85億ドルに対して新ガイダンス2.86億~2.89億ドルが提示されました。

一方、2019年のEPSは、予想12セントに対し新ガイダンス17~18セントが提示されました。旧ガイダンスは11~13セントでした。売上高は、予想11.1億ドルに対して11.13億~11.19億ドルが提示されました。旧ガイダンスは11.02~11.11億ドルでした。

今回の決算では「ポジティブ・サプライズ幅が小さくなっているのではないか?」という懸念が投資家から出ました。しかし、それは過去に発生したベライゾンの大型契約がなくなったからであり、それを除くとビジネスのモメンタムには変化はありません。買収したセンドグリッドの統合も進んでいます。

また、新たに実施される「改訂EU決済サービス指令(PSD2)」は、決済を規制するルールであり、これに対応するため新しい需要が喚起されると予想されています。

なお、トゥイリオは、ロボコール(=コンピュータによる自動音声電話)には反対の立場をとっており、トゥイリオのツールを利用してロボコールをしようとする顧客に対してパターン・マッチングなどの手法で違反を検知し、排除しています。

メッセージングは、引き続きマーケティング・マネージャーにとって重要なツールです。なぜなら、アプリのようにダウンロードをする必要がないからで、根強い人気があります。

企業は、マーケティング面で他社と差別化する必要があり、そこではソフトウェア開発が鍵を握っています。出来合いのサービスやソフトウェアに頼らず、各社がエンジニアを採用して独自のソフトを開発しているのはそのためです。これは、それらのエンジニアに対してツールを提供しているトゥイリオにとって良い環境です。

結論としては、トゥイリオも「買い」です。

【※トゥイリオの関連記事はこちら!】

⇒ウーバー、リフト、ビヨンドミートなど、最近IPOした注目株の決算を総まとめ! 決算内容からわかる「買うべき銘柄」と「売るべき銘柄」をズバリ解説!

トゥイリオ(TWLO)チャート/日足・6カ月(出典:SBI証券公式サイト)

トゥイリオ(TWLO)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【アトラシアン】

サブスクリプション売上高は、長期で+40%成長する見込み

アトラシアン(ティッカーシンボル:TEAM)の第4四半期(6月期)決算は、EPSが予想16セントに対して20セント、売上高が予想3.31億ドルに対して3.346億ドル、売上高成長率が前年同期比+35.7%でした。

第1四半期のEPSは予想21セントに対して新ガイダンス24セントが、売上高は予想3.496億ドルに対して新ガイダンス3.49億~3.53億ドルが提示されました。一方、2020年度のEPSは予想1.00ドルに対して新ガイダンス1.00ドルが、売上高は予想15.5億ドルに対して新ガイダンス15.4億~15.56億ドルが提示されました。

アトラシアンの提供するツール、ジラ、トレロ、コンフルエンスは、それぞれ好調です。

アトラシアンはソフトウェア・エンジニアがワークフローを管理し、コラボするためのカギを握るプラットフォームです。そのサービスは、すべてネットで完結し、無料トライアルによりまず使ってもらうことができます。さらに、課金に当たっては書式に書き込む必要も紙の顧客契約もなく、価格設定は極めてシンプルです。

売上高の3分の2は、サブスクリプションから上がっています。

2019年度は9月に値上げしたため、その値上げ前に駆け込み需要が発生しました。その反動で、その後、売上トレンドが落ちました。2020年に関しては、いまだ値上げを発表していません。

アトラシアンはAWS使っています。営業の順序としては、まず2週間程度無料で使ってもらい、その後、ダイレクトセールスがコンタクトする手法を取っています。また、それとは別にチャンネル・セールスも展開しています。このような営業体制はとても効率が良いです。

先の四半期でメンテナンス売上高が加速したのは値上げのためです。一方、サブスクリプション売上高が減速したのは、ファイアウォールの向こう側(顧客企業の社内で展開しているサービス)におけるサービスの前年比較が苦しいからです。

サブスクリプション売上高は、長期で+40%成長すると考えています。そのため、アトラシアンも「買いチャンス」だと思います。

【※アトラシアンの関連記事はこちら!】

⇒ウーバー、リフト、ビヨンドミートなど、最近IPOした注目株の決算を総まとめ! 決算内容からわかる「買うべき銘柄」と「売るべき銘柄」をズバリ解説!

アトラシアン(TEAM)チャート/日足・6カ月(出典:SBI証券公式サイト)

アトラシアン(TEAM)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【オクタ】

商談の規模が大型化し、長期契約が増加!

オクタ(ティッカーシンボル:OKTA)の第2四半期(7月期)決算は、安定感のある、良い内容でした。

EPSは予想-10セントに対して-5セント、売上高は予想1.31億ドルに対して1.40億ドル、売上高成長率は前年同期比+48.5%でした。

第3四半期のEPSは予想-9セントに対して新ガイダンス-13〜-12¢が、売上高は予想1.41億ドルに対して新ガイダンス1.43億~1.44億ドルが提示されました。一方、2020年度のEPSは予想-46セントに対して新ガイダンス-44〜-42セントが、売上高は予想5.49億ドルに対して新ガイダンス5.6億~5.63億ドルが提示されました。

オクタの商談は、商談の規模そのものが大型化しています。また、契約期間も5年契約などの長期が増えています。

オクタはアイデンティティ・マネージメント(アクセス管理)の単品サービスを売る方式を改め、顧客がいいとこ取りできるようにカスタマイズできる「コンポーネント・ブロック」での契約へ進化を遂げています。

顧客の例を挙げると、投信会社アメリカン・センチュリーは個人投資家のアイデンティティ・マネージメントにオクタを採用しました。これは、オクタが将来どのような方向へ行くかを示唆するテストケースと言えます。

いまのところオクタのアイデンティティ・マネージメントの競合は、コンピュータ・アソシエーツ、サイバーアークなど、すべてオンプレミス(自社運用)のサービス提供者です。そのようなオンプレミスのサービスでは、継続的に顧客のアイデンティティをネット経由でアップデート出来ません。

オクタは、滅多に安いところで買わせてくれない株です。そのオクタが珍しく押し目を作っています。ここは積極的に「買うべき局面」だと思います。

オクタ(OKTA)チャート/日足・6カ月(出典:SBI証券公式サイト)

オクタ(OKTA)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【ビヨンドミート】

マクドナルドが、カナダでのビヨンドミートの試験販売を発表!

ビヨンドミート(ティッカーシンボル:BYND)の第2四半期決算は、一見すると悪いように見えるのですが、中身としては随分改善していました。

EPSは予想-8セントに対して-16セントと落胆させる数字でした。売上高は予想5271万ドルに対して6730万ドル、売上高成長率は前年同期比+286.8%でした。

売上高の内訳は、小売3412万ドル(前年同期比+192%)、フードサービス3313万ドル(前年同期比+483%)でした。

グロス利益は2270万ドル、グロスマージンは33.8%でした。純利益は-940万ドルでした。前年同期は-740万ドルでした。

2019年度の売上高は、予想2.24億ドルに対して新ガイダンス2.4億ドルが提示されました。また、修正EBITDAベースで黒字になるというガイダンスが示されました。旧ガイダンスは、修正EBITDAベースで±0でした。

ビヨンドミートは、最近生産能力を増強したので、去年経験したような品薄の問題は発生しない見通しです。

生産は、1)タンパク質原料の確保、2)抽出、3)下流でのパッケージングの3段階に大きく分けることが出来ます。このうち1)は、デュポンなどの新規業者が参入したことで供給が増える見通しですし、穀物の供給も問題ありません。2)抽出に関しては、多額の先行投資をしてキャパシティを増強しました。3)パッケージングに関しては、引き続きパートナー企業を募っています。

方針としては、まずホールフーズなどの一流の小売業者と組むことを心がけています。

2019年の設備投資額は、2000億ドルを予想しています。2020年には生産を内製に切り替えるため、3500~4000億ドルの投資を見込んでいます。

なお、生産自体は、コントラクト・マニュファクチャリングの手法を使っているため世界で外注できます。

ビッグニュースとしては、マクドナルド(ティッカーシンボル:MCD)がカナダでビヨンドミートを試験販売すると発表しました。

ビヨンドミートは生産のボトルネックの問題をきちんと解決したので、今後株価も出直すことが予想されます。

【※ビヨンドミートの関連記事はこちら!】

⇒ウーバー、リフト、ビヨンドミートなど、最近IPOした注目株の決算を総まとめ! 決算内容からわかる「買うべき銘柄」と「売るべき銘柄」をズバリ解説!

ビヨンドミート(BYND)チャート/日足・6カ月(出典:SBI証券公式サイト)

ビヨンドミート(BYND)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【モンゴDB】

2020年のガイダンスがやや悪かったものの、ビジネスは好調

モンゴDB(ティッカーシンボル:MDB)の第2四半期(7月期)決算は、EPSが予想-28セントに対して-26セント、売上高が予想9170万ドルに対して9940万ドル、売上高成長率は前年同期比+66.8%でした。

同社のクラウドサービス「モンゴDBアトラス」の売上高は+240%でした。総売上高に占めるアトラスの比率は37%でした。

第3四半期のEPSは予想-28セントに対して新ガイダンス-29~-27セントが、売上高は予想9486万ドルに対して新ガイダンス9800万~1億ドルが提示されました。

一方、2020年度のEPSは予想-1.06ドルに対して新ガイダンス-1.11〜-1.06ドルが、売上高は予想3.82億ドルに対して新ガイダンス3.9億~3.95億ドルが提示されました。なお、旧ガイダンスは3.75億~3.81億ドルでした。

フリー・マネージド・クラウドDBのアトラスは、使った分だけ料金が発生するモデルです。また、アトラスはインフラ・コンポーネントがあるのでマージンが低いです。アトラスが増えるとアップフロント・キャッシュやディファード・レベニュー(繰り延べ売上高)は減ります。このため、第3四半期は前年比較がきついです。しかし、リニアリティー(定規でひいた直線のように業績がキレイに伸びていること)の問題はありません。

アトラスは、AWS、アジュールなどで利用可能です。顧客に対する請求書はAWSやアジュールと統合されており、後でアマゾンやマイクロソフトからモンゴDBに入金があります。

なお、新会計基準ASC606が導入された関係で前年比較は困難です。

モンゴDBのようなセルフサービス型のサービスは、とても大きい市場だと考えています。買収したMLabも売上はすべてセルフサービス型です。

モンゴDBの2020年のガイダンスがやや悪かった理由は、モンゴDBの主力製品がアトラスという使った分だけ課金する課金形態のサービスへ移行していることが原因であり、ビジネスのモメンタムは強いです。そのため、モンゴDBも「買い場」だと思います。

モンゴDB(MDB)チャート/日足・6カ月(出典:SBI証券公式サイト)

モンゴDB(MDB)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【ドキュサイン】

新サービスとして打ち出した「CLM」が好調

ドキュサイン(ティッカーシンボル:DOCU)の第2四半期(7月期)決算は、EPSが予想4セントに対して1セント、売上高が予想2.21億ドルに対して2.36億ドル、売上高成長率は前年同期比+41.0%でした。

第2四半期の請求額は、ガイダンスの2.15億~2.25億ドルに対して2.524億ドルでした。

第3四半期の売上高は、予想2.32億ドルに対して2.37億~2.41億ドルが提示されました。一方、2020年度の売上高は、予想9.2億ドルに対して新ガイダンス9.47億~9.51億ドルが提示されました。

また、通年の請求額ガイダンスは、これまでの10.1億~10.3億ドルを10.63億~10.83億ドルに引き上げます。

ドキュサインは単なる電子署名のサービスではなく、契約書のライフタイム・マネージメントを一手に引き受けるコントラクト・ライフタイム・マネージメント(CLM)のサービスを打ち出しました。この新サービスに対し、顧客、とりわけ新しい顧客が飛びついています。

CLMは、約定した後のインプリメンテーション(実装)に要する時間が長く、セールスサイクルが伸びたため、第1四半期はそれが裏目に出ました。しかし、第2四半期には急速に立ち直っています。

請求額は、予想を大きく上回りました。これは、第1四半期の「残り物」が売上に立ったという事情だけではなく、ビジネスのモメンタム自体が改善したからです。

マルチイヤー契約は、毎年その年の分を請求します。したがって、売上高も数年分が一度に計上されるのではなく、単年度毎になります。契約は、大型化の傾向を見せています。

ドキュサインの今回の決算は、EPSが予想を下回ったのですが、それ以外は良い内容でした。とりわけ新サービスがものすごい勢いで伸び始めています。

それらを考慮すると、ドキュサインは「買い」だと思います。

【※ドキュサインの関連記事はこちら!】

⇒「ドキュサイン」は電子署名ビジネスで世界最大手! すでに世界で7億人が利用し、潜在市場は250億ドルと言われる注目企業のビジネスモデルや業績を解説!

ドキュサイン(DOCU)チャート/日足・6カ月(出典:SBI証券公式サイト)

ドキュサイン(DOCU)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【スラック・テクノロジーズ】

システムダウンするも原因は不明のまま

スラック・テクノロジーズ(ティッカーシンボル:WORK)の第2四半期(7月期)決算は、EPSが予想-18セントに対して-14セント、売上高が予想1.413億ドルに対して1.45億ドル、売上高成長率が前年同期比+58%でした。

請求額は+52%の1.75億ドルでした。課金顧客数は+37%の10万超でした。ネット・ダラー・リテンション率は136%でした。

第3四半期のEPSは予想-7セントに対して新ガイダンス-9〜-8セントが、売上高は予想1.54億ドルに対して新ガイダンス1.54億ドルが提示されました。一方、2020年度のEPSは予想-40セントに対して新ガイダンス-42〜-40セントが、売上高は予想6.01億ドルに対して新ガイダンス6.03億~6.10億ドルが提示されました。

スラックは、オープン・プラットフォームであることを貫きます。そのため、顧客がスラックのためのカスタム・アプリを作っています。これは、将来に渡り売上が安定して見込める要因なので貴重です。

「小規模でスラックを試した大企業への売上は、いつ飛躍期を迎えるか?」のタイミングについてはいまだ良くわかっていません。つまり、売上のロードマップがいまひとつ不透明です。

第2四半期中、スラックのシステムがダウンしたことがありますが、それはユーザーがどんどん増えていて、予期せぬトラブルが起きたからです。何が原因でダウンしたのか原因究明は、いまだ完全には出来ていません。結局スラックは、SLA(サービス品質保証契約)が存在しないものの、返金しました。

スラックのガイダンスは落胆すべき内容でした。また経営陣は四半期の業績の見通しをしっかり把握できていません。さらにウェブサイトがダウンし、サービスが中断する事故が起きたにもかかわらず、その原因究明の努力が不十分です。それらを考慮すると、スラックは「売り」だと思います。

スラック・テクノロジーズ(WORK)チャート/日足・6カ月(出典:SBI証券公式サイト)

スラック・テクノロジーズ(WORK)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

【ジースケーラー】

2020年度のガイダンスには落胆

ジースケーラー(ティッカーシンボル:ZS)の第4四半期(7月期)決算はEPSが予想2¢に対し7¢、売上高が予想8283万ドルに対し8610万ドル、売上高成長率は前年同期比+53.2%でした。

請求額は、前年同期比+32%の1.26億ドルでした。ちなみに、第3四半期の請求額成長率は、前年同期比+55%でした。

第1四半期のEPSは予想3セントに対して新ガイダンス0〜1セントが、売上高は予想8760万ドルに対して新ガイダンス8900万~9000万ドルが提示されました。一方、2020年度のEPSは予想20セントに対して新ガイダンス12~15セントが、売上高は予想4.03億ドルに対して新ガイダンス3.95億~4.05億ドルが提示されました。

ジースケーラーは、セールスサイクルが伸びて、大型案件の成約に時間がかかっています。また、長期ディファード・レベニューが減っています。その理由ですが「トップ外交」によるセールスが容易ではないからです。一方、ひとたび成約すれば実装は簡単です。

ジースケーラーのサービスは、明らかに売れ行きが鈍り始めており、2020年度のガイダンスは落胆させられる内容でした。そのため、ジースケーラーは「売り」です。

【※ジースケーラーの関連記事はこちら!】

⇒ウーバー、リフト、ピンタレストなど、注目の小型成長株の決算内容を総まとめ! 決算で注目すべき3つのポイントと「買うべき銘柄」をズバリ解説!

ジースケーラー(ZS)チャート/日足・6カ月(出典:SBI証券公式サイト)

ジースケーラー(ZS)チャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

以上、今回は、直近で下落したものの注目しておきたい小型急成長株の決算内容や今後の見通しをまとめましたので、参考にして下さい。

【※今週のピックアップ記事はこちら!】

⇒株価&業績が“大化け”すると、アナリストが太鼓判を押す「新興株」2銘柄を紹介! 情報セキュリティーの「ラック」、障がい者就労支援の「ウェルビー」に注目

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年3月2日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |