| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

新型コロナウイルスに対する不安から、

先週のマーケットは急落!

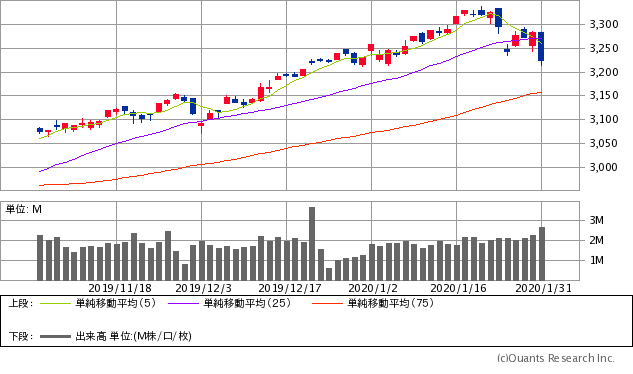

先週の米国株式市場は新型コロナウイルスに対する懸念からS&P500指数が-2.1%と2019年8月2日の週以来、最大の下げ幅を記録しました。このため、1月の月次パフォーマンスは-0.16%になりました。

S&P500指数チャート/日足・3カ月(出典:SBI証券公式サイト)

S&P500指数チャート/日足・3カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

「1月バロメーター」とは、「1月がプラスで終わったら、その年のパフォーマンスもプラスになる」という法則を指します。実際、1950年以来、過去70年のうち「1月バロメーター」が明らかに外れたのは10回、すなわち全体の14%のみでした。

このことから、「今年の株式市場は、一筋縄では行かないかも」ということを心配する必要が出てきたように感じます。

株式市場は下落するも、これは「振り出し」に戻っただけ!

今年の相場に対して悲観するのは早すぎる

もっとも今回の下げ幅はかぎりなく±0%に近い-0.16%なので、「もう今年はダメだ!」とパニックする必要は今のところないと思います。いわば、「振り出し」に戻っただけ。あくまでも「新型コロナウイルスが発生する直前に見られたような楽観論は、もう通用しない」ということです。

ただ、だからといって、今年の相場が酷い相場になるかと言えば、それはそうとも言い切れないと思います。

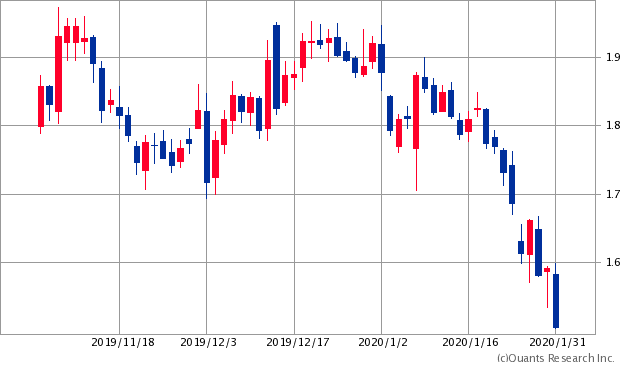

なぜなら、株式バリュエーションの主要決定要因である金利は、年初から比べるとザックリと下がっているからです。

下は10年債利回りのチャートです。ここへきて利回りが急低下(=債券価格は上昇)していることがわかります。

米国10年債利回りチャート/日足・3カ月(出典:SBI証券公式サイト)

米国10年債利回りチャート/日足・3カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます。

拡大画像表示

このことは、「債券を抱いていても満足なリターンは得られない」ことを意味するので、より有利な投資先を求めて、一旦債券に避難した資金がいずれ株式市場へ戻って来る可能性があることを示唆しています。

落ち着いて投資理論で考えれば、

金利が下がったことで理論株価は上昇する!

同じ概念を別の表現で説明すると「債券利回りと株式バリュエーションはシーソーの関係にある」ということです。つまり、上のチャートで見るように債券利回りが下がった局面では、シーソーの如く、逆に「株式は買われて然るべき」なのです!

その理論的な根拠は、資産価格(=株式もそのひとつ)の妥当バリュエーションを計算する際、資本コスト(=ひたらく言えば金利、すなわち債券利回り)が「割引率」になるからです。

「割引率」とは、実質金利にリスクプレミアムを乗せた数字を指し、「投資家の要求する利回り」であると考えられます。理論株価が決定される要因をザックリとした数式で表すと、大体、下のようになります:

理論株価=利益÷(投資家の要求する利回り-実質成長率)

いま理論株価を大きくしたいと思えば、分子の「利益」を大きくするか、さもなければ分母を小さくすれば良いわけです。

「投資家の要求する利回り」の中身の大部分は、市中金利に他なりません。市中金利が下がれば「投資家の要求する利回り」は小さくなり、結果として分子が小さくなるわけだから理論株価は大きくなる……そういう説明になります。

すると年初から10年債利回りは1.88%⇒1.57%と物凄く下がったので、上の数式から理論株価は上がってないとおかしいことになります。

新型コロナウイルスの材料で投資家の資金が債券に避難し、結果として長期金利が低下しました。これは、株式にとって強気材料だと私は考えます。

今年の企業業績の見通しは、「V字型回復」を見せているものの、

ほんのわずかだけど弱々しくなっている

さて、株価のもうひとつの決定要因は「企業収益」です。これは「利益」と言い替えてもいいでしょう。

いまは2019年第4四半期決算発表シーズンの真っ只中であり、先週までにS&P500指数に採用された企業のうち45%が決算発表を終えています。

その結果、これまでに決算発表を済ませた企業のうち69%で、1株当たり利益(EPS)が事前のコンセンサス予想を上回りました。これは、過去5年間の平均(72%)より少し悪い戦績です。

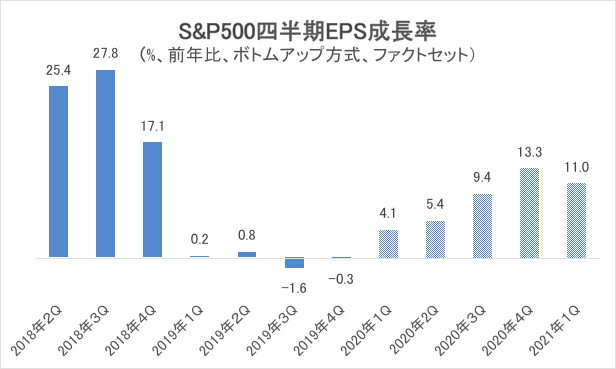

また、四半期ごとのEPS成長率は下のチャートのようになっています。

いわゆる「V字型回復」を示唆するチャートになっているのですが、「V」のカタチは年初の頃にくらべるとやや浅い回復になったと言えます。

ここまでの企業業績の解説をまとめると、今年の企業業績の見通しは、ほんのわずかだけど弱々しくなったと言えるでしょう。

すると、1)金利面ではもっと強気になって良い、だけど、2)企業業績面ではほんの少し悪化した……そういう構図が見えてくるわけです。全体としてはまだまだ米国株式を巡る条件は良好だと言えると思います。

先週のマーケットの下げでS&P500の株価収益率(PER)は18.4倍に下がってきました。過去5年間の平均は16.7倍です。し、今は市中金利が低いので18.4倍というバリュエーションは我慢できる範囲内だと言えると思います。

新型コロナウイルスの感染拡大による

マーケットの今後のシナリオは!?

中国の春節(旧正月)は1月25日から始まりました。この期間は日本の新年と同じで、ビジネスは大部分が休業となります。新型コロナウイルスの関係で、今年はもう一週間、帰休期間を延ばす工場が多いです。

新型コロナウイルスは、潜伏期間が14日あるため、「感染者数はどのくらい酷いか?」の全貌が判明するには、まだ少なくともあと一週間くらいは時間を要すると思います。

その時点で拡散が酷くなければ、マーケットが急角度で戻すシナリオも未だ完全に失われたわけではないと思います。

一方、世界への影響ですが、中国経済と密接にリンクしている韓国、日本、東南アジア、オーストラリア、ブラジル、ドイツなどの経済には、悪影響が予想されます。

米国経済への直接の影響はほとんどないはずです。強いて言えば、株安から来る逆資産効果が主な懸念材料だと思います。

目先のニュースに振り回されることなく、

押し目買いのスタンスを貫こう!

結局、こういう局面では投資家は目先のニュースに振り回されるのではなく、株式投資の基本、すなわち「金利」と「企業業績」の考察に立ち戻り、それらがオッケーである限りは押し目買いのスタンスを貫くべきだと思います。

具体的に何を買うか、と言う問題ですが、これはすでに決算発表を済ませた銘柄のうち、素直に素晴らしい決算を出した企業の株を買ってゆくにこしたことはありません。

具体的には、先週決算発表をした中では、

・マイクロソフト(ティッカーシンボル:MSFT)

・アップル(ティッカーシンボル:AAPL)

・テスラ(ティッカーシンボル:TSLA)

・アマゾン(ティッカーシンボル:AMZN)

などが素晴らしい決算を発表しています。参考にして下さい。

【※今週のピックアップ記事はこちら!】

⇒新型コロナウイルス関連として「医療廃棄物処理」の関連株を5銘柄紹介! 「東陽テクニカ」「出光興産」など、まだ注目度の低い“隠れた関連企業”を発掘!

⇒スマホでの「確定申告」が2020年からさらに便利に! 給与所得以外の収入がある人も対象で、生命保険料やiDeCoなど医療費以外の控除もスマホで申告可能に!

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |