| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●AIデータセンター | ●フュージョンエネルギー | ●ペロブスカイト太陽電池 | ||||

| ●防衛 | ●防災 | ●宇宙ビジネス | ||||

| ●高市トレード | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●サイバーセキュリティ | ●2ナノ半導体 | ●量子コンピュータ | ||||

| ●株主優待 | ●ステーブルコイン | ●治安対策 | ||||

「企業業績予想の下落」や「長期金利の上昇」など

米国の株式市場には未解決の問題が山積み

9月以降、米国株は調整局面を迎えています。9月22日以降は相場がやや持ち直しているものの、米国の株式市場を取り巻く懸案事項はひとつとして解決していません。

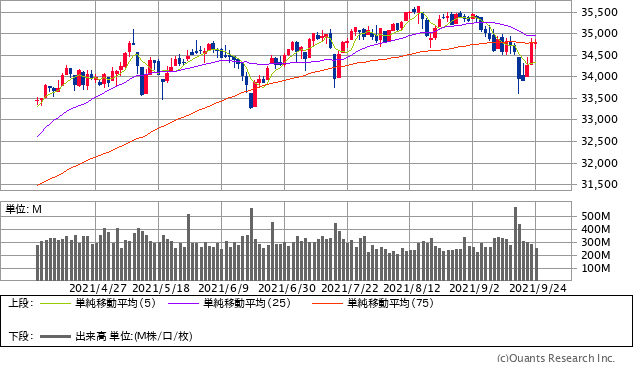

NYダウチャート/日足・6カ月(出典:SBI証券公式サイト)

NYダウチャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

米国株の懸案事項は、次のようなことが挙げられます。

(1)企業業績予想が下がりはじめている

(2)長期金利が上昇しはじめている

(3)年内にテーパリングが開始されそう

(4)連邦債務上限引き上げ問題が解決してない

(5)中国恒大集団がデフォルトしそう

ひとつずつ解説していきましょう。

【米国株の懸念事項(1)】

企業業績予想が下がりはじめている

S&P500の2021年と2022年のコンセンサスEPS(1株当たり利益)は、年初以来、ずっと上昇してきました。しかし2週間ほど前から、このコンセンサス予想が下がりはじめています。

2021年第2四半期におけるS&P500のEPS成長率は前年同期比で+87%でしたが、第3四半期は+24%にとどまる見通しです。

コンセンサス予想が下がっているのには、いくかの理由があります。まず、新型コロナウイルスのデルタ変異株が蔓延した関係で、レストランなどサービス業における足元の見通しが暗転したことが挙げられます。次に、世界的な半導体不足の影響で、自動車生産などを行っている工場が稼働できず、思ったように出荷が進まないという問題があります。

さらに、中国において新型コロナウイルスのデルタ変異株が蔓延したことで工場が一時ストップし、クリスマス商戦に向けた製品の出荷の予定が乱れたことや、ロスアンゼルスのロングビーチ港で、やはり新型コロナウイルスの感染拡大によりコンテナの積み下ろし作業が遅延し、順番待ちのコンテナ船が沖合にたくさん停泊した状態になっていることなどが挙げられます。

また、サプライチェーンに関わる仕事をしている人たちは残業に次ぐ残業で疲れており、それに呼応する形で企業に対する賃上げのプレッシャーが働いています。9月21日に決算を発表したフェデックス(ティッカーシンボル:FDX)も、労働コストの上昇が要因となって業績のガイダンスが下方修正されました。

同様に、ナイキ(ティッカーシンボル:NKE)もサプライチェーンの問題で、悪い業績見通しを発表しています。

今はフェデックスやナイキのような一流企業ですら困っているわけですから、商品の供給をアジアに依存しているほかの企業が影響を受けないはずはありません。

【米国株の懸念事項(2)】

米国の長期金利が上昇しはじめていること

次の不透明要因としては、9月21日と22日に開催されたFOMC(連邦公開市場委員会)以降、米国の10年債利回りが上昇しはじめている点を指摘しないわけにはいきません。

米国10年債利回りチャート/日足・6カ月(出典:SBI証券公式サイト)

米国10年債利回りチャート/日足・6カ月(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

一般に「市中金利」と「株価」はシーソーの関係にあり、一方が上ると他方は下がる傾向があります。今、金利が上昇しているということは、株式には下落プレッシャーがかかりやすいのです。

【米国株の懸念事項(3)】

年内にテーパリングが開始されそうなこと

9月21日、22日のFOMCでは、声明文の中で、近くテーパリングを開始する意図がハッキリと書かれていました。さらに、FRBのパウエル議長は記者会見で「来年の半ばまでにはテーパリングを完了する」と明言しました。

このことを突き詰めて言えば、11月からテーパリングが開始されることで、米国の財務省証券は購入額を毎月100億ドル減らし、住宅抵当証券は毎月50億ドル減らすことを示唆しています。その分、これらの債券の買い圧力が減っていくため、債券価格は下落し、結果として債券利回りが上昇しやすい環境になるというわけです。

【米国株の懸念事項(4)】

連邦債務引き上げ問題が解決していない

「連邦債務上限」とは、1917年に米国が第一次世界大戦へ参戦を決めたとき、議会が無制限な戦費の発生を抑制する意図で設けた新発債の発行上限です。

コロナ禍が発生した2020年に、米国の議会は、一時的に連邦債務上限の制約を取り払うことを決議しました。これは1年間だけの時限法案であり、この特例は2021年7月31日に終了しました。そこで、速やかに新しい連邦債務上限の拡大を可決しなければいけないのですが、今はまだそれができていません。

現在は、応急措置を取ることで債券の償還や退役軍人の恩給、社会保障費、連邦政府の職員の給与などの支払いを行っています。しかし、それには限界があり、このままでは10月には政府機能の一部停止や財務省証券のテクニカル・デフォルトが起こることが懸念されています。

2011年に連邦債務上限の引き上げ問題を巡って議会が紛糾した際は、7月から10月にかけてS&P500指数が-18%も下げました。今回もそうならないという保証はありません。

【米国株の懸念事項(5)】

中国の恒大集団がデフォルトしそうなこと

9月23日は中国の恒大集団のドル建て債の利払い日でしたが、利子の支払いはありませんでした。中国のルールでは、1カ月間の猶予期間があるため、まだ恒大集団のデフォルトが確定したわけではありませんが、見通しは日に日に険しくなっています。

恒大集団がデフォルトしたとしても、それが海外の機関投資家に対して直接に与える影響は限定的だと思います。しかし、中国国内の不動産セクターは資金の調達がしにくくなり、建設活動の鈍化などの悪影響が心配されます。また、もし銀行が貸し渋りをした場合、建設セクターに限らず、設備投資全般の株価が鈍化する懸念もあります。

【※関連記事はこちら!】

⇒日経平均株価は、中国「恒大集団」の経営危機で急落も“押し目買い”の好機! 25日移動平均線を下回らない限り、11月の衆議院選挙までは上昇トレンドが継続へ!

今は無理をする局面ではないので、投資家としては

キャッシュ比率を上げて株価の下落局面に備えよう

こうして見ていくと、米国株に関して、目下、投資家が不安に思っている問題は何ひとつ解決してないことがわかります。

しかも、(1)企業業績のコンセンサス予想が下がりつつあり、(2)長期金利が上昇しているということは、株式のバリュエーションにとって良くない事態が進行中となるため、楽観は許されません。

投資戦略としては、今は無理する局面ではありません。普段よりもポートフォリオのキャッシュ比率を上げ、リスクを下げることを心掛けてください。

10月も苦しい相場展開が続くと覚悟したほうがいいでしょう。ただ、10月の下旬になれば、少なくとも(4)連邦債務上限引き上げ問題と(5)中国の恒大集団のデフォルト問題に関しては結果がハッキリすると思われます。個人投資家としては、焦らずじっくりと状況を見極めた後、鷹揚に出動すれば十分だと思います。

【※関連記事はこちら!】

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

【※今週のピックアップ記事はこちら!】

⇒日経平均株価は、中国「恒大集団」の経営危機で急落も“押し目買い”の好機! 25日移動平均線を下回らない限り、11月の衆議院選挙までは上昇トレンドが継続へ!

⇒配当利回り3%超で、アナリストの投資判断が“買い”の「高配当株」2銘柄! 好業績も株価は割安な「クラレ」、三大商社の中でも資源分野が強い「三井物産」に注目!

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●AIデータセンター | ●フュージョンエネルギー | ●ペロブスカイト太陽電池 | ||||

| ●防衛 | ●防災 | ●宇宙ビジネス | ||||

| ●高市トレード | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●サイバーセキュリティ | ●2ナノ半導体 | ●量子コンピュータ | ||||

| ●株主優待 | ●ステーブルコイン | ●治安対策 | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年12月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |