こんにちは、個人投資家の立川です。

前回はインフラファンド指数が設定されることで、インフラファンドそのものやインフラファンドへの投資がどのように影響を受けるのかを考えてみました。

【※関連記事はこちら!】

⇒「東証インフラファンド指数」の登場で、インフラファンドの出来高急増&投資口価格の上昇も!? 指数連動型の投資信託の設定や機関投資家の参入に実現に期待!

私は「東証インフラファンド指数」に連動する投資信託ができる可能性に期待しています。もし、これが実現すれば、つみたてNISAやideco(確定拠出年金)を活用して手軽に、有利に積み立てられるようになり、インフラファンドへの投資のハードルがぐっと下がります。そして、「増配株投資をしながら、並行してインフラファンドを毎月1000円くらいずつ積み立てる」ということが可能になれば……と願っています。

さて、今回は増配株投資家として、「米国株と為替」の関係について考えてみます。

【※関連記事はこちら!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

米国株に投資する際には「為替変動リスク」がつきもの。

円高や円安で米ドル建ての資産がどうなるのかを理解しておこう

この連載の第19回でも紹介しましたが、「米国株」は高利回りな銘柄も多く、その長い歴史から日本と比べて長期にわたって増配をしている株もたくさんあります。私は日本株中心の投資をしていますが、米国株も十分に魅力的だと考えて、投資資金の一部を米国株で運用しています。

【※関連記事はこちら!】

⇒配当金生活を実現するなら「日本株」より「米国株」に投資すべき!? 50年以上の連続増配株が約30銘柄もある「米国株」の魅力と注意点をわかりやすく解説!

しかし、これは米国株に限りませんが、海外の株や金融商品に投資する場合、必ず「為替変動リスク」がついてきます。「せっかく配当利回りが高くても、将来的に海外通貨から円に交換する際に円高になっていたら、資産(や利益)が目減りしてしまうのでは?」と考えている方も多いかもしれません。そこで、今回は「米国株投資における為替変動リスクをどう捉えて、どう回避すればいいのか?」について考えてみたいと思います。

米国の上場企業は、日本の上場企業に比べると思い切った「事業の選択と集中」や「経営の合理化」を進めています。経営陣が自社株やストックオプションを保有しているケースも多く、資本政策や株主還元が常に株主に向いている企業も多いのが特徴です。米国株に投資する個人投資家が増えているのは、このような米国株の特徴が日本株よりも魅力的に映っていることもあるでしょう。

しかし、前述のように米国株に投資する際には、必ず「為替変動リスク」の問題が生じます。例えば、1米ドル=110円で「円」を「米ドル」に交換して米国株に投資したとします。上手に運用して、米ドル建ての資産を20%増やしたとしても、再び「米ドル」を「円」に交換するとき、1米ドル=88円になっていたとすれば、次の計算のように資産は目減りしてしまいます。

【運用後の価値】120%

【為替変動後の価値】88円÷110円×100=80%

【最終的な資産価値】元本×(120%×80%)=元本×96%(※4%の目減り)

為替変動の影響を受けるということは、逆に「米ドル」を「円」に戻す際に円安になっていれば儲かることもあり得ます。しかし、株で米ドル建ての資産が増えたとしても、円高によって円換算で資産が目減りしてしまっては、資産運用の意味がないので、円高に備える必要があります。

米国株が資産運用の対象として魅力的だったとしても、「為替変動リスク」による資産の目減りに対する対処法がないと、米国株投資にはなかなか踏み切れないかもしれません。

過去30年だけでも、米ドル/円レートは大きく動き、

1米ドル=75~124円まで変動している

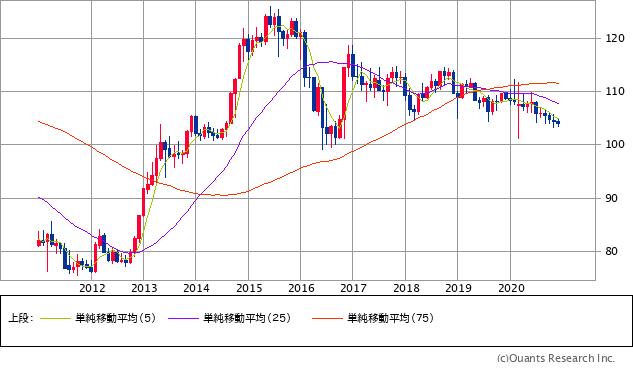

実際に米ドル/円レートがどのように動いてきたのかを、私の経験をもとに振り返ってみます。

私は1995年に初めて海外へ行きましたが、円を米ドルに換金した1995年4月は1米ドル=79円台の円高局面でした。その後、私は2004年に本格的に日本株での株式投資を始めたのですが、2007年には1米ドル=124円の円安を記録しています。その後、リーマン・ショックなどで再び強烈な円高が進み、私が初めて外国株に投資した2010年には1米ドルは80~90円台で推移しており、2011年10月には1米ドル=75円前半の史上最高値を記録しています。しかし、それから2015年に向けては円安が進み、一時は1米ドル=120円を超えました。投資した米国株の株価上昇と円安が重なり、運用成績はよくなったのですが、その後は再び円高傾向になり、2020年12月時点では1米ドル=104円あたりで推移しています。

つまり、私が為替レートに興味を持ち始めた約25年の中でも、米ドル/円レートは1米ドル=75~124円まで、大きく変動していることになります。

米ドル/円(月足)10年チャート(出典:SBI証券公式サイト)

米ドル/円(月足)10年チャート(出典:SBI証券公式サイト)拡大画像表示

さらに時間をさかのぼると、1949~1971年までは1米ドル=360円の固定レートの時代がありました。それが1971年12月には308円に切り上げられ、1973年には変動相場制に移行して、為替レートが大きく変動するようになりました。つまり、過去50年で考えれば、1米ドル=75~360円まで、非常に大きな値動きをしていることになります。

これだけ大きく動くのですから、毎年の年初に公開される為替業界の著名人による「相場予想」がなかなか当たらないのも無理はありません。それなのに、為替レートの変動を個人投資家が予想して、「為替変動リスク」を回避することはかなり難しいのではないでしょうか。

直近50年の変化率を年率で計算すると

約2.1%で円高が進んでいるという結果に

では、実際に為替レートはどのくらい変動しているのでしょうか。過去の変化率を年率に換算してみました。この原稿の執筆時点では、1米ドル=105円くらいでした。変動相場制がスタートした時点から考えると、約50年で300円⇒105円、また直近の約30年で考えると160円⇒105円、直近の約10年では90円⇒105円となっています。この間の変化率をざっくり年率に計算すると、次のようになります。

■直近10~50年の米ドル/円レートの変化率(年率)は?

【過去約50年】300円⇒105円=約2.1%の円高(年率)

【過去30年】160円⇒105円=約1.4%の円高(年率)

【過去10年】90円⇒105円=約1.6%の円安(年率)

これはあくまで過去の傾向であり、期間の切り出し方によっても数値が変わりますが、「変動相場制に移行した後は、長期間にわたって年率1.4~2.1%は変動している」と言えます。仮に、今後も米ドル/円が年1.4~2.1%程度の変動が続くと考えると、米国株に投資する場合は常に1.4~2.1%程度の為替変動の影響を受けることになります。もちろん、円を米ドルに両替したときより円安になっていれば為替差益となりますが、円高になる可能性も十分あります。

そこで私は「年2%程度の為替変動の影響を帳消しにできるような投資は可能か」と考えました。私は過去のコラムで「インフラファンドはインフレに弱いが、インフラファンドがインフレ率を上回る利回りを出している限り、相対的に資産の増加を図れる可能性が高い」と書いています。例えば、平均的に年2%でインフレが進行しても、インフラファンドの利回りが5%なら、インフレを加味しても実質的に3%の利回りで運用できるからです。

【※関連記事はこちら!】

⇒インフラファンドのメリット・デメリットを解説!「J-REIT」と比較しても、「インフラファンド」には高利回り+安定度、不況に強いなど、メリット多数!

米国株に投資する際の為替変動の影響も同じように考えられないでしょうか。今後、年2%程度の円高が進行して、米ドルの価値が下がったとしても、円高の進行を上回る速さで米ドル建ての資産を増やせば、為替変動の影響を帳消しにできます。例えば、資産を米ドルにして年5%で複利運用すれば、10年で1.63倍、20年で2.65倍、30年で4.32倍になります。つまり、仮に毎年、年2%程度の円高が進行して、米ドルの価値が下落したとしても、円換算したときの資産は確実に増やすことができるということです。円換算での資産の増加率は「円高の影響×米ドル建て資産の増加率」なので、下記のように求めることができます。

■米国株で年5%の複利運用ができた場合

【10年後の円換算の資産】0.82倍×1.63倍≒1.33倍

【20年後の円換算の資産】0.67倍×2.65倍≒1.77倍

【30年後の円換算の資産】0.55倍×4.32倍≒2.36倍

もちろん、将来的に米ドル建て資産を円に両替するときに、米国株に投資を始めたときよりも円安ドル高になっていれば、株の利益と為替差益の両方で資産を増やすことも期待できます。

米国株での「増配株投資」も“為替変動リスク”への対策として有効!

「円建ての資産だけ」だと、将来的に円安で資産が目減りするリスクも

また、米国株は増配株が多いので、私が日本株で実践している「増配株投資」と同じように、米国株の「増配株」でポートフォリオを組んで配当目当ての投資をされている方もいらっしゃいます。この場合、投資先の企業が毎年2%以上の増配(前の年が1米ドルなら翌年は1.02米ドル以上)を続けてくれれば、年2%のペースで円高が進んでも、配当金はそれ以上のペースで増えますし、増配が業績を伴っているのであれば、株価も上昇することが期待できます。つまり、「円高の進行を上回るスピードで米ドル建ての資産や、米国株の配当金を増やせば、為替リスクはカバーできる」と考えられます。

もちろん、「年率2%を大幅に超えるスピードで円高が進んだら、米ドル資産は大きく目減りしてしまうのでは?」と、心配になる方もいらっしゃるかもしれません。

実際、過去に急激に円高が進行した局面は何度もあり、その度に、各国の中央銀行は協調介入することで過度な為替変動を抑制しています。ただし、過去50年間の米ドル/円レートでは長期的に円高が進行していますが、これは固定相場制から変動相場制に変わったことが大きく影響しており、今後も長期的に円高傾向が続くと決まっているわけではありません。また、もし強烈な円高が進んだとしても、米ドル建ての資産だけでなく、日本株や預貯金など、円建ての資産を保有していれば相対的には資産が増えることになるので、それほど心配しなくてもいいのではないでしょうか。

ここまで、米国株に投資する際の「為替変動リスク」について解説してきましたが、「円高で損をするリスクがあるなら、日本株だけで投資をしていればいいのでは?」と感じた人もいるかもしれません。しかし、円建ての資産だけを持っていると気づきませんが、円安が進むということは、実は相対的に日本株を含む円建ての資産は目減りしていることになります。「為替変動リスク」を恐れて、円建ての資産だけを保有していると、急速に円安が進んで物価が上がった場合に影響を受けることも考えられます。米国株や米国以外の海外の株を保有していれば、円建て資産が目減りする「円安」に対する備えになるのです。

いずれにしろ、リスクは軽減することはできてもゼロにはできません。常に想定外のことが起こり得ることを考慮しつつも、想定できるリスクは自分の資産運用に反映させながらリスクとリターンのバランスのとれた資産運用を心掛けることが必要です。そのために、日本株以外に米国株や、それ以外の海外の株に投資するなど、円建て以外の資産を保有することも検討しましょう。

それでは、今回のまとめです。

【ポイント①】

米国株投資においては、為替変動で「円高」になるリスクを考慮して、利回りが高い増配株に投資することを検討しよう。

【ポイント②】

為替レートを予想して、個人で「為替変動リスク」の対策をするのは難しい。

【ポイント③】

預貯金や日本株など円建ての資産だけでは、「円安」が進行した際に資産が目減りするリスクがある。

今回は「米国株投資と為替変動リスク」について取り上げてみました。米国株投資については「為替変動リスク」以外にも「情報収集の難しさ」という問題があります。米国の個別銘柄の詳しい情報を「日本語」で入手するのはなかなか難しいので、その場合は投資信託を利用するという選択肢も有効だと思います。今は手数料の安い米国株型の投資信託も多くあるので、米国の個別株投資に踏み切れないと考えている方は、米国株型の投資信託を少額から積み立てていくのもいいのではないでしょうか。

さて、連載もいつの間にか3年を超えました。私は色々な投資に挑戦していますが、大きな軸である「配当金で元を取り、受け取る配当が増え続ける株式投資の実践」は変わっていません。そこで、次回は私が実践中の「配当金で元を取る途中経過」や「増配株投資の今後の見通し」など、さまざまなな角度から「増配株投資」を再度検証したいと考えています。お楽しみに!

■立川さんが利用している証券会社はGMOクリック証券とSBI証券!

⇒GMOクリック証券の詳細(公式サイト)を見る

⇒SBI証券の詳細(公式サイト)を見る

| ◆GMOクリック証券 【証券情報⇒GMOクリック証券の紹介ページ】 | |||

| 株式売買手数料(税抜) | 詳細情報(公式サイトへ) | ||

| 10万円 | 30万円 | 50万円 | |

| 88円 | 241円 | 241円 | |

| 【GMOクリック証券のメリット】 ネット証券でも最安レベルで、コストにうるさい株主優待名人・桐谷広人さんも利用中。近年は、各種ツールや投資情報の充実度もアップしており、売買代金では5大ネット証券に食い込むほど急成長している。商品の品揃えは、株式、先物・オプション、FXのほか、CFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引ができ、この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。初心者やサラリーマン投資家はもちろん、信用取引やCFD、FXも活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

|||

| 【GMOクリック証券の関連記事】 ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! ◆億トレーダーが初心者におすすめの証券会社を紹介!NISA口座の売買手数料無料のSBI証券と、株主優待で売買手数料が無料になるGMOクリック証券がおすすめ ◆GMOクリック証券を「無料」で利用する裏ワザとは? グループ会社の株主優待を効率よく利用することで、1年間に「最大231回分」の売買手数料が0円に! |

|||

【※立川さんが登場する記事はこちら!】

⇒「連続増配の株を買う」だけで資産1億円超を達成! サラリーマン投資家・立川一さんが編み出したシンプル&ユニークな「増配銘柄投資法」を解説!

⇒株の配当金で暮らす生活も実現可能な投資術を公開! 株の配当が増え続ける会社を選んで投資するだけで、1億5000万円の資産を築いた会社員の投資法を紹介

個人投資家・立川 一(たちかわ はじめ)さん

(『Value Investment since 2004 長期に配当収入増加と資産形成を目指す立川一の投資日記』:https://vis2004.blog.fc2.com/)

40代のサラリーマン投資家。中学生のころから株に興味を持ち、2004年から本格的に株式投資を開始。バフェットの本に影響を受け、最初はバリュー投資からスタートしたが、次第に増配株のメリットに気がつき、現在の投資手法を確立する。趣味である楽器演奏の腕前はかなりのもので、週末にはライブ活動も行っているとか。

■「『夢の配当金生活』実現メソッド」バックナンバー

【第1回】

⇒年収500万円以下のサラリーマンが、投資歴13年で資産1億5000万円、年間配当収入300万円を実現!成功のカギは「増配銘柄への投資」を発見したこと!

【第2回】

⇒定期預金の金利より「株の配当」は数百倍もお得!増配銘柄を選べば、自動的に株価下落リスクが低く、優れたビジネスモデルの超優秀な銘柄に投資できる!

【第3回】

⇒増配株は「元本が増える銀行預金」「部屋数が増えるアパート」のようなもの! 追加投資をしなくても配当が増え、価値も上がる「増配株」のスゴさとは?

【第4回】

⇒増配株への分散投資は、預貯金よりもリスクが低い?配当金だけで投資元本を回収できる期間が短くなり、元本回収後はリスクフリーで高い配当金がもらえる!

【第5回】

⇒「株主優待」の有効活用は「配当金生活」への近道!配当だけでなく株主優待にも注目すれば、投資元本は15年以内で回収できて、リスク管理がパワーアップ!

【第6回】

⇒増配株に投資する際に参考にすべき「指標」とは?割安・割高の目安になる「PER」、資本効率の良さを表す「ROE」「ROA」など「指標」の使い方を解説!

【第7回】

⇒株式投資を始める前に直面する3つの問題を解決!「時間がない」「リスクを取りたくない」「家族の理解が得られない」という悩みを解決する方法とは?

【第8回】

⇒億トレーダーが初心者におすすめの証券会社を紹介!NISA口座の売買手数料無料のSBI証券と、株主優待で売買手数料が無料になるGMOクリック証券がおすすめ

【第9回】

⇒サラリーマンが株式投資する前に準備すべきことは?投資資金とは別に、当面の生活費やiDeCoなどを準備して、株式投資による自分年金作りを始めよう!

【第10回】

⇒高配当な「米国株」や「J-REIT」の魅力を分析!増配株投資で成功した投資家が実践する「米国株」と「J-REIT」を利用した「分散投資」の戦略を公開!

【第11回】

⇒インフラファンドのメリット・デメリットを解説! 「J-REIT」と比較しても、「インフラファンド」には 高利回り+安定度、不況に強いなど、メリット多数!

【第12回】

⇒「配当利回りが高い株」に投資するより重要なのは、 「増配傾向にある株」を選んで投資をし続けること! 実現間近の「配当でモトを取る」途中経過も大公開!

【第13回】

⇒株式投資はそもそも「株の売買で稼ぐ」ことでなく、 「出資に応じた利益の分配=配当を受け取る」もの! サラリーマンに「増配株投資」がおすすめの理由は?

【第14回】

⇒「配当金」を再投資すれば、複利効果によって配当金 &資産増加のスピードが加速する!「増配株投資」の 優位性をさらに高める「配当金」の使い道を伝授!

【第15回】

⇒株式投資に「損切り」は必要なのか? 悪材料が出た 場合の「損切り」の必要性や増配の継続性を判断する 方法など、ネガティブなニュースへの対処法を検証!

【第16回】

⇒インフラファンドが抱える「出力制御」「自然災害」「売電価格の低下」という“3つのリスク”を解説!投資対象としてのインフラファンドに未来はあるか?

【第17回】

⇒個人投資家は「株価暴落」にどう対応すべきなのか?株価の急変に右往左往しないためには「株価の変動を気にしなくていい投資手法=増配株投資」を選ぶこと

【第18回】

⇒「資産運用」は、40~50代から始めても遅くない!40~50代が定年退職や老後に備えて「増配株投資」で資産運用するメリットと注意点をわかりやすく解説!

【第19回】

⇒配当金生活を実現するなら「日本株」より「米国株」に投資すべき!? 50年以上の連続増配株が約30銘柄もある「米国株」の魅力と注意点をわかりやすく解説!

【第20回】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

【第21回】

⇒「株」を買う理由は、本当に“増配”だけでいいのか?何歳までに始めるべきなのか?など、株初心者が抱きがちな「増配株投資」の“3つの疑問”をまとめて解決!

【第22回】

⇒「高配当株」と「増配株」では、どちらに投資すべきか?「増配」は業績やビジネスモデルの“裏付け”があるが、「高配当」は株価や配当額に左右される不安定なもの!

【第23回】

⇒「増配株投資」は“コストパフォーマンス”が高い投資法なのか? 投資に必要な「手間」や「時間」を、「配当金」で回収できるかどうかをシミュレーションして検証!

【第24回】

⇒賢い「お金の貯め方&使い方」を“億超え”サラリーマン投資家が伝授! 若いうちにもっとも重視すべきなのは「経験」でも「節約・貯金」でもなく「株式投資」!

【第25回】

⇒「東証インフラファンド指数」の登場で、インフラファンドの出来高急増&投資口価格の上昇も!? 指数連動型の投資信託の設定や機関投資家の参入に実現に期待!

【第26回】

⇒米国株投資をする際に気になる「為替変動リスク」にどう対応すべきか? 配当生活を目指す個人投資家が考える「為替変動リスク」の捉え方と回避する方法!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月5日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2639本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 口座数では業界トップクラスの大手ネット証券で、最大の魅力のひとつは国内株式の売買手数料が完全無料なこと。取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2025年度JCSI(日本版顧客満足度指数)調査」の「証券業種」で9年連続1位を獲得。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1853本 | ○ 米国 |

|

| 【三菱UFJ eスマート証券のおすすめポイント】 MUFGグループの一員であり、さらにau経済圏と連携するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「J.D.パワー 2024年カスタマーセンターサポート満足度調査<金融業界編>」において、ネット証券部門で2年連続第1位となった。 |

||||||

| 【関連記事】 ◆【三菱UFJ eスマート証券(旧:auカブコム証券)のおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率はネット証券トップクラス ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ |

||||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1936本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。HDI-Japan主催の「HDI格付けベンチマーク」2025年証券業界では、「問合せ窓口」「Webサポート」2部門で3年連続「三つ星」を獲得。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1860本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 2024年1月からNTTドコモと業務提携を開始。「dカード」でのクレカ積立、dカード年間利用額特典による投信購入など、ドコモとの提携サービスが続々登場している。日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、約5100銘柄の米国株や2700銘柄以上の中国株を売買できる。「dカード」「マネックスカード」などの提携クレカで投資信託を積み立てると最大3.1%のポイント還元。なお、2023年10月にNTTドコモと業務提携を発表しており、2024年7月からは「dカード」による投資信託のクレカ積立などのサービスが始まった。 |

||||||

| 【関連記事】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆【マネックス証券NISA「つみたて投資枠」のメリットは?】積立対象の投資信託が264本もあり、初心者も安心の資産設計アドバイスツールが使える! |

||||||

| ▼クイズに回答+口座開設で2000円分のポイントがもらえる!▼ | ||||||

| ◆moomoo証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 665本 | ○ 米国 |

||||

| 【moomoo証券のおすすめポイント】 米国で設立され、グローバルに展開しているネット証券。米国株には特に力を入れており、取扱銘柄数は約6300銘柄と大手ネット証券を圧倒。米国株の売買手数料も大手ネット証券の4分の1程度だ(上限は22米ドルで他社と同水準)。さらにリアルタイム為替なら為替手数料が無料なので、米国株の売買コストを抑えたい人にはおすすめ。米国株の情報も充実しており、米国株投資にチャレンジしたい人には、魅力的な証券会社と言える。また、日本株の売買手数料が完全無料なので、日本株を売買したい人にもおすすめ。取引アプリに搭載された対話型AIの「moomoo AI」も便利。株の基礎知識から市場動向、銘柄分析まであらゆる質問に答えてくれるので、投資初心者には力強い味方となる。また、多くの先輩投資家たちが書き込みを行う投資掲示板は、株初心者にとって役立つ情報源となるだろう。NISA口座も利用可能。 |

||||||

| 【関連記事】 ◆moomoo証券は「米国株」投資におすすめの証券会社! 為替手数料無料&約6000銘柄を24時間取引可能で、AIツールも使える“低コスト&充実のサービス”を解説 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

||||||

| ▼入金5万円以上で「最大10万円相当の人気株」が当たるキャンペーン実施中!▼ | ||||||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 55本 | - | |

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。また、信用取引の売買手数料が完全無料(0円)なのに加え、信用取引金利の低さもトップクラス。アクティブトレーダーほどお得さを実感できるだろう。そのお得さは株主優待名人・桐谷さんのお墨付き。取引ツール「NEOTRADER」のPC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)をアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。 |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| ▼積極的に売買する短期トレーダーに人気!▼ | ||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2610本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 国内株式の現物取引と信用取引の売買手数料が完全無料(0円)! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立のときに楽天カード(一般カード/ゴールド/プレミアム/ブラック)で決済すると0.5〜2%分、楽天キャッシュで決済すると0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2600本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。2024年の「J.D. パワー個人資産運用顧客満足度調査<ネット証券部門>」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※電話注文を除く |

163本 | ○ (CFD) |

||||

| 【GMOクリック証券のおすすめポイント】 従来から売買手数料の安さがウリだったが、2025年9月からネット取引の場合、国内株式(現物・信用取引)と投資信託の売買手数料が完全無料に! コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。信用取引の金利については、大手ネット証券よりも低く設定されており、一般信用売りも可能だ! 米国株の情報では、瞬時にAIが翻訳する英語ニュースやグラフ化された決算情報などが提供されており、米国株CFDの取引に役立つ。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。国内店頭CFDについては、2024年度まで11年連続で取引高シェア1位を継続。頻繁に売買しない初心者はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆【GMOクリック証券の特徴とメリットを徹底解説!】日本株の売買手数料が無料のうえ、米国株から金まで世界中の商品を売買できるCFDや高機能アプリが魅力 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! |

||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | クレカ積立がお得 | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

三菱UFJ eスマート証券 取引ツール「kabuステーション」が機能充実! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ザイ・オンラインで人気NO.1の大手ネット証券!⇒関連記事 | 「三菱UFJカード」などでクレカ積立がお得!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |