| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

米国では新型コロナウイルスの普及により長期債が売られ、

米国10年債利回りが1.72%まで上昇!

米国では、新型コロナウイルス向けワクチンが多くの市民に行き渡りはじめたことで、経済再開への期待が高まっています。それは景気が強くなることを意味することから、インフレに弱い長期債が売られています。このため、米国の投資家が指標として注目している米国10年債利回りは、2020年8月4日の最安値0.54%から、先週は1.72%まで上昇しました。

米国10年債利回りチャート/日足・1年(出典:SBI証券公式サイト)

米国10年債利回りチャート/日足・1年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

「長短金利差」が拡大したことで純金利マージンが増大し、

ウエルズファーゴやバンクオブアメリカの収益環境が改善

通常、銀行は短期で資金調達し、それを長期で運用します。このため長期と短期の金利差が拡大すると、貸付金利から調達金利を引いた差である純金利マージンが拡大することが期待されます。

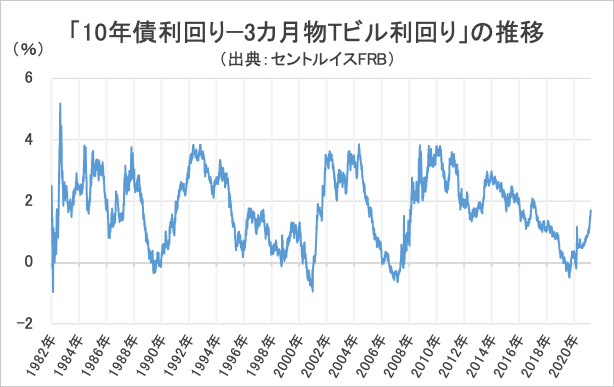

連邦準備制度理事会(FRB)が好んでチェックする長短金利差の指標が「10年債利回り−3カ月物Tビル利回り」で、これまで下のチャートのように推移してきました。

「10年債利回り−3カ月物Tビル利回り」は、現在1.73%と、過去のレンジの中央付近に来ていることがわかります。言い換えれば、去年の夏は銀行の利ザヤが極めて縮小した状態でしたが、今はノーマルな状態に戻ったということです。これは、銀行の収益環境が改善したことを意味します。

米国のメガバンクの中で、この長短金利差の拡大により最も恩恵をこうむるのは、バンクオブアメリカ(ティッカーシンボル:BAC)とウエルズファーゴ(ティッカーシンボル:WFC)です。その次にJPモルガン・チェース(ティッカーシンボル:JPM)も恩恵を受けます。

一方、シティグループ(ティッカーシンボル:C)は、グローバル展開している関係で、米国内での貸付け利ザヤの改善の影響は比較的小さいでしょう。

「補助レバレッジ比率(SLR)」の臨時措置が終了しても、

ウエルズファーゴへの悪影響は限定的

FRBは、新型コロナウイルスで経済が暗転した2020年3月に、「補助レバレッジ比率(SLR)の計算をする際は、米国債をリスク資産の計算から除外する」という臨時措置を大急ぎで発表しましたが、先週、この臨時措置を当初の予定通り1年間で終了させることを明らかにしました。

このため、今後はメガバンクが米国債を在庫に持つと、それはリスク資産に計上されてしまいます。メガバンクは「過度のリスクを取ってはいけません!」と指導されているため、米国債がリスク資産に含まれるとなると、今後は米国債をトレードしにくくなります。これは、メガバンクの「稼ぐ力」を抑制させる方向に働くでしょう。

この概念は、少し理解しにくいと思いますので、FX取引に例えて説明しましよう。

ドル/円相場が動きに乏しく、なかなか儲けにくい環境であった場合、普段よりレバレッジを引き上げることで儲けを増幅しようとします。今回、「SLRの計算に米国債も含める」と発表されたことは、FX取引で言えば「レバレッジを落としなさい!」とFRBから行政指導されたのと同じです。

そのため、米国債を活発にトレードしているバンクオブアメリカとJPモルガン・チェースは、せっかく長短金利差の拡大で収益環境が好転したのにSLRの計算から米国債を除外するという臨時措置が終了になったことで、出鼻を挫かれた格好になります。その点、ウエルズファーゴは、あまり米国債のトレーディングに注力していなかったので悪影響が最も少ないと言えます。

「架空口座開設スキャンダル」への罰が解除されれば、

ウエルズファーゴは再び成長軌道に乗ることが可能!

私はウエルズファーゴこそが、今、最も妙味のある投資対象だと考える理由は他にもあります。それは、ウエルズファーゴは架空口座開設スキャンダルの罰として、2018年以降、FRBから「総資産を伸ばしてはならぬ!」という総量規制の対象になっていますが、それが今年のある時点で解除される可能性が高いからです。

FRBは、総量規制解除の条件として「強引な営業姿勢が架空口座開設スキャンダルの原因なので、社内の営業姿勢の改善やコンプライアンスなどの体質を改善すること」という条件を突きつけています。ウエルズファーゴは、それを推進するため、BNYメロンからチャールズ・シャーフをCEOとして招き入れ、改革を進めてきました。

現在、スキャンダルで業績が低迷しているとはいえ、ウエルズファーゴというブランドは、「腐っても鯛」で今でも有名ですし、接客の良さや営業力の強さで知られています。だから、総量規制という“ペナルティー・ボックス”から出してもらうことができれば、ウエルズファーゴは再び成長できると思います。

【※関連記事はこちら!】

⇒米大手銀行の「ウエルズファーゴ」に復活の兆し!? 架空口座スキャンダル発覚以降、業績不振だったが、新CEO就任を機に投資家から見直される可能性が!

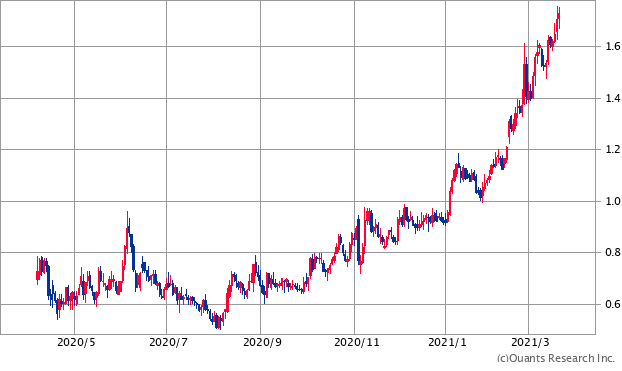

ウエルズファーゴ(WFC)チャート/週足・2年(出典:SBI証券公式サイト)

ウエルズファーゴ(WFC)チャート/週足・2年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

ウエルズファーゴの足下の業績を見ると、2020年第4四半期の決算では、EPSが予想63セントに対して64セント、売上高が予想180億ドルに対して179.3億ドル、売上高成長率が前年同期比−9.7%でした。

純金利マージンは2.13%(前年同期は2.53%)でした。この純金利マージンは、冒頭で説明した長短金利差の拡大により今後拡大する可能性があります。

また、ウエルズファーゴの貸付内容は健全で、第4四半期の損金計上額はわずか5.84億ドル(前年同期は7.69億ドル)でした。ネット・ローン・チャージオフ率(債務不履行となった不良債権の償却率)も0.26%(前年同期は0.32%)と極めて低くなっています。

平均預金残高は1.38兆ドル(前年同期は1.32兆ドル)で、平均融資残高は8997億ドル(前年同期は9565億)ドルでした。つまり、預金が増えて貸付けに回せるお金が増加しているにもかかわらず、融資は総量規制の関係で逆に縮小しているのです。

ウエルズファーゴの第4四半期の総資産利益率(ROA)は0.62%でしたが、これはウエルズファーゴにとってはきわめて不本意な低さだと思います。

【今週のまとめ】

経済再開からの長短金利差の拡大という追い風が吹く中、

総量規制の解除も期待できるウエルズファーゴに注目!

長短金利差が拡大した関係で、現在、銀行が儲けやすい環境になっています。その影響の度合いは銀行によって異なりますが、ウエルズファーゴは最も恩恵をこうむる銀行のひとつです。

また、SLRの計算から米国債を除外する臨時措置が終了したことで、米国債のトレーディングに力をいれているバンクオブアメリカやJPモルガン・チェースは出鼻を挫かれました。一方、もともとトレーディングに強くないウエルズファーゴにとって、悪影響はほとんどありません。

ウエルズファーゴは、過去に起こした架空口座開設スキャンダルの罰としてFRBから総量規制を受けていますが、近くそれが解除されれば再び成長することが許されるので、今後の動向は要注目です。

【※米国株投資におすすめの証券会社は?】

⇒外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数を比較して、おすすめの証券会社を紹介!

ウエルズファーゴ(WFC)チャート/週足・2年(出典:SBI証券公式サイト)

ウエルズファーゴ(WFC)チャート/週足・2年(出典:SBI証券公式サイト)※画像をクリックすると最新のチャートへ飛びます

拡大画像表示

【※今週のピックアップ記事はこちら!】

⇒少額で買えるおすすめ「10万円株」の中で、業績好調で“買い”の2銘柄! 独自システムで業績拡大が見込める「アウトソーシング」、配当開始の「エニグモ」に注目!

⇒2021年2月の「IPO」7銘柄の中で投資判断が“強気”な2銘柄! 初値が公開価格の2倍超になった「QDレーザ」と「WACUL」は、時流に乗った事業で業績成長は必至!

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●高市トレード | ●AIデータセンター | ●ペロブスカイト太陽電池 | ||||

| ●人工ダイヤ | ●防災 | ●宇宙ビジネス | ||||

| ●ガス発電 | ●金(ゴールド) | ●インフラ老朽化 | ||||

| ●防衛 | ●フュージョンエネルギー | ●量子コンピュータ | ||||

| ●半導体メモリ | ●ステーブルコイン | ●サイバーセキュリティ | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

|

【SBI証券のおすすめポイント】 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシアなど)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。米ドル⇔円の為替取引が0円と激安! さらにNISA口座なら、米国株の売買手数料が完全無料(0円)。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、米国株オーダーブック(板情報)、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能。米国株の貸し出しで金利がもらえる「貸株サービス」も行っている。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5100銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株式の取り扱い銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」の対象22銘柄は、実質手数料無料(キャッシュバック)で買付が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加えて店頭取引サービスもあり日本時間の日中でも売買できる。しかもNISA口座なら、日本株の売買手数料が無料なのに加え、外国株(海外ETF含む)の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆松井証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5000銘柄以上 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【松井証券のおすすめポイント】 米国株の売買手数料は他の大手ネット証券と同水準なうえ、為替手数料は完全無料(0円)とお得!さらにNISA口座では、米国株の取扱手数料が無料に! 米国株でも信用取引が可能で手数料が業界最安水準。2025年7月から米国株のプレマーケットに対応し、日本時間18時(夏時間は17時)から取引が可能になったのもメリット。さらに投資情報ツール「マーケットラボ米国株」や専用の取引ツール、リアルタイム株価が無料、夜間での取引に便利な返済予約注文(IFD注文)、米国株専用ダイヤル「米国株サポート」や「株の取引相談窓口(米国株)」などが特徴となっている。また、米国株専用の「松井証券 米国株アプリ」は、リアルタイム株価の表示に加え、米国株の情報収集から資産管理、取引までスマホで対応可能だ。 |

|

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

|

| ◆moomoo証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約6300銘柄以上 | <現物・信用取引>約定代金の0.132%(上限22米ドル) |

| 【moomoo証券のおすすめポイント】 米国やカナダ、オーストラリア、シンガポール、マレーシアなどグローバルにサービスを展開するネット証券。米国株には特に力を入れており、取扱銘柄数は業界トップクラス。売買手数料も大手ネット証券の4分の1程度だ(ただし売買手数料の上限は22米ドルと他社と同水準)。さらに、為替手数料が無料なので、米国株の売買コストのお得さでは頭ひとつ抜け出している。米国株に関するデータや情報も充実。最大上下60本の板情報や過去20年分の財務データ、大口投資家の売買動向など、銘柄分析に役立つさまざまな情報が無料で利用できる。24時間取引に対応しているので、日本時間の昼間にも売買が可能。1ドルから米国株を買うこともできる。取引アプリには対話型AIの「moomoo AI」を搭載。米国株の基礎知識から米国市場の動向、銘柄分析まであらゆる質問に答えてくれるので、米国株初心者には力強い味方となるだろう。 |

|

| 【関連記事】 ◆【moomoo証券のおすすめポイントを解説】米国株投資家には特におすすめの米国生まれのネット証券! プロレベルの高機能ツールやAIツールも魅力! |

|

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |